Санкт-Петербургское государственное бюджетное

профессиональное образовательное учреждение

«Колледж автоматизации производственных процессов

и прикладных информационных систем»

МДК.04.01 «ФИНАНСОВЫЙ КОНТРОЛЬ ДЕЯТЕЛЬНОСТИ

ЭКОНОМИЧЕСКОГО СУБЪЕКТА»

Учебное пособие

для специальности СПО 38.02.06 «Финансы»

Санкт-Петербург, 2023

Организация-разработчик: Санкт-Петербургское государственное бюджетное профессиональное образовательное учреждение «Колледж автоматизации производственных процессов и прикладных информационных систем».

Составитель: Медведская С.Г., преподаватель Санкт-Петербургского государственного бюджетного профессионального образовательного учреждения «Колледж автоматизации производственных процессов и прикладных информационных систем».

Учебное пособие по 04.01 «Финансовый контроль деятельности экономического субъекта» рассмотрено и одобрено на заседании методической комиссии, протокол № 7 от 11.05.2023.

Старший методист А.Ф. Жмайло

МДК.04.01 «Финансовый контроль деятельности экономического субъекта» относится к основной части для подготовки специалистов среднего профессионального образования по специальности 38.02.06 «Финансы».

Специфика МДК.04.01 «Финансовый контроль деятельности экономического субъекта» обусловлена его практической направленностью. Целью МДК 04.01 является, в первую очередь, формирование и развитие у студентов умений осуществлять финансовый контроль государственных (муниципальных) организаций, используя методы финансового контроля и экономического анализа. Программой МДК.04.01 «Финансовый контроль деятельности экономического субъекта» предусмотрено проведение теоретических и практических занятий, выполнение самостоятельной работы. Основой для проведения практических и самостоятельных работ являются теоретические занятия, представленные в данном пособии.

Учебное пособие содержит основные темы, включенные в рабочую программу дисциплины. Учебное пособие состоит из семи тем. Каждая, из которых, включает в себя достаточно емкий материал по основным вопросам.

В ходе изучения дисциплины «Финансовый контроль» перед обучающимися ставятся следующие задачи:

· подготовить обучающихся, знающих теоретические аспекты финансового контроля, его содержание принципы и элементы;

· вооружить обучающихся знаниями методики проведения проверок соблюдения налогового, валютного, бюджетного законодательства;

· привить обучающего к умению самостоятельно работать с законодательными актами, постановлениями Правительства РФ, нормативными и инструктивными документами, литературными источниками;

· научить обучающихся составлять акт (итоговый документ) о результатах проверки (ревизии), делать выводы о выявленных нарушениях и направлений их устранения, давать объективную оценку состоянию финансово-хозяйственной деятельности организаций и учреждений, получающих бюджетное финансирование.

· делать самостоятельные выводы из имеющихся конкретных практических материалов и разрабатывать предложения и рекомендации по улучшению работы органов государственного финансового контроля.

Учебное пособие предназначено для студентов колледжа, изучающих МДК.04.01 «Финансовый контроль деятельности экономического субъекта»

Пособие можно использовать на учебных занятиях для выполнения отдельных заданий преподавателя, для самостоятельного изучения отдельных тем или для подготовки к экзамену или зачету.

Пособие построено в соответствии с требованиями к уровню подготовленности лиц, обучающихся по данной специальностям, и призвано помочь будущим специалистам выработать умения и навыки работы в единой информационной системе в сфере закупок.

Оглавление

Тема 1.1. Теоретические аспекты финансового контроля. 5

1.11. Общая характеристика финансового контроля. Сущность и значение экономического контроля в современных условиях, его функции. 5

1.1.2. Предмет и методы финансового контроля, его основные принципы. 9

1.1.3. Классификация видов финансового контроля. Характеристика основных форм бюджетного контроля . 15

1.4. 1.1.4. Нормативно-правовое регулирование организации финансового контроля. Финансово-правовое принуждение и финансово-правовая ответственность в финансовой сфере. Система органов государственного финансового контроля и их полномочия. Счетная палата РФ. Федеральное казначейство РФ. 21

Тема 1.2. Анализ системы финансового контроля в Российской Федерации. 27

1.2.1. Внешний финансовый контроль. Основные организационные формы внешнего финансового контроля. Порядок проверки смет и бюджетов центров затрат, ответственности и бюджетирования государственными ревизорами. 27

1.2.2. Внутренний финансовый контроль, организационные формы внутреннего контроля, его цели и задачи. Взаимосвязь и отличия внутреннего и внешнего финансового контроля, внутреннего управленческого контроля и ревизии. 32

1.2.3 Независимый финансовый контроль – аудит. .41

1.2.4. Изучение документов и инвентаризация как основные приемы финансового контроля. Сущность и последовательность контрольного изучения документов. Понятие и контрольное значение инвентаризации. 45

1.2.5. Проверка и ревизия как основные формы финансового контроля. Сущность и основные задачи ревизии и проверки, отличие ревизии от аудита. Виды ревизии, правила проведения ревизии. права и обязанности ревизора.............................................................................................................. 50.

1.2.6. Планирование и организация контрольно-ревизионной работы. Документальное оформление результатов ревизий. Принятие решений по результатам ревизий и проверок. 57

Тема 1.3. Методики проведения экономического анализа финансово-хозяйственной деятельности объектов финансового контроля ...................................................................................... ...................................................................................... 61

1.3.1. Сущность анализа финансово-хозяйственной деятельности объектов финансового контроля. Содержание, основные объекты анализа и система экономических показателей хозяйственной деятельности бюджетных организаций. Анализ плана финансово-хозяйственной деятельности и расчетов к нему. Анализ эффективного и целевого использования имущества государственного (муниципального) учреждения 3.1. Определение, цель и основные задачи ревизии. Классификация ревизий. 61

Тема 1.4. Контроль и ревизия производственной и финансово-хозяйственной деятельности организаций. 68

1.4.1. Контроль и ревизия за состоянием бухгалтерского учета и отчетности. 68

1.4.2. Контроль и ревизия внеоборотных активов. 71

1.4.3. Контроль и ревизия сохранности, использования и учета материальных ценностей.... 74

1.4.4. Контроль и ревизия хранения и расходования денежных средств и финансовых вложений. Ревизия кассовых операций. Ревизия операций с безналичными денежными средствами. 77

.... 1.4.5. Контроль и ревизия расчетных и кредитных операций 81

1.4.6. Контроль и ревизия использования трудовых ресурсов и заработной платы и расчетов с персоналом организации. Ревизия расчетов с государственными внебюджетными органами. Ревизия расчетов с бюджетом по налогам. 84

Тема 1.5. Организация финансового контроля в сфере закупок для государственных и муниципальных нужд. 88

1.5.1. Требования законодательства РФ и иных нормативно-правовых актов, регулирующих деятельность в сфере закупок. Основные контрольные мероприятия при осуществлении закупок для государственных (муниципальных) нужд. Основные нарушения в сфере закупочной деятельности. Меры ответственности за нарушения в сфере закупочной деятельно

Тема 1.1. Теоретические аспекты финансового контроля.

1.1.1. Общая характеристика финансового контроля. Сущность и значение экономического контроля в современных условиях, его функции.

В условиях функционирования публичной хозяйственной системы организация контроля является обязательным элементом управления общественными финансовыми средствами, так как такое управление влечет за собой ответственность перед обществом. Финансовый контроль – это комплексное, органически взаимосвязанное изучение законности, достоверности, целесообразности и экономической эффективности хозяйственных операций и процессов на основе использования учетной, отчетной, нормативной и другой информации в сочетании с исследованием фактического состояния хозяйствующего субъекта.

|

Финансовый контроль - это способ осуществления обратной связи управленческого звена с объектом управления, осуществляющим хозяйственные и финансовые операции и процессы.

Рис. 1.1. Понятие финансово контроля

Обязательность и необходимость контроля признается во всех развитых странах и отражена в международных документах. «Организация контроля является обязательным элементом управления общественными финансовыми средствам, так как такое управление влечет за собой ответственность перед обществом», – отмечено в принятой 9 Конгрессом Международной организации высших контрольных органов (ИНТОСАИ) в 1977 г., Лимской Декларации руководящих принципов контроля.

Сферой финансового контроля являются хозяйственные операции, осуществляемые с использованием денег, а в отдельных случаях и без них (например, бартерные соглашения). Финансовый контроль охватывает такие показатели, как: выручка от реализации продукции, работ, услуг и прочие поступления, основные виды затрат, состояние оборотных средств, активов и пассивов баланса, рентабельность, финансовое состояние и платежеспособность предприятия, расчеты с бюджетом и кредитными учреждениями, дебиторскую и кредиторскую задолженность и т.п.

Таким образом, основным содержанием финансового контроля в условиях рынка являются:

- обеспечение качества и эффективности финансово-хозяйственного управления, защита финансовых интересов всех субъектов хозяйствования и управления, государства в целом и его граждан;

- проверка соблюдения финансового законодательства субъектами финансовых отношений, проверка выполнения финансовых обязательств перед государством и органами местного самоуправления, организациями и гражданами;

- укрепление финансовой системы страны;

- содействие проводимой государством единой финансовой, кредитной и денежной политике;

-проверка правильности использования государственными и муниципальными предприятиями, учреждениями, организациями, находящихся в их хозяйственном ведении или оперативном управлении денежных ресурсов (банковских ссуд, внебюджетных средств и других средств);

- проверка соблюдения правил совершения финансовых операций, расчетов и хранения денежных средств предприятиями, организациями, учреждениями;

- выявление внутренних резервов использования финансовых ресурсов во всех сферах производства и распределения общественного продукта.

Предмет и специфика контроля раскрывается через его функции: контрольную, предупредительную, регулятивную, оценочно-аналитическую.

С экономической точки зрения финансовый контроль – это контрольная функция финансов. С правовой точки зрения финансовый контроль – функция публичной финансовой деятельности, государственного и муниципального регулирования и управления, которая реализуется органами государственной власти и местного самоуправления, иными государственными и муниципальными органами, уполномоченными государством и иными организациями независимо от форм собственности и организационно-правовых форм, регулирующих общественные отношения по реализации функции финансового контроля. Основу контрольной функции финансов составляет движение финансовых ресурсов. Финансовые отношения тесно связаны с производственными, что позволяет финансовому контролю отслеживать происходящие экономические процессы, пропорции распределения денежных ресурсов, полноту и своевременность их поступления в распоряжение хозяйствующих субъектов, экономность и эффективность использования.

Контрольная функция финансов позволяет оценить эффективность распределительной функции финансов, так как общим объектом финансового контроля являются процессы образования, распределения, перераспределения и организации использования денежных фондов финансовой системы страны, а конкретным – каждая финансовая операция.

Поскольку финансовые отношения тесно связаны с производственными, информация финансового контроля позволяет руководству как отдельных хозяйствующих субъектов, так и крупных хозяйствующих структур и государства в целом осуществлять эффективное финансово-хозяйственное управление.

Таким образом, финансовый контроль способствует укреплению всех финансовых институтов общества, благотворно влияет на развитие экономики, способствует укреплению стабильности общества. Предупредительная функция. Как отмечалось, контроль присутствует на всех стадиях процесса управления.

Предупредительная функция проявляется на стадиях: постановки проблемы, подлежащей решению; принятия решения о цели, подлежащей достижению; планирования мероприятий по достижению цели. На указанных стадиях контроль позволяет предупредить нарушения действующего законодательства, выявить еще на стадии прогнозов и планов дополнительные финансовые резервы, пресечь попытки нерационального использования средств.

Предшествуя принятию экономических решений, совершению хозяйственных и финансовых операций, контроль носит предупреждающий характер. Он имеет большое значение, когда проводится перед введением новых нормативных актов или принятием решений экономического содержания, регулирующих экономические аспекты государственной политики и финансово-хозяйственную деятельность экономических субъектов, способствуя предупреждению ошибок в будущем.

Регулятивная функция. Эта функция контроля проявляется на стадиях: реализации мероприятий по достижению цели; регулирования мероприятий по достижению поставленной цели. Осуществляемый в процессе реализации мероприятий по достижению цели и в ходе совершения хозяйственных и финансовых операций контроль, опираясь на данные первичных документов, оперативного и бухгалтерского учета, инвентаризаций и визуального наблюдения, позволяет оперативно реагировать на быстро изменяющиеся хозяйственные ситуации, принимать корректирующие решения и меры, предупреждающие возможность возникновения потерь и убытков.

Оценочно-аналитическая функция. Эта функция контроля проявляется на каждой стадии процесса управления, и особенно на стадии анализа и оценки результатов деятельности по достижению поставленной цели. Методы экономического анализа широко используются непосредственно в процессе осуществления контроля. Однако и результаты самого контролю также подвергаются анализу, на основании данных которого дается оценка ситуации, сложившейся на конкретном этапе продвижения к намеченной цели.

Содержание финансового контроля раскрывается через его цель, задачи, принципы организации.

Целью финансового контроля является вскрытие нарушений принципов законности, эффективности и экономии расходования материальных ресурсов на возможно более ранней стадии, с тем, чтобы иметь возможность принять корректирующие меры; в отдельных случаях привлечь виновных к ответственности, получить компенсацию за причиненный ущерб или осуществить мероприятия по предотвращению или сокращению таких нарушений в будущем.

Таким образом, цель финансового контроля заключается в своевременном получении всей информации о ходе процесса управления финансами на микро - и макроуровне, выявленных нарушениях для принятия адекватных управленческих решений. Цель финансового контроля реализуется в выполняемых им задачах.

Основными задачами финансового контроля являются:

- обеспечение финансовой безопасности государства и финансовой устойчивости субъектов хозяйствования;

- обеспечение соблюдения действующего законодательства;

-обеспечение оптимальных пропорций распределения и перераспределения финансовых ресурсов между территориями страны, отраслями и сферами народного хозяйства, производственной и непроизводственной сферами, хозяйствующими субъектами и населением;

- повышение эффективности финансовой политики государства;

- обеспечение своевременности и полноты выполнения финансовых обязательств перед бюджетом, внебюджетными фондами, контрагентами хозяйствующих субъектов;

- соблюдение финансовых интересов всех субъектов хозяйствования, усиление их ответственности за результаты своей деятельности;

- выявление внутрихозяйственных резервов увеличения финансовых ресурсов и повышения эффективности производства;

- обеспечение экономного и эффективного использования финансовых ресурсов и повышение эффективности финансовых вложений;

- установление целесообразности операций по ведению финансово- экономической деятельности;

- анализ, установление и оценка состояния субъектов финансово- экономической деятельности;

- применение мер к лицам, ответственным за нарушения финансово- экономического законодательства.

Задачи финансово-экономического контроля могут меняться вместе с изменениями, происходящими в сфере финансово-экономической политики государства. Задачи контроля могут уточняться и конкретизироваться в зависимости от целей и задач органов и лиц, осуществляющих контроль, и самих объектов контроля. Результатом финансового контроля являются документальные материалы (акты, отчеты, справки, заключения), которые отражают достоверность информации о финансово-хозяйственном состоянии объекта контроля, вскрытые в процессе контроля отклонения от принятых стандартов, нарушения установленных норм и правил.

1.1.2. Предмет и методы финансового контроля, его основные принципы.

Выполнение любой управленческой деятельности предполагает наличие системы контроля за ее осуществлением. Роль и значение контроля в управлении экономикой зависят от его правильной организации, форм, методов и систем контроля.

В управлении экономической деятельностью система контроля – это совокупность субъектов, объектов и средств контроля, взаимодействующих как единое целое в процессе установления степени соответствия достигнутых результатов принятым управленческим решениям, а также оценки состояния объекта контроля на основе сопоставления поставленной цели с фактическим положением дел, выработки регулирующих мер и корректирующих воздействий.

Система контроля является информационной, основанной на переработке больших массивов информации, что требует применения современных технических средств.

Любая система контроля состоит из следующих элементов.

Объект контроля (кого контролируют). Это предмет или явление, на который направлено внимание, воздействие. В системе управления экономикой объектами контроля являются экономическая система в целом, отдельные отрасли экономики, регионы, министерства, конкретные организации и предприятия. Внутри этих объектов контроля могут быть выделены происходящие в них процессы или отдельные элементы, которые также относятся к объектам контроля.

Следует отметить, что в сфере управления экономикой объект управления и объект контроля всегда совпадают. Так, если объектом управления является организация, то она представляет собой объект контроля.

Совпадения объекта управления и объекта контроля является принципиальным моментом для понимания сущности контроля. Управленческая деятельность направлена на достижение цели, поставленной объектом управления. Контрольная деятельность направлена на обеспечение такого состояния и поведения этого же объекта управления, которое позволяет достичь поставленной цели.

Рис. 1.2. Элементы финансового контроля

Предмет контроля (что контролируют). В качестве предмета финансового контроля выступают денежные, распределительные процессы формирования и использования финансовых ресурсов на уровне отдельных хозяйствующих субъектов, а также на уровнях отраслей, территориальных единиц, регионов и страны в целом.

Предметом таких объектов контроля, как организации, органы управления, являются их деятельность в соответствии с установленными законами, нормами, правилами, решениями. То есть предметом контроля служит определенное состояние объекта контроля на определенный момент или в определенном периоде. Для управления важно знать состояние объекта не только к точной дате, но и в течение определенного периода, чтобы определить динамику его поведения и иметь основания предсказать развитие объекта в будущем.

Субъект контроля (кто контролирует). Осуществляют финансовый контроль субъекты контроля. К ним относят специальные государственные контрольные органы (например, Счетная палата Российской Федерации, Федеральное казначейство РФ, Федеральная налоговая служба РФ и т.д.); подразделения в организациях, на предприятиях или в органах управления;

негосударственные специализированные фирмы или отдельные высококвалифицированные специалисты, которые осуществляют функции контроля. Права, обязанности и ответственность субъектов контроля строго регламентированы, в том числе и законодательными актами.

Сферой деятельности финансового контроля являются практически все операции, совершаемые с использованием денежных средств, а в некоторых случаях и без них (бартерные сделки и т.п.)

Процесс контроля – это осуществляемая путем применения соответствующих методов и методик деятельность субъектов контроля, направленная на достижение поставленных перед ними целей наиболее эффективными способами.

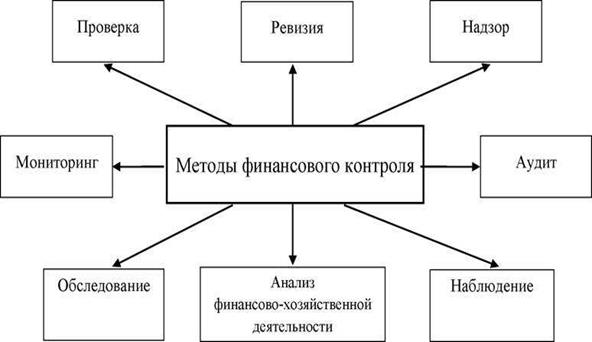

Методы контроля – совокупность обоснованных способов проверки, оценки и анализа состояния конкретных элементов объекта контроля. Поскольку задачи финансового контроля отличаются разнообразием и многоплановостью, необходимо применять различные методы их решения, основанные на практическом опыте, на знании бухгалтерского учета, финансов, анализа хозяйственной деятельности. Различают следующие методы:

а) проверки, которые подразделяются на документальные и камеральные. Документальные проверки проводятся непосредственно на предприятии или в организации. При этом изучаются сметы расходов, бухгалтерская и статистическая отчетность, расчеты с бюджетом по налогам и другим обязательным платежам, иные финансовые документы. Контрольные органы имеют право изымать документы, свидетельствующие о сокрытии объектов налогообложения и незаконном использовании бюджетных средств в том случае. если их сохранность не гарантируется (то есть если они могут быть подменены или уничтожены). Особенностью камеральных проверок является то. что они не связаны с посещением проверяемых организаций. Такие проверки проводятся по месту нахождения контрольного органа на основе документов, предоставленных предприятиями и организациями, а также иных сведений, имеющихся в его распоряжении;

б) обследование. Основано на личном ознакомление проверяющего с отдельными сторонами деятельности предприятий и организаций по месту их нахождения. При этом могут не только изучаться финансовые документы, но и проводиться наблюдение, опрос сотрудников, контрольные замеры, обследование помещений, используемых для осуществления хозяйственной деятельности, и др.:

в) экономический анализ, который предполагает анализ исполнения доходной и расходной части бюджета, а также смет бюджетополучателей. Он позволяет выявить проблемы и противоречия бюджетного процесса, пути повышения его эффективности. Поскольку бюджетная система является одним из важнейших инструментов регулирования социально- экономических процессов, важно проанализировать ее влияние на отдельные стороны общественной жизни. Результаты такого исследования служат основой для выработки стратегии экономической политики государства на перспективу;

г) наблюдение направлено на ознакомление с состоянием финансовой деятельности проверяемого объекта. С помощью наблюдения можно определить направления финансовой деятельности предприятия, организации, их организационную структуру управления, а также сделать предварительные выводы об их рентабельности, системе доходов и расходов. Следует учесть, что при наблюдении нельзя в точности определить финансовое состояние проверяемого объекта. Однако в большинстве случаев сделанные выводы являются достоверными, что подтверждается результатами непосредственной проверки. Наблюдение как метод финансового контроля используется и при осуществлении проверок, обследования и ревизии. Так, наблюдение применяется в качестве метода контроля финансового состояния организации при осуществлении процедуры банкротства;

д) новым для России методом финансового контроля является аудит, который за последние десять лет получил широкое распространение. По сравнению с другими методами контроля аудит обладает рядом преимуществ, такими как соблюдение аудиторской тайны (результаты проверки известны только руководителю организации и аудитору), возможность добровольного проведения, передачи прав организации на представление своих интересов в налоговых спорах аудиторской фирме. Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации. Под достоверностью понимается степень точности данных финансовой (бухгалтерской) отчетности, которая позволяет пользователю этой отчетности на основании ее данных делать правильные выводы о результатах хозяйственной деятельности, финансовом и имущественном положении аудируемых лиц и принимать базирующиеся на этих выводах обоснованные решения. Аудиторская деятельность осуществляется наряду с финансовым контролем, проводимом в соответствии с законодательством РФ специально уполномоченным на то государственным органом;

е) ревизия. Это наиболее распространенный метод бюджетного контроля. Ревизия — это комплекс взаимосвязанных проверок финансово- хозяйственной деятельности предприятий, учреждений, организаций. Проверкой может быть также охвачена работа финансовых органов по составлению и исполнению бюджета. Ревизии проводятся в органах государственной власти и их отдельных структурных подразделениях; во внебюджетных фондах; на предприятиях и в организациях с государственным участием; в организациях всех форм собственности, получающих бюджетное финансирование, и др. Они служат основой для принятия управленческих решений, способствуют профилактике нарушений в бюджетной сфере.

В зависимости оттого, насколько широко ревизии охватывает деятельность проверяемого объекта, можно выделить следующие их виды:

• комплексные ревизии. Это наиболее распространенный вид проверок. Он охватывает все стороны деятельности ревизуемой организации: финансовые и хозяйственные операции. организацию производства, эффективность использования ресурсов, расчеты с бюджетом и внебюджетными фондами, состояние бухгалтерского учета и др. Для проверки отдельных вопросов могут привлекаться специалисты в предметной области:

• тематическая ревизия, при которой проверке подлежит лишь определенный участок деятельности организации. Такая ревизия не дает полного представления о работе объекта. но позволяет провести углубленный анализ по какой-либо одной проблеме. Если проверка однородных участков проводится в нескольких организациях, это дает возможность выявить типичные недостатки, разработать рекомендации по их преодолению.

|

Рис. 1.3. Методы финансового контроля

Результатом финансового контроля являются документальные материалы (акты, отчеты, справки, заключения), которые отражают достоверность информации о финансово-хозяйственном состоянии объекта контроля, вскрытые в процессе контроля от принятых стандартов, нарушения установленных норм и правил. В тех случаях, когда проверяется эффективность хозяйствования, в документах отмечаются выявленные факты неэффективного или неэкономного хозяйствования и даются рекомендации по устранению обнаруженных недостатков.

Субъектами управления, принимающими решения по результатам контроля, являются, как правило, руководители проверяемого объекта или вышестоящей организации, органы исполнительной, представительной или судебной власти, а иногда и сами контрольные органы.

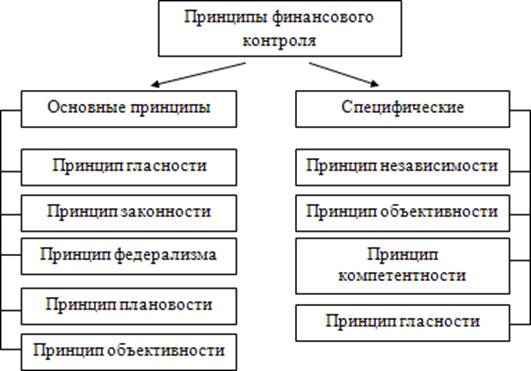

К принципам относятся: независимость, честность, объективность, профессиональная компетентность, добросовестность, конфиденциальность и профессиональное поведение.

Рис. 1.4. Принципы финансового контроля

|

Функциональная независимость обусловлена необходимостью обеспечить объективность контроля и требует определенной свободы профессионального поведения контролеров, не обремененных служебной подчиненностью по отношению к проверяемым лицам, а также организационной и финансовой зависимостью. Ответственность. Общие меры такой ответственности устанавливаются в актах законодательства по соответствующим отраслям права (гражданского, налогового, административного, уголовного и др.), в особенности - в законодательно- нормативных актах по отдельным видам и органам экономического контроля. Важное значение этого принципа состоит в том, что он направлен на недопущение своеволия, нечестности, корысти в действиях контролеров, защиту законных интересов проверяемых лиц. Чаще всего нарушение этого принципа связано с незаконным разглашением и использованием конфиденциальной информации, некачественным проведением контрольных мероприятий, нанесением материального и морального вреда проверяемым лицам.

Действенность контроля означает его воздействие на экономику и выражается через эффективность мер, принятых по результатам его осуществления. Соблюдение этого принципа позволяет не только своевременно устранять недостатки и добиваться возмещения виновными лицами причиненного ущерба, но и создавать условия для более эффективного ведения дел и повышения общей культуры бизнеса.

Рациональность предполагает соизмерение расходов на осуществление экономического контроля с экономическими выгодами, получаемыми от его проведения. Особенно важно учитывать этот принцип при формировании служб внутреннего контроля, а также системы государственных контрольных органов, не допуская дублирования функций, громоздкости и добиваясь реагирования на «узкие» места в экономике. Общий подход таков: получаемая экономическая выгода от проведения контроля должна многократно покрывать связанные с этим расходы.

Основная цель экономического контроля – повышение эффективности работы организаций.

1.1.3. Классификация видов финансового контроля. Характеристика основных форм бюджетного контроля

Различают следующие виды и формы экономического контроля, которые обусловлены соответственно организационным и методологическим классификационными признаками.

Органы экономического контроля составляют его организационную структуру и представлены как соответствующими службами в системе органов государственной власти, так и независимыми организациями в (в виде хозяйственных обществ, товариществ, кооперативов, аудиторских союзов, средств массовой информации и т.п.), а также внутренними контрольными службами хозяйствующих субъектов.

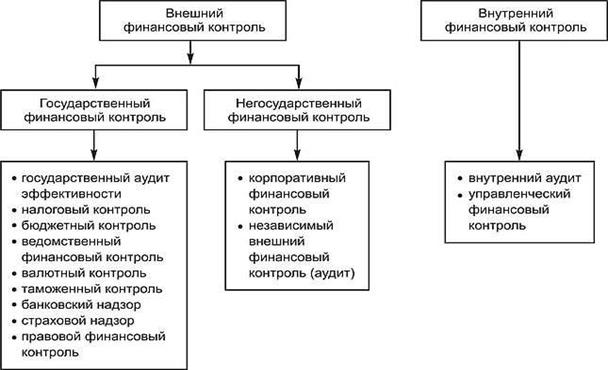

По видам экономический контроль подразделяется на: государственный, внутренний, аудиторский и общественный. Каждый вид контроля отличается друг от друга значимостью проводимого контроля, широтой решаемых проверкой вопросов, иначе говоря, весь контроль подразделяется на внешний и внутренний.

Государственный контроль представлен специальными органами государственного аппарата, компетенция которых распространяется на проверку соответствующих вопросов во всех отраслях экономики.

|

Рис. 1.5. Виды финансового контроля

Разновидностями государственного контроля выступают ведомственный и вневедомственный контроль. Ведомственный контроль является контрольной функцией каждого министерства, ведомства и направлен на систематическую проверку хозяйственной деятельности организаций и учреждений, входящих в систему того или иного ведомства. В отличие от органов государственного вневедомственного контроля, полномочия которых распространяются на все отрасли экономики, компетенция органов ведомственного контроля ограничивается системой только данного ведомства и может выходить при необходимости за его пределы лишь по взаимосвязанным операциям и с согласия другого заинтересованного ведомства. Должностное положение ведомственных контролеров также несколько отличается от статуса государственных вневедомственных контролеров. Круг мер по результатам проведенных ревизий и проверок имеет определенные различия при государственном вневедомственном и ведомственном контроле. Вместе с тем эти разновидности государственного контроля не противопоставляются друг другу, а, напротив, один вид контроля дополняется другим.

|

Рис. 1.6. Внешний и внутренний финансовый контроль

Система одновременного функционирования государственного вневедомственного и ведомственного контроля предполагает наиболее эффективное воздействие экономического контроля на процессы экономического производства, поскольку при этом полнее учитываются интересы развития как отдельных ведомств, так и всей национальной экономики.

Внутренний контроль выступает составной частью системы управления и осуществляется как непосредственно руководством, так и специальными контрольными службами или привлеченными специализированными организациями. В свою очередь, внутренний контроль может осуществляться собственником (путем создания ревизионных комиссий или на договорной основе) и исполнительным органом путем создания специальной службы внутреннего контроля (аудита) либо управленческим персоналом. В последнем случае такой контроль нередко называют управленческим, рассматривая его по аналогии с управленческим учетом одним из средств решения управленческих задач каждого юридического лица или индивидуального предпринимателя.

Можно ожидать, что с развитием рыночных отношений в нашей стране внутренний контроль будет играть все более возрастающую роль, становясь неотъемлемым средством руководства бизнесом и благодаря этому распространяясь на все бизнес-процессы.

Аудиторский контроль характерен для рыночной экономики и появился в нашей стране лишь в начале 90-х 20 века (если не считать его первые шаги в досоветский период). Представляет собой независимую проверку состояния бухгалтерского учета и достоверности бухгалтерской (финансовой) отчетности. Он рассматривается как отдельный вид экономического контроля. В ходе осуществления аудита оказываются и консультационные услуги. Целью аудита является выражение мнения о достоверности бухгалтерской (финансовой) отчетности. Аудиторская деятельность это предпринимательская деятельность. Осуществляется на основе стандартов (34стандарта) и Федерального закона об аудиторской деятельности 30 декабря 2008 года N 307ФЗ.

|

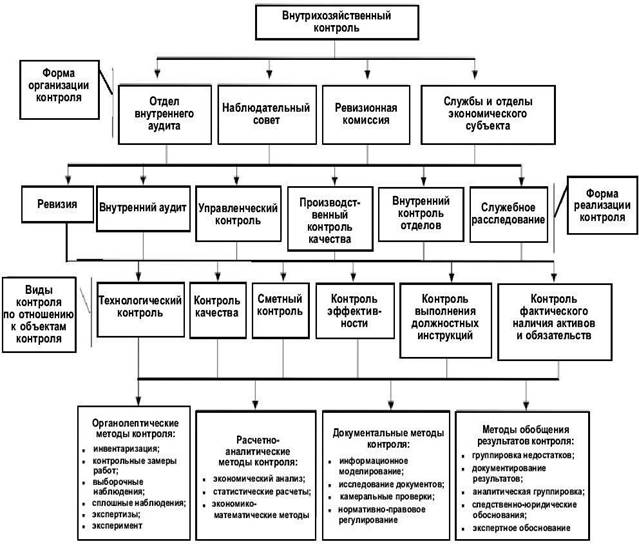

Рис. 1.7. Внутрихозяйственный контроль

Аудит может быть обязательным и добровольным. Обязательному аудиту подлежат: Акционерные общества, страховые компании, банки, фондовые биржи, инвестиционные фонды, внебюджетные фонды, экономические субъекты, объем выручки от продажи продукции, оказания услуг) за предшествовавший отчетному год превышает 50 млн.руб. или сумма активов бухгалтерского баланса по состоянию на конец года, предшествовавшего отчетному, превышает 20 млн. руб. Обязательный аудит проводится ежегодно аудиторскими фирмами.

Общественный контроль осуществляется средствами массовой информации, правозащитными и общественными объединениями для защиты интересов своих граждан.

В основе методологического подхода выделяют различные формы экономического контроля. Классификация проводится по следующим признакам: по сферам применения контроля, по времени его проведения, по источникам контрольных данных, по полноте охвата объектов контроля, по периодичности проведения, по способам его проведения.

По сфере применения экономического контроля различают: финансовый и специализированный контроль.

Финансовый контроль охватывает финансовую сферу как совокупность экономических отношений, связанных с образованием и использованием фондов денежных средств. Он включает в себя финансово-хозяйственный, налоговый, бюджетный, таможенный контроль, банковский и страховой надзор.

Специализированный контроль включает технологический, санитарный, ветеринарный, транспортный, иммиграционный, метрологический контроль и т.п. Специализированный контроль осуществляется преимущественно государственными органами, наделенными соответствующими полномочиями.

По времени проведения экономического контроля различают предварительный, текущий и последующий контроль.

Предварительный контроль осуществляется до начала совершения хозяйственных операций, подвергающихся контролю, и направлен на предупреждение незаконного и нерационального использования экономических ресурсов. Форма предварительного контроля используется во внутреннем контроле непосредственно в процессе планирования, бюджетирования и до начала осуществления бизнес-процессов. В то же время эта форма контроля находит все более широкое применение и в государственном контроле и особенно в системе бюджетного контроля за обоснованностью и целевым выделением бюджетных ассигнований.

Текущий контроль проводится непосредственно в процессе совершения хозяйственных операций и призван оперативно устранять недостатки хозяйствующих субъектов. Экономический контроль в его текущей форме осуществляется всеми органами контроля и прежде всего внутренними контролерами.

Последующий контроль осуществляется после совершения хозяйственных операций и направлен на выявление уже допущенных недостатков или примененного положительного опыта. Благодаря последующему контролю обеспечивается объективная оценка деятельности хозяйствующих субъектов и отдельных должностных лиц. Эта форма контроля является самой распространенной и применяется в работе всех органов экономического контроля.

По источникам контрольных данных выделяют документальный и фактический контроль.

Документальным называется контроль, осуществляемый по документальным данным. В качестве источников контрольных данных выступают бизнес-планы, сметы, бюджетные задания структурным подразделениям хозяйствующих субъектов, годовая и промежуточная бухгалтерская отчетность, формы статистической и налоговой отчетности, а также первичные документы и регистры, внутриуправленческая отчетность, справочники и другие документальные носители экономической информации. Специфика источников документального контроля состоит в том, что они могут быть как достоверными, так и недостоверными, полными и неполными, что, безусловно, сказывается и на выборе технических приемов его осуществления, которые связаны главным образом с проверкой документов. Это в известной мере ограничивает возможности документального контроля.

Фактическим считается контроль, осуществляемый по данным осмотра проверяемых объектов. Достоинство фактического контроля состоит в том, что он обеспечивает безусловную достоверность контрольных данных. Однако из-за отсутствия необходимой информации во всей полноте он не в состоянии воссоздать всю картину хозяйственных процессов и объектов, поэтому его следует сочетать с документальным контролем. Вместе с тем в документальном контроле необходимо использовать приемы фактического контроля, что в конечном счете повышает качественный уровень контрольно- ревизионной работы.

По охвату проверяемых объектов выделяют: сплошной и выборочный контроль.

Сплошной контроль означает проверку объектов (хозяйственных операций) в сплошном порядке и характеризуется большой трудоемкостью. Выборочный контроль ограничивается проверкой выборочного круга проверяемых объектов (хозяйственных операций) по существующим методам их отбора, на основании чего по выборочной совокупности формируются выводы по результатам проведенного контроля. Он получил широкое распространение в контрольно-ревизионной практике.

Следует отметить, что при проведении комплексных ревизий н тематических проверок рекомендуется шире сочетать сплошной и выборочный способы контроля, что существенно повышает их качество.

По периодичности проведения контроля можно выделить систематический и разовый (эпизодический) контроль.

Систематический контроль проводится с определенной периодичностью и характерен для государственного, внутреннего и аудиторского контроля. В этом отношении общественный контроль часто осуществляется в разовой (эпизодическом) порядке и обусловлен в основном теми или иными общественными интересами (инициативами).

По способам осуществления экономического контроля различают следствие (расследование), хозяйственный спор, проверку «обследование), экономический анализ, самоконтроль и ревизию.

Следствие (расследование) представляет собой такой способ контроля, при котором выявляются виновность физических лиц и размер причиненного ими материального ущерба. Специфика этого способа контроля заключается в том, что он осуществляется только судебно-следственными органами при наличии необходимых признаков уголовно наказуемых деяний отдельных должностных лиц. В ходе проведения следствия широко используются как обычные, так и специфические формы контроля, допускаемые законодательством и направленные на выявление истинности инкриминируемого обвинения. Хозяйственный спор означает способ выявления соблюдения законности и обеспечения законных прав в хозяйственных взаимоотношениях экономических субъектов. Хозяйственные споры разрешаются органами Высшего Арбитражного суда Российской Федерации, а также судами общей юрисдикции. В деле обеспечения правовых норм и обычаев делового оборота в стране правильное разрешение хозяйственных споров играет важную роль, что служит уникальным способом осуществления экономического контроля. Результаты рассмотрения хозяйственных споров оформляют в виде протоколов и постановлений.

Проверка (обследование) заключается в установлении достоверности фактов о совершении тех или иных хозяйственных операций. Отдельное контрольно-ревизионное действие называется проверкой. Разновидностью проверки является обследование, которое применяется обычно для подготовки к обсуждению или решению тех или иных вопросов хозяйственной деятельности путем их изучения на месте. Результаты обследования оформляют также в виде отчета (справки).

Экономический анализ заключается в выявлении влияния отдельных факторов на результаты хозяйственно-финансовой деятельности хозяйствующих субъектов. Результаты анализа оформляют аналитическими таблицами, графиками, текстовым описанием.

Самоконтроль означает осуществление экономического контроля непосредственно управленческим персоналом хозяйствующего субъекта и является преобладающей формой проведения внутреннего контроля. Ревизия - это один из элементов метода экономического контроля.

Ревизия – система обязательных контрольных функций по документальной и фактической проверке совершенных хозяйственных операций, правильности их отражения в учете и отчетности, законности действий должностных лиц.

Перечисленные формы экономического контроля используются в контрольно-ревизионной практике не изолированно, а в сочетании, что существенно повышает действенность экономического контроля.

1.1.4. Нормативно-правовое регулирование организации финансового контроля. Финансово-правовое принуждение и финансово-правовая ответственность в финансовой сфере.

Государство, определяя приоритеты вмешательства в экономику и финансовую деятельность субъектов хозяйствования, должно обеспечить законность действий уполномоченных органов контроля и надзора, а также действий этих субъектов. Жестко установленные нормы, устанавливающие полномочия, задачи, функции контрольных органов, а также контрольные процедуры позволяют избегать негативных последствий недобросовестных действий. Правовая составляющая ГФК является важнейшим условием его проведения в соответствии с принципом законности его организации.

Правовое регулирование ГФК представляет собой неотъемлемую часть финансового права любого государства. Как и в любой другой сфере государственной деятельности, источниками правового регулирования могут служить кодексы, законы, прижатые представительными органами власти, а также нормативные правовые акты исполнительных органов власти – решения, приказы, письма и т.д., решения судов.

К международным источникам нормативно-правового регулирования относятся декларации, конвенции, директивы, договоры, соглашения.

Что касается национальной системы законодательства, то оно должно быть основано на принятых государством международных нормах взаимодействия в области надзорных полномочий разных государств. Национальные нормы, регулирующие государственной финансовый контроль, могут быть общими и специальными.

Общие правовые акты должны определять концепцию государственного финансового контроля, его приоритеты, сферы и направления. К ним относятся: Конституция РФ. В частности, а ведению РФ относятся: установление правовых основ единого рынка; финансовое валютное, предметное, таможенное регулирование, денежная эмиссия, основы ценовой политики; федеральные экономические службы; включая банки; федеральный бюджет, налоги и сборы, фонды регионального развития. К числу общих заключительных актов можно отнести ГК РФ и другие кодексы α регламентируют права и обязанности участников общественных и экономических отношений.

Следующими можно выделить закономерные акты федерального значения, субъектов РФ, муниципальных образований, нормативные акты уполномоченных исполнительных органов контроля (акты применения).

Что касается отечественного опыта организации правового обеспечения УФК, то многие экономисты считают, что в России остро стоит проблема его правовой неурегулированности, разрозненности актов, их бессистемности. С этими доводами трудно не согласится.

В настоящее время основным источником правового регулирования государственного финансового контроля в РФ служит Бюджетный кодекс РФ. 06.08.2019 вступили в силу изменения, внесенные Федеральным законом от 26.07.2019 № 199-ФЗ в Бюджетный кодекс в части совершенствования системы государственного (муниципального) финансового контроля.

Согласно новой редакции ч. 1 ст. 265 БК РФ государственный финансовый контроль проводится в целях обеспечения соблюдения положений бюджетного законодательства РФ и иных нормативных правовых актов, не только регулирующих бюджетные правоотношения, но и (или) обусловливающих расходные обязательства публично-правовых образований, а также в целях обеспечения соблюдения условий государственных (муниципальных) контрактов, договоров или соглашений о предоставлении средств из бюджета.

В таких направлениях ГФК, как бюджетный налоговый, таможенный контроль основное значение отводится кодексом. В них содержится информация: об субъектах, объектах, их права и обязанности, определены термины, закреплены формы, методы, способы контроля, установлены виды правонарушений и меры ответственности, порядок обжалования действий, бездействия и актов контрольных органов. Отметим, что кодексы имеют ряд недостатков и это приводит к постоянному их уточнению и изменению.

Законы:

1) «О банках и банковской деятельности»;

2) «О ЦБ РФ»;

3) «Об организации страхового дела в РФ»;

4) «О рынке ценных бумаг»;

5) «Об общих принципах организации и деятельности контрольно- счетных органов субъектов РФ и муниципальных образований»;

6) «О Парламентском контроль»;

7) «О валютном регулировании и валютном контроле».

Предусматривается такие применение административной ответственности юридических лиц, должностных лиц и физических лиц, виновных в совершении правонарушения. Административная ответственность регулируется КоАП РФ.

В финансовой сфере разделяются правонарушения и преступления.

Трактовка преступлений определена УК РФ.

Отметим, что возможно применение и гражданской ответственности.

Гражданская ответственность устанавливается различными договорами.

Еще одна группа правовых норм в государственном финансовом контроле – общие и специальные нормы, регулирующие и обеспечивающие исполнение контрольных полномочий субъектами контроля.

Институты финансового контроля взаимодействуют с институтами финансово-правового принуждения, в том числе финансово-правовой ответственности, поскольку применение последних обусловлено результатами контрольных мероприятий.

Основной особенностью финансово-правового принуждения является то, что оно имеет собирательный, комплексный характер, так как включает в себя меры принуждения, обеспечивающие функционирование финансово- правового механизма в различных сферах: бюджетной, налоговой, банковской, обязательного социального страхования. Термином «финансово- правовая ответственность» также обозначается система различных ее подвидов: налоговая ответственность, бюджетная ответственность, финансовая ответственность в сфере банковской деятельности, финансовая ответственность в сфере обязательного социального страхования. Каждый из перечисленных институтов финансово-правового принуждения имеет собственное правовое регулирование, закрепленное специальным, а иногда и не одним нормативным актом. Отсутствует единый акт, который устанавливал бы нормативные положения, относящиеся ко всем подвидам финансово-правового принуждения и ответственности.

Это является существенной особенностью финансово-правового принуждения, поэтому его изучение требует рассмотрения составляющих содержание финансово-правового принуждения институтов: налогово- правового принуждения, бюджетно-правового принуждения, финансово- правового принуждения в сфере банковской деятельности, а также финансово-правового принуждения в сфере обязательного социального страхования.

Налогово-правовое принуждение включает в себя, помимо налоговой ответственности, также такие меры, как: арест имущества, приостановление операций по счетам организаций и индивидуальных предпринимателей в банках, погашение налоговой задолженности и некоторые другие. Применение мер налогово-правового принуждения регламентируется НК РФ. Арест имущества (ст. 77 НК РФ) может быть применен в рамках взыскания налога, пеней и штрафов. Арест имущества представляет собой ограничение собственности налогоплательщика-организации в отношении его имущества. Данная мера принуждения применяется в случае неисполнения налогоплателыциком-организацией в установленные сроки обязанности по уплате налога, пеней и штрафов и при наличии у налоговых органов достаточных оснований полагать, что указанное лицо предпримет меры, чтобы скрыться либо скрыть свое имущество. Арест имущества осуществляется по решению налогового органа при наличии санкции про- курора. Арест имущества может быть полным или частичным. Полным арестом имущества признается такое ограничение прав налогоплательщика- организации, при котором он не вправе распоряжаться арестованным имуществом, а владение и пользование этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа. Частичным арестом является такое ограничение прав налогоплательщика- организации в отношении его имущества, при котором владение, пользование и распоряжение этим имуществом осуществляются с разрешения и под контролем налогового или таможенного органа.

Приостановление операций по счетам налогоплательщиков- организаций и индивидуальных предпринимателей (ст. 76 НК РФ) применяется в двух случаях: в рамках взыскания налога, сбора, пеней и (или) штрафа, а также в случае непредставления налогоплательщиком- организацией налоговой декларации в установленные сроки. Решение о приостановлении операций налогоплательщика по его счетам в банке принимается налоговым органом и направляется в банк налогоплательщика для исполнения. Приостановление операций по счету означает прекращение банком всех расходных операций по данному счету.

Основная мера налогово-правового принуждения — погашение налоговой задолженности, т. е. возложение на налогоплательщика обязанности уплатить неуплаченную своевременно часть налога (недоимку), а также пени, начисленные на эту сумму. Согласно ст. 75 НК РФ пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора. Пеня за каждый день просрочки определяется в процентах от суммы недоимки в размере одной трехсотой действующей в это время ставки рефинансирования Центрального банка РФ. Начисленная сумма пеней подлежит уплате независимо от применения иных мер принуждения, в том числе мер налоговой ответственности.

Бюджетно-правовое принуждение. Основные положения института бюджетно-правового принуждения закреплены гл. 29, 30 БК РФ. Бюджетным нарушением признается совершенное высшим исполнительным органом государственной власти субъекта Российской Федерации (местной администрацией), финансовым органом, главным администратором (администратором) бюджетных средств, государственным (муниципальным) заказчиком:

1) нарушение положений бюджетного законодательства Российской Федерации и иных правовых актов, регулирующих бюджетные правоотношения;

2) нарушение положений правовых актов, обусловливающих публичные нормативные обязательства и обязательства по иным выплатам физическим лицам из бюджетов бюджетной системы Российской Федерации, повлекшее причинение ущерба публично-правовому образованию;

3) нарушение условий договоров (соглашений) о предоставлении средств из бюджета;

4) нарушение установленных законодательством Российской Федерации о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных (муниципальных) нужд требований к планированию, обоснованию закупок товаров, работ, услуг для обеспечения государственных (муниципальных) нужд, а также требований к изменению, расторжению государственного (муниципального) контракта;

5) нарушение условий государственных (муниципальных) контрактов;

6) нарушение условий договоров (соглашений), заключенных в целях исполнения договоров (соглашений) о предоставлении средств из бюджета, повлекшее причинение ущерба публично-правовому образованию;

7) несоблюдение целей, порядка и условий предоставления кредитов, обеспеченных государственными и муниципальными гарантиями.

Так, согласно новой редакции п. 2 ст. 270.2 БК РФ под представлением будет пониматься документ органа внутреннего государственного (муниципального) финансового контроля, направляемый объекту контроля и содержащий информацию о выявленных бюджетных нарушениях и одно из следующих обязательных для исполнения в установленные в представлении сроки (если срок не указан – в течение 30 календарных дней со дня получения документа) требований по каждому бюджетному нарушению:

• требование об устранении бюджетного нарушения и о принятии мер по устранению его причин и условий;

• требование о принятии мер по устранению причин и условий бюджетного нарушения в случае невозможности его устранения.

В свою очередь, под предписанием будет пониматься документ органа внутреннего государственного (муниципального) финансового контроля, направляемый объекту контроля в случае невозможности устранения (не устранения) в установленный в представлении срок бюджетного нарушения при возможности определить сумму причиненного публично-правовому образованию ущерба в результате этого нарушения.

Предписание содержит обязательные для исполнения в установленный в нем срок требования о принятии мер по возмещению причиненного ущерба публично-правовому образованию.

В случаях, предусмотренных федеральными стандартами внутреннего государственного (муниципального) финансового контроля, органы такого контроля должны направить копии представлений и предписаний главным администраторам бюджетных средств, органам исполнительной власти (органам местного самоуправления), осуществляющим функции и полномочия учредителя, иным органам и организациям.

Федеральным законом № 199-ФЗ определено, что срок исполнения представления, предписания органа внутреннего государственного (муниципального) финансового контроля может быть продлен по мотивированному ходатайству руководителя объекта контроля в порядке, предусмотренном федеральными стандартами осуществления этого контроля, но не более одного раза.

К бюджетным мерам принуждения относятся:

· бесспорное взыскание суммы средств, предоставленных из одного бюджета бюджетной системы Российской Федерации другому бюджету бюджетной системы Российской Федерации;

· бесспорное взыскание суммы платы за пользование средствами, предоставленными из одного бюджета бюджетной системы Российской Федерации другому бюджету бюджетной системы Российской Федерации;

· бесспорное взыскание пеней за несвоевременный возврат средств бюджета;

· приостановление (сокращение) предоставления межбюджетных трансфертов (за исключением субвенций).

Под уведомлением о применении бюджетных мер принуждения в целях Бюджетного кодекса РФ понимается документ органа государственного (муниципального) финансового контроля, обязательный к рассмотрению финансовым органом (органом управления государственным внебюджетным фондом), содержащий сведения о выявленных бюджетных нарушениях, предусмотренных главой 30 БК РФ, и об объемах средств, использованных с указанными нарушениями, по каждому бюджетному нарушению (без учета объемов средств, использованных с этими бюджетными нарушениями и возмещенных в доход соответствующего бюджета до направления уведомления о применении бюджетных мер принуждения).

Полномочия финансовых органов (органов управления государственными внебюджетными фондами) и Федерального казначейства по применению бюджетных мер принуждения.

1. Министерство финансов Российской Федерации, финансовые органы субъектов Российской Федерации (муниципальных образований), органы управления государственными внебюджетными фондами принимают решения о применении бюджетных мер принуждения, решения об изменении (отмене) указанных решений или решения об отказе в применении бюджетных мер принуждения в случаях и порядке, установленных Правительством Российской Федерации, а также направляют решения о применении бюджетных мер принуждения, решения об изменении (отмене)указанных решений соответственно Федеральному казначейству, финансовым органам субъектов Российской Федерации (муниципальных образований), органам управления государственными внебюджетными фондами, копии соответствующих решений - органам государственного (муниципального) финансового контроля и объектам контроля, указанным в решениях о применении бюджетных мер принуждения.

2. Федеральное казначейство, финансовый орган субъекта Российской Федерации (муниципального образования), орган управления государственным внебюджетным фондом исполняют решение о применении бюджетных мер принуждения, предусмотренных главой 30 настоящего Кодекса, решение об изменении (отмене) указанного решения в установленном соответственно Министерством финансов Российской Федерации, финансовым органом субъекта Российской Федерации (муниципального образования), органом управления государственным внебюджетным фондом порядке исполнения решений о применении бюджетных мер принуждения, решений об изменении (отмене) указанных решений.

Виды бюджетных нарушений и бюджетные меры принуждения, применяемые за их совершение.

1. Нецелевое использование бюджетных средств.

Нецелевым использованием бюджетных средств признаются направление средств бюджета бюджетной системы Российской Федерации и оплата денежных обязательств в целях, не соответствующих полностью или частично целям, определенным законом (решением) о бюджете, сводной бюджетной росписью, бюджетной росписью, лимитами бюджетных обязательств, бюджетной сметой, договором (соглашением) либо правовым актом, являющимся основанием для предоставления указанных средств.

2. Невозврат либо несвоевременный возврат бюджетного кредита.

Невозврат либо несвоевременный возврат бюджетного кредита влечет бесспорное взыскание суммы непогашенного остатка бюджетного кредита и пеней за его несвоевременный возврат в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций и дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации и муниципальных образований) бюджету, которому предоставлен бюджетный кредит, на сумму непогашенного остатка бюджетного кредита.

3. Не перечисление либо несвоевременное перечисление платы за пользование бюджетным кредитом.

Не перечисление либо несвоевременное перечисление платы за пользование бюджетным кредитом влечет бесспорное взыскание суммы платы за пользование бюджетным кредитом и пеней за ее несвоевременное перечисление в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций и дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации и муниципальных образований) бюджету, которому предоставлен бюджетный кредит, на сумму непогашенного остатка платы за пользование бюджетным кредитом.

4. Нарушение условий предоставления бюджетного кредита. Нарушение условий предоставления бюджетного кредита,

предоставленного одному бюджету бюджетной системы Российской Федерации из другого бюджета бюджетной системы Российской Федерации, в том числе использование соответствующих средств бюджета на цели, не предусмотренные правовым актом (договором), являющимся основанием для предоставления указанных средств, влечет бесспорное взыскание суммы средств, использованных с нарушением условий предоставления бюджетного кредита, и (или) платы за пользование ими и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций и дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации и муниципальных образований).

Тема 1.2. Анализ системы финансового контроля в Российской Федерации

1.2.1. Внешний финансовый контроль. Основные организационные формы внешнего финансового контроля. Порядок проверки смет и бюджетов центров затрат, ответственности и бюджетирования государственными ревизорами.

Финансовый контроль – это проверка специально уполномоченными органами соблюдения участниками финансовых, денежных, кредитных, валютных операций требований законодательства, норм и правил, установленных государством и собственниками. Соответственно государственный финансовый контроль это финансовый контроль, осуществляемый государственными органами или от имени государства в целях обеспечения единой государственной финансовой политики и финансовых интересов государства и его граждан.

Основной целью государственного финансового контроля, является контроль за исполнением бюджета, соблюдение целевого характера и эффективности использования бюджетных средств.

Бюджетная система Российской Федерации состоит из бюджетов разных форм собственности. Федеральный бюджет и бюджеты субъектов Российской Федерации представляют собой государственную собственность (соответственно собственность Российской Федерации и каждого субъекта), местные бюджеты – муниципальную собственность.

В связи с разделением бюджетов по формам собственности финансовый контроль подразделяется на государственный (финансовый контроль, осуществляемый как в масштабе Российской Федерации, так и в каждом субъекте Российской Федерации) и муниципальный финансовый контроль, проводимый на уровне местного самоуправления.

Государственный и муниципальный финансовый контроль, подразделяется на внутренний и внешний. Внешний финансовый контроль осуществляют специальные органы, созданные и действующие независимо от исполнительной власти. Внутренний финансовый контроль осуществляют органы исполнительной власти, создаваемые самой исполнительной властью. К нему можно отнести и ведомственный контроль, проводимый контрольно- ревизионными отделами министерств и ведомств в подведомственных организациях и учреждениях с целью проверки расхождения бюджетных средств, выделенных государством, а также использования различных видов финансовой помощи из бюджета.

Внешний финансовый контроль проводится специализированными аудиторскими организациями.

Аудит представляет собой предпринимательскую деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей. Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности и соответствии порядка ведения бухгалтерского учета законодательству РФ.

В ходе аудиторской проверки следует проводить анализ дебиторской и кредиторской задолженностей, изучать динамику долгосрочных и краткосрочных финансовых вложений (в паи и акции других организаций, облигации и иные ценные бумаги, предоставленные займы и т.п.).

В рамках проверки расчетов особое внимание аудиторы должны уделять расчетам с бюджетом и внебюджетными фондами. При проверке правильности определения финансовых результатов деятельности организации предусматривается изучение:

доходов и расходов по обычным видам деятельности;

прочих доходов и расходов.

В процессе подготовки аудиторского заключения проверяется:

соблюдение принятой в организации учетной политики отражения хозяйственных операций и оценки имущества;

правильность отнесения доходов и расходов к отчетным периодам;

разграничение в учете текущих затрат на производство и капитальных вложений;

обеспечение тождества данных аналитического учета оборотам и остаткам по счетам синтетического учета на 1-е число каждого месяца.При внешнем аудиторском контроле получаемая информация направляется заказчикам, которые предоставляют ее для ознакомления внешним потребителям.

Основные организационные формы внешнего финансового контроля в РФ на современном этапе

Экономический контроль в организационном отношении представлен в основном органами государственного и аудиторского контроля, тогда как внутренний и общественный контроль осуществляется в рамках деятельности соответствующих коммерческих и некоммерческих организаций.

Основными органами государственного финансового контроля являются: Счетная палата РФ, Главное контрольное управление Президента РФ, Министерство экономического развития и торговли РФ, Министерство финансов РФ, Федеральная налоговая служба, Федеральная таможенная служба и их территориальные органы, судебные и правоохранительные органы, Прокуратура РФ, Министерство юстиции РФ, Министерство внутренних дел РФ, Высший Арбитражный суд РФ и др.) отраслевые министерства и ведомства, органы специализированного государственного контроля (главным образом государственные инспекции разного рода), а также соответствующие государственные органы законодательной (представительной) и исполнительной власти субъектов Российской Федерации и местного самоуправления. Рассмотрим задачи и функции основных федеральных органов государственного контроля.

Счетная палата РФ является высшим органом государственного финансового контроля и осуществляет контроль за исполнением федерального бюджета. Состав и порядок ее деятельности определяются федеральным законом. В настоящее время действует ФЗ «О Счетной палате РФ» от 11.01.95

№ 4-ФЗ устанавливающий ее статус, задачи, принципы осуществления контроля, состав и структуру, порядок деятельности, гарантии правового статуса сотрудников, международные связи и порядок предоставления информации о деятельности этого органа.

По своему статусу Счетная палата РФ подотчетна только Федеральному Собранию (Государственной Думе). В ее задачи входят: осуществление контроля за своевременным исполнением доходных и расходных статей федерального бюджета и федеральных внебюджетных фондов; определение эффективности и целесообразности расходов государственных средств и использования федеральной собственности; представление Совету Федерации и Государственной Думе информации о ходе исполнения федерального бюджета и результатах проводимых контрольных мероприятий. Основу всех контрольных мероприятий Счетной палаты РФ составляют ревизии и проверки, проводимые по месту расположения проверяемых объектов (вне зависимости от видов и форм собственности, если они получают, перечисляют, используют средства из федерального бюджета или используют федеральную собственность либо управляют ею, а также имеют предоставленные федеральным законодательством налоговые, таможенные и иные льготы и преимущества).

При проведении ревизий и проверок соответствующие должностные лица Счетной палаты РФ имеют право: беспрепятственно посещать проверяемые организации, входить в любые производственные, складские, торговые и канцелярские помещения, если иное не предусмотрено действующим законодательством; опечатывать кассы, кассовые и служебные помещения, склады и архивы, а при обнаружении подделок, подлогов, хищений и злоупотреблений изымать необходимые документы, оставляя в делах акт изъятия и копии или опись изъятых документов.

В свою очередь руководители проверяемых организаций обязаны создавать нормальные условия для работы указанных сотрудников, предоставлять им необходимые помещения, средств транспорта и связь, обеспечивать техническое обслуживание и выполнение работ по делопроизводству. Требования должностных лиц Счетной палаты РФ, связанные с исполнением ими своих служебных обязанностей, являются обязательными для проверяемых организаций, а их ответственность за достоверность результатов проводимых ими ревизий и проверок, а также за разглашение государственной или иной охраняемой законом тайны устанавливается действующим законодательством.

В контрольно-ревизионной работе Счетной палаты РФ принят порядок, в соответствии с которым по итогам проведения ревизии или проверки соответствующие должностные лица составляют отчет, а при необходимости по отдельным объектам и вопросам в рамках данной ревизии или проверки оформляют промежуточные акты.

Главное контрольное управление Президента РФ проводит контроль исполнения федеральных законов, указов Президента РФ, подготовку информации для Президента РФ на основе проведения проверок для предупреждения нарушений и совершенствование деятельности государственных органов исполнительной власти. Министерство экономического развития и торговли РФ проводит контроль в области регулирования экономических процессов, лицензирования отдельных видов деятельности, развития государственного сектора экономики, применения государственных цен (тарифов), внешнеэкономического сотрудничества и иных направлений этой политики, обеспечивающих социально-экономический прогресс и развитие страны. Осуществляет государственное регулирование внутренней торговли, мониторинг внутренних цен, государственный контроль за соблюдением норм и правил торговли и общественного питания, качеством и безопасностью товаров народного потребления, а также непосредственно проводить ревизии и проверки организаций, находящихся в его ведении. Важным участком контрольной деятельности этого министерства является экспортный контроль.

Министерство финансов РФ осуществляет в пределах его компетенции государственный финансовый контроль, для чего оно выполняет следующие контрольные функции: осуществляет контроль за целевым использованием средств федерального бюджета и государственных внебюджетных фондов, координирует политику федеральных органов исполнительной власти, на которые возложена ответственность за обеспечение своевременного поступления налогов и других обязательных платежей в федеральный бюджет; участвует в разработке порядка и проведении контроля за поступлением доходов от имущества, находящегося в федеральной собственности; осуществляет контроль за обеспечением платежеспособности страховых организаций и надзор за их деятельностью; организует и проводит пробный надзор и государственный контроль за операциями с драгоценными металлами и драгоценными камнями; участвует в разработке единой политики в области аудита и организует контроль за качеством проведения аудиторских проверок; проводит комплексные ревизии и тематические проверки поступления и расходования средств федерального бюджета; осуществляет документальные ревизии и проверки финансово-хозяйственной деятельности организаций по заданиям правоохранительных органов, а также по обращениям органов государственной власти субъектов РФ и органов местного самоуправления.

Для реализации этих задач и функций Министерство финансов РФ наделено необходимыми правами и имеет в своем составе соответствующие подразделения, среди которых департамент государственного регулирования финансового контроля, аудита и бухгалтерского учета, а также федеральные службы финансово-бюджетного надзора, страхового надзора по финансовому мониторингу, Федеральное казначейство, Федеральная налоговая служба, имеющие свои территориальные подразделения в субъектах РФ, что позволяет им оперативно выполнять возложенные на них функции на территории всей страны.

Свои контрольные полномочия Министерство финансов РФ и находящиеся в его ведении федеральные службы осуществляют в соответствии с положениями о них, утверждаемыми Правительством РФ.

Федеральная налоговая служба в виде управлений по субъектам РФ, межрегиональных, межрайонных и городских инспекций составляет единую систему налоговых органов страны. На нее возложены следующие контрольные функции: взимание налогов, государственный контроль за соблюдением налогового законодательства, правильностью исчисления,полнотой и своевременностью внесения налогов и других обязательных платежей в соответствующие бюджеты и государственные внебюджетные фонды.

В соответствии со ст. 31 Налогового кодекса РФ налоговые органы вправе: требовать от налогоплательщиков документы по установленным формам, служащие основаниями для исчисления и уплаты налогов и сборов, а также пояснения и документы, подтверждающие правильность их исчисления и своевременность уплаты; проводить налоговые проверки; проводить в установленном порядке выемку документов при проведении налоговых проверок, свидетельствующих о совершении налоговых правонарушений; вызывать на основании письменного уведомления налогоплательщиков для дачи пояснений в связи с уплатой ими налогов,

Федеральная таможенная служба выполняет следующие основные функции экономического контроля: таможенное оформление и таможенный контроль в целях ускорения товарооборота через таможенную границу РФ; взимание таможенных пошлин, налогов, компенсационных пошлин, таможенных сборов, проверка правильности исчисления и своевременности уплаты пошлин, налогов и сборов, принятие мер по их принудительному взиманию; обеспечение соблюдения порядка перемещения товаров через границу, включая установленные запреты и ограничения на их перемещение; борьба с контрабандой и преступлениями и административными правонарушениями в сфере таможенного дела; осуществление валютного контроля операции, связанных с перемещением товаров и транспортных средств через таможенную границу; ведение таможенной статистики внешней торговли.

Центральный банк РФ осуществляет: лицензирование, государственную регистрацию и банковский надзор за деятельностью кредитных организаций; валютное регулирование и валютный контроль; проведение ревизий и проверок подведомственных организаций. Проводит установление правил проведения расчетов и банковских операций, правил бухгалтерского учета и отчетности для всей банковской системы страны, проведения операций по покупке и продаже иностранной валюты, порядка осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами.

![]() Судебные и правоохранительные органы (Верховный суд РФ, Прокуратура РФ, Министерство юстиции РФ, Министерство

внутренних дел РФ, Высший Арбитражный

суд РФ и их территориальные органы) проводят

систематический контроль за соблюдением всеми звеньями экономики

и отдельными лицами

действующего законодательства,

осуществляют проверки состояния исполнения законов, выявляют факты их нарушения, виновных лиц и сумму материального ущерба, принимают меры по привлечению виновных лиц к установленной законом

ответственности и возмещению причиненного материального ущерба.

Судебные и правоохранительные органы (Верховный суд РФ, Прокуратура РФ, Министерство юстиции РФ, Министерство

внутренних дел РФ, Высший Арбитражный

суд РФ и их территориальные органы) проводят

систематический контроль за соблюдением всеми звеньями экономики

и отдельными лицами

действующего законодательства,

осуществляют проверки состояния исполнения законов, выявляют факты их нарушения, виновных лиц и сумму материального ущерба, принимают меры по привлечению виновных лиц к установленной законом

ответственности и возмещению причиненного материального ущерба.

Органы специализированного государственного контроля

осуществляют проверку соблюдения всеми организациями, учреждениями действующего законодательства и установленного порядка организации и ведения хозяйственных операций, входящих в их компетенцию. К таким органам относятся разного рода государственные инспекции (Госавтоинспекция, Государственная инспекция по охране природы, Государственная пожарная инспекция, Государственная санитарная инспекция, Государственная рыбная охрана, Государственная лесная охрана и т.д.).

Отраслевые министерства и ведомства обязаны осуществлять финансовый контроль за целевым использованием бюджетных средств и своевременностью их возврата, а также за представлением соответствующей отчетности. Наряду с этим в пределах своей компетенции они осуществляют контроль за соблюдением законодательства и нормативных актов, регулирующих соответствующие сферы деятельности.

Государственные органы субъектов РФ и муниципальные органы местного самоуправления осуществляют аналогичные функции экономического контроля в пределах своих полномочий исходя из конституционного принципа разграничения государственной власти РФ, субъектов РФ и местного самоуправления. При этом по предметам ведения РФ соответствующие контрольные функции на территории субъектов РФ выполняют федеральные органы, а по предметам совместного ведения в порядке, установленном соответствующим законодательством.

Порядок проверки смет и бюджетов центров затрат, ответственности и бюджетирования государственными ревизорами

В настоящее время вся хозяйственная деятельность по работе с бюджетом сосредоточена в Управлениях финансового казначейства. Эти управления расположены во всех субъектах муниципальных и городских администрациях.

Комплексная ревизия деятельности начинается с проверки бюджетных доходов и расходов. В первую очередь проверяется составление проекта бюджета, наличие распоряжений и решений глав администрации города, района, управы. Должно быть разграничение доходов и расходов между федеральным, территориальным и местным бюджетами, а также соответствие налоговому законодательству.

Основным правилом бюджетной работы является обязательное сбалансирование доходов и расходов бюджета в каждом квартале.

Важным моментом правильности определения контингента по доходам бюджета является планирование закрепленных за бюджетом доходов, что позволяет стабилизировать бюджет.

Проверка правильности и обоснованности расходов, предусмотренных по бюджету, проводится отдельно по каждому направлению.

При ревизии составления бюджета проверяется следующее:

правильность составления бюджетной документации;

наличие расчетов бюджетных назначений по доходам и расходам по каждой статье;

соответствие сводных смет, сметам по каждой статье;

обоснованность расчетов к утвержденным сметам бюджетных учреждений;