Критерии экономической оценки финансового состояния предприятия

Финансово-экономическое состояние - одна из важнейших характеристик деятельности предприятия. Он зависит от результатов производственной, коммерческой и финансово-хозяйственной деятельности предприятия.

Прибыль - это увеличение собственности, ущерб - ее уменьшение. Собственность и деньги - не одно и то же, они только измеряются денежными единицами. Полученная в отчетном периоде прибыль практически никогда не равна сумме остатков на денежных счетах. Прибыль - это увеличение собственности, а не денежных остатков. Можно получить значительную прибыль (положительный финансовый результат), но вовремя не получить оплаты от покупателей, и, как следствие, не иметь возможности рассчитаться даже по тем обязательствам, которые возникли в результате осуществления расходов, связанных с ожидаемыми и уже отраженными доходами. Сумма заработной платы относится к расходам тогда, когда считается заработанной. Следовательно, эта сумма обязательно повлияет на формирование финансового результата, а следовательно, не может быть не учтенной при составлении баланса и отчета о финансовых результатах. Однако еще не выплаченная работникам сумма не может уменьшить остатков денежных средств.

Приведенные выше аргументы свидетельствуют о невозможности оценки успешности деятельности предприятия на основе анализа его финансовых результатов. Кроме этого, должно осуществляться в целом анализ финансово-экономического состояния предприятия, на основе которого можно выяснить реальную картину не только уровня доходности предприятия, но и его способности своевременно возвращать займы, рассчитываться с поставщиками и т. д.

Финансово-экономическое состояние предприятия необходимо систематически оценивать с использованием различных методов, приемов и методик анализа.

Основными направлениями анализа финансово-экономического состояния предприятия являются:

- экономическая оценка баланса предприятия;

- характеристика имущества предприятия и источников его формирования;

- анализ ликвидности и платежеспособности предприятия;

- анализ финансовой устойчивости и стабильности предприятия;

- анализ деловой активности предприятия;

- анализ финансовых результатов и доходности деятельности.

Основными критериями оценки финансового состояния предприятия являются:

-Оценка имущественного этапа предприятия

-Оценка ликвидности и платежеспособности

-Оценка финансовой устойчивости и стабильности предприятия

-Оценка деловой активности предприятия

-Оценка доходности

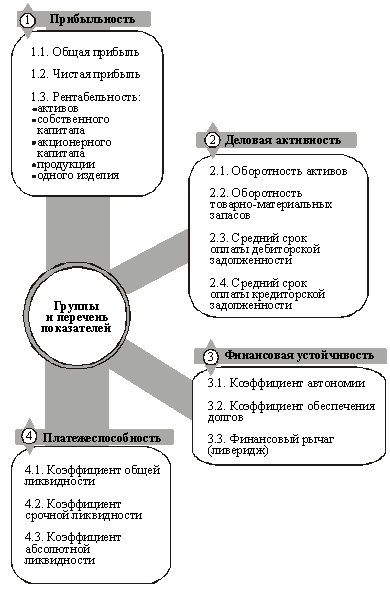

Рисунок 1 Показатели финансово-экономического состояния

Прибыльность предприятия измеряется двумя показателями — прибылью и рентабельностью. Прибыль выражает абсолютный эффект без учета использованных ресурсов. Поэтому для анализа и дополняют показателем рентабельности.

Рентабельность — это относительный показатель эффективности работы предприятия, который в общей форме исчисляется как отношение прибыли к затратам (ресурсам). Рентабельность имеет несколько форм модификаций в зависимости от того, какие именно прибыль и ресурсы (затраты) используются в расчетах.

Прежде всего выделяют рентабельность инвестированных ресурсов (капитала) и рентабельность продукции. Рентабельность инвестированных ресурсов (капитала) определяется в нескольких модификациях: рентабельность активов, рентабельность собственного капитала, рентабельность акционерного капитала.

Рентабельность активов (Ра) характеризует эффективность использования наличного имущества предприятия и исчисляется по формуле

![]()

где По(ч) — общая (чистая) прибыль предприятия за год;

Ка — средняя сумма активов по годовому балансу.

Исчисляется этот показатель, исходя из общей (до налогообложения), или чистой (после налогообложения) прибыли. Единого методического прохода в этом случае не существует. Поэтому необходимо при расчетах обозначать, какая именно прибыль взята.

Показатель рентабельности совокупных активов может быть дезагрегирован, если предприятие осуществляет различные виды деятельности (при ее диверсификации). В этом случае наряду с рентабельностью всех активов определяется рентабельность по отдельным видам деятельности (например, рентабельность производства, сервисного обслуживания, коммерческой деятельности и др.).

Рентабельность собственного капитала (Рс.к) отражает эффективность использования активов, созданных за счет собственных средств:

![]()

где Пч — чистая прибыль предприятия;

Кс — собственный капитал.

Рентабельность акционерного капитала (Ра.к) свидетельствует о верхнем пределе дивидендов на акции и исчисляется по формуле

![]()

где Ку — уставный капитал (номинальная стоимость проданных акций).

Этот показатель можно определять также как рентабельность акционерного капитала, сформированного только из обычных (простых) акций. В этом случае не учитывают дивиденды на привилегированных акций, а из уставного капитала исключают номинальную стоимость этих акций.

Рентабельность продукции (Рп) характеризует эффективность затрат на ее производство и сбыт. Она определяет отношение прибыли от реализации продукции (Пр.п) к общей ее себестоимости за тот же период (Ср.п), т. е.

![]()

Рентабельность продукции можно исчислять также как отношение прибыли от реализованной продукции к общему объему. Именно в таком виде этот показатель используется (исчисляется) в зарубежной практике хозяйствования.

Во многономенклатурном производстве наряду с рентабельностью всей продукции определяется также рентабельность отдельных ее разновидностей. Рентабельность одного изделия (Рi) рассчитывается по следующей формуле

![]()

где Ці, Сі — соответственно цена и себестоимость і-го изделия.

Деловая активность предприятия является достаточно широким понятием и включает многие аспекты его деятельности. Специфическими показателями в этом случае служат показатели оборотности активов и товарно-материальных запасов, величины дебиторской и кредиторской задолженности.

Оборотность активов (nа) — это показатель количества оборотов активов за определенный период (преимущественно за год), то есть

nа = В / Ка,

где В — выручка от всех видов деятельности предприятия за определенный период;

Ка — средняя величина активов за тот же период.

При этих условиях средняя продолжительность одного оборота (tа) будет составлять

tа = Дк / nа,

где Дк — количество календарных дней в периоде, за который определяется оборотность.

Оборотность товарно-материальных запасов (nтм.з) выражает количество оборотов за определенный период:

nтм.з = Ср / Мз,

где Ср — полная себестоимость реализованной продукции за определенный период;

Мз — средняя величина запасов в денежном выражении.

Активность предприятия в сфере расчетов с партнерами характеризуется средними сроками оплаты дебиторской и кредиторской задолженности.

Средний срок оплаты дебиторской задолженности покупателями продукции предприятия (tо.д.з) определяется по формуле

![]()

где Ср — полная себестоимость реализованной продукции за определенный период;

Мз — средняя величина запасов в денежном выражении.

Активность предприятия в сфере расчетов с партнерами характеризуется средними сроками оплаты дебиторской и кредиторской задолженности.

Средний срок оплаты дебиторской задолженности покупателями продукции предприятия (tо.д.з) определяется по формуле

![]()

где Зд — дебиторская задолженность (задолженность покупателей);

Дк — количество календарных дней в периоде, за который исчисляется показатель (год — 360, квартал -90);

Впр — объем продажи продукции за расчетный период.

За период tо.д.з платежные требования предприятия к покупателям преобразуются в деньги. Понятно, что сокращение этого периода является экономически выгодным, а удлинение (по сравнению с установленным сроком или прошлым годом) — нежелательным и требует выяснения причин последнего.

Средний срок оплаты кредиторской задолженности поставщикам (tо.к.з) определяется из соотношения:

![]()

где Зк — величина кредиторской задолженности поставщикам;

М — объем закупки сырья и материалов за расчетный период в денежном измерении.

Сокращение сроков оплаты кредиторской задолженности при прочих равных условиях не может быть признано положительным явлением для предприятия, поскольку связано с мобилизацией дополнительных средств. Увеличение же периода оплаты задолженности может быть следствием различных причин: ухудшения условий расчетов с контрагентами, недостатка средств у предприятия, затягивания оплаты с целью использования кредиторской задолженности как источника финансирования и т.п.

Оценка финансовой устойчивости и платежеспособности

Финансовая устойчивость предприятия характеризуется соотношением собственного и привлеченного (заемного) капитала. Для этого используются различные показатели, которые принято называть коэффициентами. Среди них наиболее распространенными являются коэффициенты автономии и обеспечения долгов.

Коэффициент автономии (kа) определяется путем деления собственного капитала на итоговую цифру (итог) баланса предприятия:

kа = Кс / Кб,

где Кс — собственный капитал предприятия;

Кб — итог баланса предприятия по состоянию на определенную дату.

Если kа<0,5, то возрастает риск неуплаты долгов, а отсюда возникает беспокойство кредиторов. Увеличение значения коэффициента автономии ведет к повышению финансовой независимости и уменьшению риска нарушения финансовой устойчивости предприятия.(2 стр.49)

Коэффициент обеспечения долгов (kод) является модификацией первого показателя и определяется как соотношение собственного и привлеченного капитала

kо.д = Кс/Кд.о,

где Кд.о — долговые обязательства (привлеченный капитал

Нормальной считается ситуация, когда

kо.д ![]() 1.

1.

Нужно учитывать тот факт, что аналитическая оценка финансового состояния на базе таких коэффициентов является не всегда однозначной. Безусловно, уменьшение доли долгов в совокупном капитале укрепляет финансовую независимость предприятия. Однако в то же время суживается выбор источников финансирования и возможность повышения эффективности его деятельности.

При определенных условиях выгодно брать кредиты. В таком случае проявляется эффект так называемого финансового рычага (ливериджа), который выражают через отношение задолженности к собственному капиталу.

Когда плата за кредит меньше чем рентабельность активов с учетом налогообложения, увеличение задолженности (увеличение отношения Кд.о / Кс)ведет к росту рентабельности собственного капитала. Значит, привлечение кредита в данном случае является финансовым рычагом (ливериджем) повышения эффективности деятельности предприятия.

Платежеспособность предприятия, т. е. его способность своевременно рассчитываться по долгам, определяется с помощью коэффициентов ликвидности. Они показывают, насколько краткосрочные обязательства покрываются ликвидными активами. Поскольку текущие активы имеют различную ликвидность, постольку определяется несколько коэффициентов ликвидности — общей, срочной и абсолютной.(4 стр.95)

Коэффициент общей ликвидности (kо.л) — это отношение оборотных активов (раздел ІІ актива баланса) к краткосрочным пассивам (раздел IV пассива):

kо.л = Ко.а / Кк.з,

где Ко.а — оборотные активы предприятия;

Кк.з — краткосрочная задолженность предприятия.

Если kо.л < 2, то платежеспособность предприятия считается низкой. При непомерно высоком его значении (kо.л > 3-4), может возникнуть сомнение относительно эффективности использования оборотных активов. На оптимальную величину kо.л заметно влияет доля товарно- материальных запасов в оборотных активах. Для предприятий с небольшими запасами такого вида и оперативно оплачиваемыми дебиторскими обязательствами будет приемлемым более низкий уровень соотношения оборотных активов и краткосрочной задолженности (kо.л < 2) и, наоборот, на предприятиях, в оборотных активах которых велик удельный вес товарно-материальных запасов, это соотношение необходимо поддерживать на более высоком уровне.

Коэффициент срочной ликвидности (kс.л) исчисляется как отношение оборотных активов высокой (срочной) ликвидности к краткосрочным пассивам, то есть

kс.л = Кс.л / Кк.з,

где kс.л — оборотные активы высокой (срочной) ликвидности, к которым относятся оборотные активы за минусом товарно-материальных запасов.

Если kс.л < 1, то платежеспособность предприятия невысокая.

Коэффициент абсолютной ликвидности (kа.л) — это отношение абсолютной ликвидных активов к краткосрочным пассивам:

kа.л = Ка.л / Кк.з,

где kа.л — абсолютно ликвидные активы предприятия (деньги и их эквивалента).

Нормальной можно считать ситуацию,

когда kа.л ![]() 0,5.

0,5.

Уровень ликвидности предприятия зависит от его прибыльности, но однозначная связь между этими показателями прослеживается только в перспективном периоде, где высокая прибыльность является предпосылкой надлежащей ликвидности. В краткосрочном периоде такой прямой связи нет. Предприятие с неплохой прибыльностью может иметь низкую ликвидность вследствие больших выплат собственникам, надежности дебиторов и т.п. Следовательно, обеспечение удовлетворительной ликвидности предприятия требует определенных управленческих усилий и оптимизации финансово- экономических решений

К обобщающим финансово-экономическим показателям относятся «показатель ресурсоотдачи и коэффициент устойчивости экономического роста».

«Ресурсоотдача (коэффициент оборачиваемости собственного капитала)» – характеризует объём реализованной продукции на рубль средств, вложенных в деятельность предприятия.

Коэффициент оборачиваемости оборотных активов, который определяется: Выручка от продаж: Оборотные активы и характеризует эффективность использования оборотных средств

«Коэффициент устойчивости экономического роста» – показывает, какими в среднем темпами может развиваться предприятие.

Доходность предприятия характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма прибыли или доходов. Относительный показатель -уровень рентабельности.

1)Рентабельность реализованной продукции (рентабельность продажи):

Рентабельность продажи =Прибыль от реализации /Чистая реализация • 100%

2)Рентабельность продажи еще называют маржой прибыли. Она показывает, сколько прибыли приносит каждый рубль объемов реализации. Ее, как правило, определяют отдельно по каждому виду деятельности или по каждой группе реализованной продукции.

Уровень рентабельности предприятий, связанных с производством продукции, определяется по формуле:

Рентабельность = Прибыль от реализации / Себестоимость • 100%

3) Общая рентабельность производства (рентабельность фондов):

Рентабельность = Финансовый результат от обычной деятельности / Среднегодовая стоимость основных средств производственного характера • 100%

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.