Бухгалтерская технология проведения и оформления инвентаризации

Методические указания по решению задач

Профессиональный модуль ПМ. 02

Содержание

Введение

1 Бухгалтерский учет результатов инвентаризации

2 Инвентаризация основных средств

3 Инвентаризация товарно-материальных ценностей.

4 Инвентаризация товаров и готовой продукции

5 Инвентаризация резервов

6 Нормы естественной убыли

7 Возмещение ущерба

8 Порча имущества в результате чрезвычайных обстоятельств

9 Результаты проведенной инвентаризации и налог на добавленную стоимость

10 Инвентаризация и налог на прибыль организации

11 Исправление ошибок учета в процессе инвентаризации.

11.1 Ошибки текущего года

11.2 Существенные ошибки предшествующего года

11.3 Способы исправления ошибок

11. 4 Отражение событий после отчетной даты

Список использованных источников

Приложение А Первичные документы по оформлению инвентаризации

В современных условиях рыночной экономики все большее значение, как для руководителей организаций всех форм собственности, так и для руководителей различных финансовых подразделений организации (например, главных бухгалтеров и их заместителей, внутренних аудиторов и т.д.) принимает такая функция бухгалтерского учета, как контрольная.

Прежде всего, данная функция бухгалтерского учета заключается не только в осуществлении контроля за наличием, движением и выбытием имущества предприятия, но и в осуществлении контроля за всеми обязательствами организации, и не только перед поставщиками, но и перед сотрудниками предприятия, различными бюджетными и внебюджетными фондами.

Основой задачей внутреннего контроля является контроль за имуществом и обязательствами организации, уполномоченными на то сотрудниками предприятия.

Одним из наиболее эффективных инструментов осуществления контрольной функции бухгалтерского учета за сохранностью имущества, дебиторской и кредиторской задолженности организации, правильности исчисления и своевременности уплаты налогов, сборов иных платежей является инвентаризация.

Инвентаризацию проводят для обеспечения достоверности данных бухгалтерского учета и отчетности.

Основной целью инвентаризации является выявление фактического наличия имущества. К нему, в частности, относят основные средства, нематериальные активы, материалы, готовую продукцию, товары, денежные средства и документы, ценные бумаги, капитальные вложения, затраты в незавершенном производстве.

Фактические остатки имущества организации сверяются с данными, отраженными в бухучете. При выявлении разниц их списывают.

Кроме того, проверке подлежат правильность отражения в бухгалтерском учете расчетов с покупателями, поставщиками, кредиторами и дебиторами, а также формирование различных резервов. Это основная процедура, которая подтверждает достоверность данных бухгалтерского учета и отчетности.

Ответственности за то, что организация не провела инвентаризацию, нет. Поэтому многие бухгалтеры либо не проводят ее вовсе, либо отражают ее результаты лишь на бумаге, чтобы соблюсти формальные требования закона. А зря. Эта процедура помогает, как минимум найти и вовремя исправить ошибки, допущенные в бухгалтерском учете, выявить недостачи и при необходимости привлечь тех или иных лиц к ответственности.

Кроме того, если организация должна проходить обязательный аудит, при отсутствии инвентаризации ей могут отказать в выдаче положительного заключения.

Также при отсутствии обязательной инвентаризации налоговики могут признать бухгалтерскую отчетность недостоверной, что влечет за собой начисление штрафных санкций, как для самой организации, так и для ее должностных лиц.

В соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации излишек имущества, выявленный при проведении инвентаризации, приходуется на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовый результат у коммерческой организации или на увеличение дохода у некоммерческой.

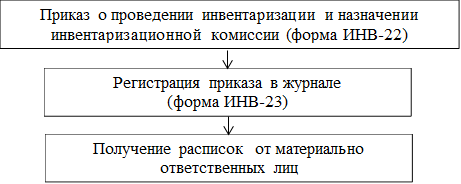

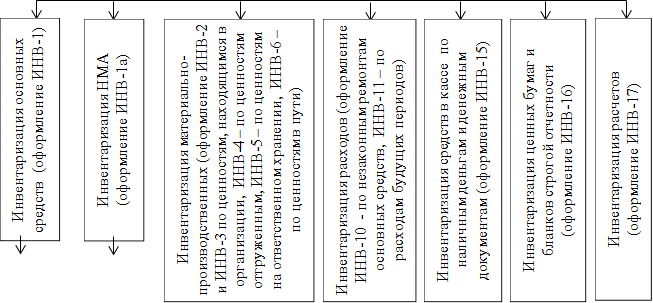

Алгоритм действий при проведении и оформлении результатов инвентаризации представлен на Рисунке 1.

|

![]()

|

![]()

Рисунок 1 - Алгоритм действий при проведении и оформлении результатов инвентаризации

По каждому виду имущества или обязательств заполняют свою инвентаризационную опись или акт.

Например, по основным средствам это форма ИНВ-1 «Инвентаризационная опись основных средств», по нематериальным активам - форма ИНВ-1а «Инвентаризационная опись нематериальных активов», по расходам на незаконченный ремонт основных средств - форма ИНВ-10 «Акт инвентаризации незаконченных ремонтов основных средств», по расходам будущих периодов - форма ИНВ-11 «Акт инвентаризации расходов будущих периодов», по наличным деньгам - форма ИНВ-15 «Акт инвентаризации наличных денежных средств», по ценным бумагам и бланкам строгой отчетности - форма ИНВ-16 «Инвентаризационная опись ценных бумаг и бланков документов строгой отчетности» и т.д.

Перечень всех утвержденных форм, которыми оформляют результаты инвентаризации, приведен в Таблице Приложения А.

Как видно из этой Таблицы Приложения А, официальных бланков для оформления инвентаризации определенных участков учета нет. Например, незавершенного производства, созданных резервов и т.д. Поэтому необходимые формы организации нужно разработать самостоятельно. За основу можно взять уже существующие.

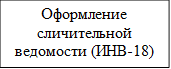

Если в результате инвентаризации были выявлены отклонения между данными бухгалтерского учета и фактическим наличием имущества, комиссия составляет сличительные ведомости. Их заполняют в отношении только тех ценностей, по которым такие отклонения выявлены.

По основным средствам и нематериальным активам заполняют форму ИНВ-18, по материально-производственным запасам - ИНВ-19. При этом по ценностям, которые компании не принадлежат (например, находятся на ответственном хранении или в аренде), составляют отдельные ведомости.

В процессе инвентаризации могут быть выявлены излишки или недостачи имущества, суммы, неверно отраженные в составе доходов или расходов компании, неправильно сформированные суммы задолженностей.

Порядок учета выявленных разниц приведен в разделе 5 Методических указаний по инвентаризации имущества и финансовых обязательств.

Недостача имущества и его порча в приделах норм естественной убыли относится на издержки производства или обращения (расходы), если же выявлена порча или недостача имущества сверх установленных норм - за счет виновного лица. В том случае если выявленная, в результате проведенной инвентаризации, недостача не может быть отнесена на виновных лиц, т.к. они не были обнаружены, убытки относятся на финансовый результат у коммерческой организации или на увеличение расходов у некоммерческой.

В бухгалтерском учете стоимость недостающего имущества отображается на счете 94 «Недостачи и потери от порчи ценностей»:

1) при выявлении недостачи основных средств:

Дебет 02 «Амортизация основных средств» - Кредит 01 «Основные средства» - списана сумма начисленной амортизации по объектам основных средств, выявленных по итогам проведенной инвентаризации в качестве убытка;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 01 «Основные средства» - списана остаточная стоимость недостающих объектов основных средств;

2) при выявлении недостачи нематериальных активов:

Дебет 05 «Амортизация нематериальных активов» - Кредит 04 «Нематериальные активы» - списана сумма начисленной амортизации по объектам нематериальных активов, выявленных по результатам проведенной инвентаризации в качестве недостачи;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 04 «Нематериальные активы» - списана остаточная стоимость по объектам нематериальных активов, выявленных по результатам проведенной инвентаризации в качестве недостачи;

3) при выявлении недостач материалов:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 10 «Материалы» - отражена сумма недостачи материалов, выявленная по итогам проведенной инвентаризации имущества и обязательств организации;

4) при выявлении недостач товаров:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - отражена сумма недостачи товаров, выявленная по итогам проведенной инвентаризации имущества и обязательств организации;

5) при выявлении недостач денежных средств в кассе организации:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 50 «Касса» - отражена сумма недостачи денежных средств в кассе организации, выявленная по итогам проведенной инвентаризации имущества и обязательств организации.

Рассмотрим примеры по отражению выявленных результатов (излишки и недостачи), по итогам проведенной инвентаризации имущества и обязательств в бухгалтерском учете организации.

Пример 1 По результатам инвентаризации комиссия выявила излишки следующих ценностей:

- основных средств, рыночная стоимость которых составляет 480 000 руб.;

- материалов, рыночная стоимость которых составляет 260 000 руб.;

- товаров, рыночная стоимость которых составляет 180 000 руб.;

- готовой продукции, рыночная стоимость которой составляет 320 000 руб.

Документов на излишки, по которым они поступили в организацию, нет. Выявленные расхождения были отражены в сличительных ведомостях.

Решение:

На основании данных инвентаризации бухгалтер компании должен оприходовать излишки следующими проводками:

Дебет 01 - Кредит 91-1 - 480 000 руб. - оприходованы излишки основных средств;

Дебет 10 - Кредит 91-1 - 260 000 руб. - оприходованы излишки материалов;

Дебет 41- Кредит 91-1 - 180 000 руб. - оприходованы излишки товаров;

Дебет 43- Кредит 91-1 - 320 000 руб. - оприходованы излишки готовой продукции.

При определении рыночной стоимости могут быть использованы:

- данные о ценах на аналогичное имущество, полученные в письменной форме от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций;

- данные, опубликованные в средствах массовой информации и специальной литературе;

- экспертные заключения (например, оценщиков).

Балансовую стоимость недостающих ценностей в пределах норм естественной убыли включают в расходы компании. Ценности сверх норм списывают по решению суда на материально ответственное лицо для дальнейшего взыскания стоимости утраченного имущества. При этом нормы убыли могут применяться лишь при выявлении фактических недостач.

Внимание! По правилам бухучета в исключительных случаях допускается зачет излишков и недостач в результате пересортицы. Это возможно лишь за один и тот же проверяемый период, у одного и того же материально ответственного лица, в отношении ценностей одного и того же наименования и в тождественных количествах. В этой ситуации нормы естественной убыли применяют в отношении той недостачи ценностей, которая осталась числиться после такого зачета. При отсутствии норм естественной убыли всю выявленную недостачу считают сверхнормативной.

О допущенной пересортице материально ответственные лица должны представить инвентаризационной комиссии подробные объяснения. Предложения о зачете выявленных расхождений фактического наличия запасов и данных бухучета представляются на рассмотрение руководителю фирмы. Он и должен принять окончательное решение о зачете.

Пример 2 В процессе инвентаризации были выявлены излишки муки в количестве 20 кг, закупленной по цене 17 руб./кг. Одновременно выявлена недостача муки в количестве 16 кг, приобретенной по цене 21 руб./кг. Указанное имущество числится в составе материалов.

Кроме того, была выявлена недостача готовой продукции в размере 45 000 руб. Из них:

- в пределах норм естественной убыли - 12 000 руб.;

- сверх норм естественной убыли - 33 000 руб.

Сверхнормативная недостача возникла по вине материально ответственного лица. Руководитель организации принял решение о зачете недостачи излишками, так как она была допущена у одного и того же лица и за один и тот же период времени.

Решение:

Бухгалтер должен произвести зачет недостачи, исходя из стоимости муки, которая находится в излишках. Она составит:

16 кг * 17 руб./кг = 272 руб.

Разницу в ценах списывают за счет материально ответственного лица. Она составит:

(21 руб./кг - 17 руб./кг) * 16 кг = 64 руб.

Оставшийся излишек муки приходуют. Его стоимость будет равна:

(20 кг - 16 кг) * 17 руб./кг = 68 руб.

Зачет излишков в счет недостач бухгалтерскими проводками не отражают. По остальным операциям бухгалтер должен сделать следующие записи:

Дебет 73-2 - Кредит 10 - 64 руб. - списана разница в ценах по выявленной недостаче за счет материально ответственного лица;

Дебет 10 - Кредит 91-1 - 68 руб. - оприходован излишек муки;

Дебет 94 - Кредит 43 - 45 000 руб. - списана стоимость недостающей готовой продукции;

Дебет 20 - Кредит 94 - 12 000 руб. - стоимость недостающей продукции в пределах норм естественной убыли включена в расходы компании;

Дебет 73-2 - Кредит 94 - 33 000 руб. - стоимость недостающей продукции сверх норм естественной убыли списана за счет материально ответственного лица;

Дебет 50 - Кредит 73-2 - 33 064 руб. (64 + 33 000) - материально ответственными лицами внесены в кассу наличные в счет оплаты недостающих ценностей.

Внимание! В налоговом учете такое понятие, как «пересортица», отсутствует. Поэтому стоимость недостач должна быть списана, а излишков - оприходована. Какие-либо зачеты между этими показателями в налоговом учете недопустимы.

Возможна ситуация, когда стоимость недостающих ценностей выше, нежели тех, которые находятся в излишке. В этом случае после зачета пересортицы разница в ценах должна быть взыскана с материально ответственного лица.

Пример 3 В процессе инвентаризации были выявлены излишки сахара в количестве 15 кг, закупленного по цене 25 руб./кг. Одновременно выявлена недостача сахара в том же количестве. При этом он был приобретен по цене 32 руб./кг.

Решение:

Разница в ценах составила:

(32 руб./ кг - 25 руб./кг) * 20 кг = 140 руб.

Зачет излишков в счет недостач бухгалтерскими проводками не отражают. Взыскание разницы в ценах бухгалтер должен отразить проводкой:

Дебет 73-2 - Кредит 10 - 140 руб. - списана разница в ценах за счет материально ответственного лица;

Дебет 50 - Кредит 73-2 - 140 руб. - материально ответственным лицом внесены в кассу наличные в счет оплаты недостающих ценностей.

Если виновники недостач не установлены или суд отказал во взыскании с них убытков, то стоимость отсутствующих ценностей включают в состав прочих расходов.

Факт отсутствия виновников должен быть подтвержден документально. (например, решениями следственных или судебных органов). Если те или иные ценности испортились, это должно быть подтверждено заключениями о факте порчи отдела технического контроля или специализированных организаций (инспекций по качеству и др.).

Пример 4 В ходе инвентаризации были выявлены излишки товаров рыночной стоимостью 45 000 руб. Кроме того, обнаружена недостача материалов на сумму 18 000 руб. Из них:

- в пределах норм естественной убыли - 6000 руб.;

- сверх норм естественной убыли - 12 000 руб.

При этом был выявлен виновник сверхнормативной недостачи на сумму 3000 руб. По решению следственных органов виновник недостачи материалов на оставшуюся сумму (9 000 руб.) не установлен.

В процессе инвентаризации была выявлена порча готовой продукции стоимостью 56 000 руб. Этот факт подтвержден заключением отдела технического контроля. Виновники порчи отсутствуют.

Решение:

Результаты инвентаризации бухгалтер должен отразить записями:

Дебет 41- Кредит 91-1 - 45 000 руб. - оприходованы излишки товаров;

Дебет 94 - Кредит 10 - 18 000 руб. - списана недостача материалов;

Дебет 20 - Кредит 94 - 6000 руб. - недостача в пределах норм естественной убыли включена в расходы компании;

Дебет 73 - Кредит 94 - 3000 руб. - сверхнормативная недостача списана на виновное лицо;

Дебет 91-2 - Кредит 94 - 9000 руб. - сверхнормативная недостача, виновники которой не установлены, включена в состав прочих расходов;

Дебет 94 - Кредит 43 - 56 000 руб. - списана стоимость испорченной готовой продукции;

Дебет 91-2 - Кредит 94 - 56 000 руб. - стоимость продукции, виновник порчи которой не установлен, включена в состав прочих расходов.

Далее остановимся на порядке инвентаризации отдельных видов имущества организации.

В организации должна регулярно проводиться инвентаризация основных средств. Порядок и сроки проведения инвентаризации определяет руководитель. Однако есть случаи, когда проведение инвентаризации обязательно.

Так, в обязательном порядке инвентаризация проводится:

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц;

- если были выявлены факты хищения основных средств;

- если основные средства были частично или полностью уничтожены из-за стихийного бедствия, пожара, других чрезвычайных ситуаций.

Инвентаризацию проводит специальная комиссия, назначенная приказом руководителя. В состав комиссии, как правило, включают представителей администрации предприятия, работников бухгалтерии и других специалистов, способных оценить состояние основных средств (например, инженеров, техников).

Перед началом инвентаризации работники, ответственные за сохранность ценностей, дают расписки в том, что все поступившие основные средства оприходованы, выбывшие - списаны, а все первичные документы по ним сданы в бухгалтерию.

Результаты инвентаризации отражают в описи основных средств (форма № ИНВ-1). Если же данные описи или акта отличаются от данных бухгалтерского учета (например, выявлены недостачи или излишки механизмов и оборудования), бухгалтер составляет сличительную ведомость результатов инвентаризации основных средств (форма № ИНВ-18).

Пример 5 В ходе проведенной ООО «Связь» инвентаризации в октябре 2011 года был выявлен станок, не принятый к бухгалтерскому учету, рыночная стоимость которого составляет 126 320,00 рублей.

Решение:

В бухгалтерском учете должны быть сделаны следующие записи:

Дебет 01 «Основные средства» - Кредит 91 «Прочие доходы и расходы» субсчет «Прочие доходы» - 126 320,00 руб. - принято к учету выявленное в качестве излишка основное средство.

Пример 6 По итогам инвентаризации, проведенной ООО «Премьера» в октябре 2011 года было выявлено основное средство не принятое к учету, рыночная стоимость которого на момент проведения инвентаризации составляет 108 000,00 рублей.

В октябре 2011 года данное основное средство было введено в эксплуатацию, а срок полезного использования составил 36 месяцев.

В марте 2012 года основное средство было реализовано по цене 106 200,00 рублей, в том числе НДС – 16 200,00 рублей.

Решение:

1) Амортизация на основное средство будет начисляться линейным методом, начиная с ноября 2011 года.

Ежемесячная амортизация составит:

108000,0 руб. / 36 мес. = 3000,0 рублей

2) В бухгалтерском учете ООО «Премьера» должны быть сделаны следующие проводки:

Октябрь 2011 года:

Дебет 01 «Основные средства» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 108000,00 руб. - отражено основное средство, признанное по итогам инвентаризации излишком;

Ноябрь 2011 года:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - 3000,00 - начислена амортизация за ноябрь 2011 года;

Декабрь 2011 года:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - 3000,00 - начислена амортизация за декабрь 2011 года;

Январь 2010 года:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - 3000,00 - начислена амортизация за январь 2012 года;

Февраль 2012 года:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - 3000,00 - начислена амортизация за февраль 2012 года;

Март 2012 года:

Дебет 20 «Основное производство» - Кредит 02 «Амортизация основных средств» - 3000,00 - начислена амортизация за март 2012 года;

Дебет 62 «Расчеты с покупателями и заказчиками» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 106 200,00 - отражена выручка от реализации основного средства;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 68 «Расчеты по налогам и сборам», субсчет «НДС» - 16 200,00 - отражена сумма начисленного НДС;

Дебет 01 «Основные средства», субсчет «Выбытие основных средств» - Кредит 01 «Основные средства» - 108 00,00 - списана первоначальная стоимость основного средства;

Дебет 02 «Амортизация основных средств» - Кредит 01 «Основные средства»" субсчет выбытие основных средств - 15000,00 (3000,00 руб. * 5 месяцев) - списана сумма начисленной амортизации;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - Кредит 01 «Основные средства», субсчет «Выбытие основных средств» - 93 000,00 (108000,00 - 15000,00);

Дебет 99 «Прибыли и убытки» - Кредит 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 18 600,00 (93 000,00 * 20%) - отражено постоянное налоговое обязательство.

Пример 7 При проведении инвентаризации было выявлено, что числящийся на балансе предприятия ООО «Премьера» станок из-за физического износа не пригоден к дальнейшей эксплуатации, восстановлению не подлежит. Было принято решение о его ликвидации и списании с баланса предприятия.

Первоначальная стоимость станка составляет 32 700,00 рублей, начисленная на текущий момент сумма инвентаризации составляет 23 740,00. Стоимость запасных частей, полученных при ликвидации станка составляет 1 280,00. Расходы на демонтаж составили 2 200,00 рублей.

Решение:

В бухгалтерском учете должны будут сделаны следующие проводки:

Дебет 01 «Основные средства», субсчет «Выбытие основных средств» - Кредит 01 «Основные средства» - 32 700,00 - отражено списание по первоначальной цене основного средства, не пригодного к эксплуатации;

Дебет 02 «Амортизация основных средств» - Кредит 01 «Основные средства», субсчет «Выбытие основных средств» - 23 740,00 - списана начисленная амортизация;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 01 «Основные средства», субсчет «Выбытие основных средств» - 8 960,00 (32 700,00 - 23 740,00) - списана остаточная стоимость станка;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 25 «Общепроизводственные расходы» - 2 200,00 - отражены произведенные расходы при демонтаже станка;

Дебет 10 «Материалы» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 1 280,00 - отражена в учете стоимость запасных частей, полученных от демонтированного оборудования;

Убытки, полученные в результате выбытия станка:

8 960,00 + 2 200,00 - 1 280,00 = 9 880,00

Дебет 99 «Прибыли и убытки» - Кредит 91 «Прочие доходы и расходы», субсчет «Сальдо прочих доходов и расходов» - 9 880,00 - отражены убытки, полученные в результате выбытия станка;

Пример 8 В результате проведенной инвентаризации, была выявлена недостача автомобиля ВАЗ 2105, числящегося в эксплуатации. Стоимость автомобиля составляет 29 870,00 рублей. Сумма начисленной амортизации на недостающий автомобиль составляет 15 760,00 рублей. Виновные в хищении лица следственными органами установлены не были. Остаточная стоимость автомобиля была отнесена на финансовый результат.

Решение:

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 01 «Основные средства», субсчет «Выбытие основных средств» - Кредит 01 «Основные средства» - 29 870,00 - отражена стоимость недостающего автомобиля ВАЗ 2105;

Дебет 02 «Амортизация основных средств» - Кредит 01 «Основные средства», субсчет «Выбытие основные средств» - 15 760,00 - отражена сумма начисленной на недостающее основное средство амортизации;

Остаточная стоимость недостающего автомобиля составит:

29 870,00 - 15 760,00 = 14 110,00 руб.

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 01 «Основные средства», субсчет «Выбытие основных средств» - 14 110,00 - отражена остаточная стоимость недостающего автомобиля;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 94 «Недостачи и потери от порчи ценностей»» - 14 110,00 - отражена сумма недостачи;

Дебет 99 «Прибыли и убытки» - Кредит 91 «Прочие доходы и расходы» - 14 110,00 - убыток от списания, недостающего автомобиля.

Пример 9 В результате проведенной инвентаризации, была выявлена недостача компьютера, числящегося в эксплуатации. Стоимость компьютера составляет 22 380,00 рублей. Сумма начисленной амортизации на компьютер 6 340,00 рублей. Следственными органами было установлено виновное в хищении лицо - рабочий цеха Прокопенко Г.И. Было принято решение о возмещении нанесенного организации ущерба в размере остаточной стоимости объекта удерживать из заработной платы в размере 20% от оклада, который составляет 7 200,00 рублей.

Решение:

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 01 «Основные средства», субсчет «Выбытие основных средств» - Кредит 01 «Основные средства» - 22 380,00- отражена первоначальная стоимость компьютера;

Дебет 02 «Амортизация основных средств» - Кредит 01 «Основные средства», субсчет «Выбытие основных средств» - 6 340,00 - отражена сумма начисленной амортизации;

Остаточная стоимость недостающего компьютера составит:

22 380,00 - 6 340,00 = 16 040,00 руб.

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 02 «Амортизация основных средств» - 16 040,00 - отражена остаточная стоимость компьютера;

Дебет 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба», контрагент Прокопенко Г.И. - Кредит 94 «Недостачи и потери от порчи ценностей» - 16 040,00 - отражена сумма нанесенного ущерба, подлежащая взысканию с рабочего цеха Прокопенко Г.И.;

Ежемесячная сумма взыскания ущерба из заработной платы рабочего составит:

7 200,00 * 20% = 1 440,00 руб.

Дебет 70 «Расчеты с персоналом по оплате труда», контрагент Прокопенко Г.И. - Кредит 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба», контрагент Прокопенко Г.И. - 1 440,00 - отражена ежемесячная сумма взыскания ущерба из заработной платы рабочего.

В ходе инвентаризации может быть выявлено, что отсутствуют те или иные части основного средства в результате их порчи или хищения. Например, мониторы к компьютерам. Таким образом, использование самого основного средства становится невозможным. Как быть в этой ситуации?

Возможны 2 варианта.

Первый вариант. Руководитель компании принимает решение об учете основных средств с использованием ранее присвоенных инвентарных номеров и дальнейшей их укомплектации новыми частями. При этом первоначальная стоимость этого имущества может быть уменьшена на стоимость утраченных частей. Данную операцию следует рассматривать как частичную ликвидацию основного средства. Стоимость новых частей впоследствии увеличит стоимость основного средства. Данную операцию можно будет рассматривать в качестве его дооборудования.

Пример 10 В процессе инвентаризации было обнаружено, что у одного компьютера нет монитора. Стоимость недостающего монитора равна 6000 руб. Впоследствии к компьютеру был приобретен новый монитор. Его стоимость - 6372 руб. (в том числе НДС - 972 руб.). Виновник пропажи установлен не был.

Решение:

Операции по списанию утраченного монитора и приобретению нового бухгалтер должен отразить записями:

Дебет 94 - Кредит 01 - 6000 руб. - уменьшена стоимость основного средства на стоимость утраченного монитора;

Дебет 91-2 - Кредит 94 - 6000 руб. - списана стоимость утраченных частей;

Дебет 19 - Кредит 60 - 972 руб. - учтен НДС по новому монитору;

Дебет 08 - Кредит 60 - 5400 руб. (6372 - 972) - учтены затраты по приобретению нового монитора;

Дебет 01 - Кредит 08 - 5400 руб. - увеличена стоимость компьютера на сумму затрат по покупке нового монитора;

Дебет 68 - Кредит 19 - 972 руб. - принят к вычету НДС по новому монитору.

Второй вариант. Основные средства списывают как пришедшие в негодность в связи с утратой или хищением их частей. Далее необходимо выделить отдельные их составляющие в качестве самостоятельных объектов учета (материалов). На основании акта о списании основных средств с учета оставшиеся запасные части (в отношении вычислительной техники это системный блок, клавиатура, мышь и т.д.) приходуют по рыночным ценам. Впоследствии эти материальные запасы могут быть использованы:

- для сборки новых компьютеров (их стоимость будет учтена при формировании стоимости новых инвентарных объектов);

- ремонта других основных средств.

Пример 11 В процессе инвентаризации обнаружено, что у одного компьютера нет монитора. Виновник пропажи не установлен. Первоначальная стоимость компьютера составляет 19 350 руб. На момент проведения инвентаризации по нему начислена амортизация в сумме 8800 руб.

Руководителем компании было принято решение о списании основного средства. Оставшиеся после этого части были оприходованы. Их рыночная стоимость с учетом износа составила:

- клавиатуры - 600 руб.;

- мыши - 350 руб.;

- системного блока - 6000 руб.

Решение:

Операции по списанию ЭВМ и оприходованию запасных частей отражают записями:

Дебет 02 - Кредит 01 - 8800 руб. - списана амортизация по компьютеру;

Дебет 91-2 - Кредит 01 - 10 550 руб. (19 350 - 8800) - списана остаточная стоимость компьютера;

Дебет 10 - Кредит 91-1 - 600 руб. - оприходована клавиатура;

Дебет 10 - Кредит 91-1 - 350 руб. - оприходована мышь;

Дебет 10 - Кредит 91-1 - 6000 руб. - оприходован системный блок.

Данные о товарах, материалах, полуфабрикатах и готовой продукции отражают в описи по форме № ИНВ-3. Там указывают их виды, группы, артикулы и сорта. Все ценности в присутствии членов комиссии пересчитываются, перемериваются, перевешиваются.

Опись составляют в двух экземплярах:

- один экземпляр передают в бухгалтерию для составления сличительной ведомости;

- второй экземпляр остается у лица, ответственного за сохранность ценностей.

Пример 12 При проведении инвентаризации на предприятии ООО «Премьера», занимающемся производством и реализацией бетона были выявлены излишки щебня гранитного, фракции 5-20 на сумму 8 400,00 рублей, а также недостатки песка речного на сумму 7 800,00 рублей. Виновным лицом признан кладовщик Ветров С.А.

По заключенному соглашению между генеральным директором и виновным лицом рыночная стоимость песка речного в размере 8 100,00 рублей, удерживается равными долями из заработной платы в течение 6 месяцев.

Решение:

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 10 Кредит 91-1 - 8 400,00 - отражена сумма излишка щебня гранитного фракции 5-20 выявленная в ходе инвентаризации.

Дебет 94 Кредит 10 - 7 800,00 - отражена сумма недостачи песка речного, выявленная в ходе проведения инвентаризации;

Дебет 73 Кредит 94 - 7 800,00 - списана выявленная недостача на виновное лицо - Ветрова С.А.

Дебет 73 Кредит 94 - 300,00 - списана на виновное лицо разница между рыночной и балансовой ценой песка речного (8 100,00 руб. - 7 800,00 руб.);

Ежемесячное удержание из заработной платы составит:

7 800,00 руб. / 6 мес. = 1300,00 руб.

Дебет 70 Кредит 73 - 1300,00 - ежемесячное удержание из заработной платы Ветрова С.А. суммы недостачи.

Пример 13 По итогам проведенной инвентаризации на 31 декабря 2011 года ООО «Премьера» были выявлены излишки материалов, полученных от демонтажа оборудования, рыночная стоимость которых составляет 26 950,00 рублей. Данная сумма при расчете налога на прибыль была учтена в качестве внереализационных доходов.

В апреле 2012 года данные материалы были переданы в производство.

Определить сумму, отнесенную к материальным расходам, в целях исчисления налога на прибыль.

Решение:

Сумма, отнесенная к материальным расходам, в целях исчисления налога на прибыль по данным материалам составит: 26 950,00 * 20% = 5 390,00 рублей.

Дебет 10 - Кредит 91-1 - 26 950,00 рублей - материалы были переданы в производство.

Неотъемлемой частью материально-производственных запасов является готовая продукция и товары.

Под готовой продукцией следует понимать изделия, прошедшие все стадии производственного процесса, выдержавшие все необходимые испытания и соответствующие действующим стандартам и требованиям.

Инвентаризация готовой продукции осуществляется по тем же правилам, что и инвентаризация материалов и товаров, т.е. на настоящий момент инвентаризация готовой продукции предприятия является частью инвентаризации материально-производственных запасов, каких-либо отдельных инструкции или положений по данному вопросу не существует (однако, в некоторых случая такой порядок может быть утвержден должностными инструкциями, как например, методические рекомендации по учету и отчетности на хлебоприемных и зерноперерабатывающих предприятиях).

По результатам проведенной инвентаризации может быть выявлен как излишек готовой продукции, так и ее недостача.

По результатам инвентаризации готовой продукции составляются следующие бухгалтерские проводки:

Дебет 43 «Готовая продукция» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - принята на учет готовая продукция, признанная по итогам инвентаризации излишком.

Если в ходе инвентаризации выявлена недостача готовой продукции и виновное лицо не найдено, делаются следующие записи:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 43 «Готовая продукция» - отражена стоимость недостающей готовой продукции;

Дебет 91 субсчет «Прочие расходы» - Кредит 94 «Недостачи и потери от порчи ценностей» - сумма недостачи отражена в составе прочих расходов.

Если виновное лицо найдено, и списание выявленной недостачи будет производиться за его счет, в учете делают следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 43 «Готовая продукция» - списание стоимости недостающей готовой продукции;

Дебет 73 субсчет «Расчеты по возмещению материального ущерба» - Кредит 94 «Недостачи и потери от порчи ценностей» - возмещение выявленной недостачи за счет виновного лица.

Пример 14 При проведении инвентаризации товара на складе ООО «Премьера» был выявлен излишек плитки тротуарной.

Рыночная стоимость выявленного излишка составляет 63 000,00 рублей.

Решение:

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 41 «Товары» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 63 000,00 руб.

Пример 15 В результате аварии водопроводных труб на складе № 2 ООО «Премьера» часть хранящихся там мешков тарированного цемента была испорчена. Для установления размера убытка было принято решение о проведении инвентаризации товара, хранящемся на складе № 2.

В ходе проведения инвентаризации был выявлен понесенный, в связи с аварией, ущерб, в размере 64 900,00 рублей, в том числе НДС 9 900,00, возмещенный из бюджета.

Решение:

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 55 000,00 - списана стоимость недостающего товара. (64 900,00 - 9 900,00);

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 68 «Расчеты по налогам и сборам», субсчет «НДС» - 9 900,00 - восстановлена, ранее принятая к вычету сумма налога на добавленную стоимость;

Дебет 99 «Прибыли и убытки» - Кредит 94 «Недостачи и потери от порчи» - 64 900,00 - списана стоимость товаров, недостача которых была выявлена в ходе инвентаризации.

Пример 16 По итогам проведенной инвентаризации ООО «Премьера» на складе № 4 была выявлена недостача тротуарной плитки артикул 1281 в количестве 12 м2 по цене 640,00 рублей за м2 и излишек тротуарной плитки артикул 1976, также в количестве 12 м2 по цене 670,00 рублей. Было принято решение о проведении зачета по выявленной пересортице.

Решение:

1 Общая сумма выявленной недостачи составит: 12 м2 * 640,00 =7 680,00 руб.

2 Общая сумма выявленного излишка составит: 12 м2 * 670,00руб. = 8 040,00 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 41 «Товары» плитка тротуарная артикул 1281 - Кредит 41 «Товары» плитка тротуарная артикул 1976 - 7 680,00 произведен зачет по выявленной по итогам проведенной инвентаризации пересортице между товарами;

3 Разница в цене между выявленным излишком и недостачей:

12 м2 * (670,00 - 640,00) = 360,00 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 41 «Товары» плитка тротуарная артикул 1976 - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 360,00 руб. - отражена в составе прочих доходов разница в цене между выявленным излишком и недостачей.

Пример 17 При проведении инвентаризации товара на складе № 4 ООО «Примера» установлен излишек плитки тротуарной по цене 649,00 руб. за м2 в количестве 25 м2, и недостача плитки тротуарной по цене 637,00 руб. за м2 в количестве 19 м2.

По итогам, проведенной инвентаризации товаров, было принято решение о проведении зачета выявленных недостачи и излишка плитки.

Решение:

1) К зачету должны быть приняты 19 м2 тротуарной плитки по цене 649,00 руб. за м2. Образовавшаяся разница в ценах:

(649,00 * 25) - (637,00 * 19) = 4 122,00 руб.

- будет отнесена на кладовщика Сопрыкина Г.Т., и внесена виновным лицом в кассу организации.

- незачтенные 6 м2 тротуарной плитки по цене 649,00 руб. должны быть оприходованы.

Сумма выявленного излишка тротуарной плитки 6 м2 * 649,00 руб. = 3 894,00 руб.

2) В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 4 122,00 - отражена стоимость недостающей на складе плитки тротуарной;

Дебет 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба», контрагент Сопрыкин Г.Т. - Кредит 94 «Недостачи и потери от порчи ценностей» - 4 122,00 - стоимость выявленной недостачи отнесена на виновное лицо;

Дебет 50 «Касса» - Кредит 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба», контрагент Сопрыкин Г.Т. - 4 122,000 - стоимость выявленной недостачи внесена в кассу организации виновным лицом;

Дебет 41 «Товары» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 3 894,00 - отражена сумма выявленного излишка тротуарной плитки;

Пример 18 В декабре 2011 года ООО «Премьера» была закуплена партия товара на общую сумму 630 000,00 рублей. Стоимость транспортных расходов по доставке данного товара составляет 67 500,00 руб. На 1 декабря 2011 года остаток данного товара составлял 145 400,00 рублей. Стоимость транспортных расходов, приходящаяся на остаток товара на начало месяца составляет 26 700,00 руб. По итогам проведенной инвентаризации на 31 декабря 2011 года была выявлен порча товаров на сумму 76 200,00, в том числе в приделах норм естественной убыли в размере 5 630,00 рублей.

В соответствии с утвержденной ООО «Премьера» на 2011 год учетной политикой транспортно-заготовительные расходы относят на расходы на продажу, и списываю пропорционально себестоимости проданных товаров, исходя из среднего процента. В налоговом учете предприятия стоимость приобретенных предприятием товаров формируется без учета транспортно-заготовительных расходов.

Решение:

В соответствии с НК РФ порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов. При этом к прямым расходам относятся стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика - покупателя товаров в случае, если эти расходы не включены в цену приобретения указанных товаров. Все остальные расходы, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Сумма прямых расходов в части транспортных расходов, относящаяся к остаткам нереализованных товаров, определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке: в первую очередь необходимо определить сумма прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем месяце; затем определяется стоимость приобретения товаров, реализованных в текущем месяце, и стоимость приобретения остатка нереализованных товаров на конец месяца; наконец рассчитывается средний процент как отношение суммы прямых расходов к стоимости товаров и определяется сумма прямых расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка товаров на конец месяца.

Согласно условиям примера рассчитаем средний процент транспортно-заготовительных расходов:

((26 700,00 + 67 500,00) / (145 400,00 + 630 000,00)) * 100= 12,15%,

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 41 «Товары» - Кредит 60 «Расчеты с поставщиками и заказчиками» - 630 000,00 руб. - отражена стоимость приобретенных предприятием товаров;

Дебет 44 «Расходы на продажу» - Кредит 60 «Расчеты с поставщиками и заказчиками» - 67 500,00 руб. - отражена стоимость транспортных расходов на доставку товара;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 76 200,00 руб. - отражена сумма порчи товаров, выявленной по итогам проведенной инвентаризации;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 44 «Расходы на продажу» - 9258,30 (76 200,00 * 12,15%) - списаны транспортно-заготовительные расходы, в части, приходящейся на испорченные товары;

Дебет 44 «Расходы на продажу» - Кредит 94 «Недостачи и потери от порчи ценностей» - 6 314,05 (5 630,00 + 5 630,00 * 12,15%) - списаны потери от порчи товаров в приделах норм естественной убыли;

Потери сверх установленных действующим законодательством норм естественной убыли:

((76 200,00 + 9 258,30) - 6 314,05) = 79 144, 25 руб.

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 94 «Недостачи и потери от порчи ценностей» - 79 144, 25 руб. - списаны потери сверх установленных действующим законодательством норм естественной убыли;

Постоянное налоговое обязательство:

79 144,25 * 20% = 15828,85 руб.

Дебет 99 «Прибыли и убытки» - Кредит 68 «Расчеты по налогам и сборам» - 15828,85 руб. - отражено постоянное налоговое обязательство.

Пример 19 На склад № 3 ООО «Премьера» было передано 46 единиц готовых железобетонных изделий. Плановая себестоимость каждого изделия составляет 1 000,00 рублей. Однако фактическая себестоимость 46 единиц железобетонных изделий составляет 49 070,00 рублей. В ходе осуществления своей торговой деятельности обществом было реализовано 39 единиц железобетонных изделий, а оставшиеся на складе 7 единиц изделия, согласно итогам проведенной инвентаризации, вследствие обстоятельств непреодолимой силы были испорчены.

Решение:

1) сумма, поступившей на склад готовой продукция по плановой себестоимости:

46 единиц * 1000,00 руб. = 46 000,00 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 43 «Готовая продукция» - Кредит 20 «Основное производство» - 46 000,00 руб. - оприходована поступившая на склад готовая продукция по плановой себестоимости;

2) превышение фактической себестоимости над плановой:

49 070,00 - 46 000,00 = 3 070,00 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 43 «Готовая продукция» - Кредит 20 «Основное производство» - 3 070,00 руб. - отражено в бухгалтерском учете превышение фактической себестоимости над плановой.

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - Кредит 43 «Готовая продукция» - 7 000,00 рублей - в бухгалтерском учете отражена стоимость в учетной оценке готовой продукции, признанной по результатам проведенной инвентаризации испорченной;

3) сумма отклонения по испорченной продукции:

3 070,00 * (7 / 46) = 467, 17 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - Кредит 43 «Готовая продукция» - 467, 17 руб. - списано отклонение по испорченной продукции.

Пример 20 По результатам проведенной инвентаризации была выявлена недостача товаров на складе торговой организации на сумму 7 600,00 рублей. Выявленная недостача находится в приделах установленных законодательством норм естественной убыли. Сумма торговой наценки по данным товарам, выявленным в качестве недостачи составляет 1 720,00 руб.

Решение:

1) Недостача товаров, находящихся на складе торговой организации составит:

7 600,00 - 1 720,00 = 5 880,00 руб.

2) В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 5 880,00 рублей - отражена недостача товаров, находящихся на складе торговой организации;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 42 «Торговая наценка» - 1 720,00 рублей сумма торговой наценки, приходящейся на товары, выявленные по итогам проведенной инвентаризации в качестве недостачи, сторнирована;

Дебет 44 «Расходы на продажу» - Кредит 94 «Недостачи и потери от порчи ценностей» - 5 880,00 - покупная стоимость товаров включена в издержки обращения

Внимание! Достаточно часто возникает вопрос, по какой стоимости нужно списывать утраченные материально-производственные запасы. Ответ на этот вопрос содержится в пункте 29 Методических указаний по учету материально-производственных запасов.

Таких способов три:

- по себестоимости каждой единицы,

- средней себестоимости,

- стоимости первых по времени закупок (ФИФО).

Методические указания по учету материально-производственных запасов предписывают списывать недостачи «по их фактической себестоимости, которая включает в себя договорную (учетную) цену запаса и долю транспортно-заготовительных расходов, относящуюся к этому запасу. Порядок расчета указанной доли устанавливается организацией самостоятельно».

Таким образом, в отличие от порядка списания стоимости товаров при их реализации (п. 16 ПБУ 5/01), предусматривающего возможность выбора любого из 3 способов их оценки, недостачи оценивают только по фактической себестоимости.

Пример 21 В ходе инвентаризации была выявлена недостача 100 ед. товаров. Они приобретались 3 партиями:

1-я - в количестве 1800 шт. по цене 500 руб./ед. (без НДС);

2-я - в количестве 3800 шт. по цене 520 руб./ед. (без НДС);

3-я - в количестве 1200 шт. по цене 510 руб./ед. (без НДС).

Виновник недостачи установлен не был. При списании товаров компания использует метод ФИФО. При этом недостача выявлена во 2-й партии товаров.

Решение:

Так как недостача выявлена во 2-й партии товаров, то бухгалтер должен списать 100 ед. недостачи товаров из 2-й партии по цене 520 руб./ед. Это отражают проводками:

Дебет 94 - Кредит 41 - 52 000 руб. (100 ед. * 520 руб./ед.) - списана себестоимость 100 ед. товаров из 2-й партии;

Дебет 91-2 - Кредит 94 - 52 000 руб. - стоимость утраченных товаров включена в состав прочих расходов.

Внимание! Возможны ситуации, когда определить, к какой партии относится недостающее количество товара, физически невозможно. В частности, если он хранится насыпью, в одной емкости и т.п. В таком случае компания вправе установить в учетной политике другой экономически оправданный способ определения стоимости недостач. Например, аналогичный порядку списания стоимости товаров при их реализации. Тем более что так поступать позволяет и пункт 16 Положения по бухучету «Учет материально-производственных запасов» (ПБУ 5/01). По этому документу тот или иной способ оценки запасов применяют как при их продаже или отпуске в производство, так и при «ином выбытии».

Пример 22 Вернемся к условиям предыдущего примера. Предположим, что определить, к какой партии относится недостающий товар, невозможно. Учетной политикой организации установлено, что в подобных ситуациях стоимость недостачи определяют исходя из принятого метода списания товаров при их реализации. Организация использует метод ФИФО.

Решение:

Так как организация использует метод ФИФО, бухгалтер должен списать 100 ед. товара из 1-й партии по цене 500 руб./ед.

Это отражают записями:

Дебет 94 - Кредит 41 - 50 000 руб. (100 ед. * 500 руб./ед.) - списана себестоимость 100 ед. товаров из 1-й партии;

Дебет 91-2 - Кредит 94 - 50 000 руб. - стоимость утраченных товаров включена в состав прочих расходов.

Основной задачей проведения инвентаризации резервов предстоящих расходов и платежей - проверка правильности и обоснованности созданных на предприятии резервов.

В соответствии с НК РФ организации могут создавать следующие виды резервов:

- резервы на оплату отпусков;

- резервы по сомнительным долгам;

- резервы по гарантийному ремонту и гарантийному обслуживанию;

- резервы предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов.

Для обобщения информации о состоянии и движении сумм, зарезервированных в целях равномерного включения расходов в затраты на производство и расходы на продажу в бухгалтерском учете используется счет 96 «Резервы предстоящих расходов».

Правильность образования и использования сумм по тому или иному резерву периодически (а на конец года обязательно) проверяется по данным смет, расчетов и т.п. и при необходимости корректируется.

Аналитический учет по счету 96 «Резервы предстоящих расходов» ведется по отдельным резервам.

Пример 23 ООО «Премьера» было принято решение о создании резерва на оплату отпусков работникам, при этом предполагаемая сумма расходов на оплату труда составляет 147 000,00 рублей, а планируемая годовая сумма расходов на оплату отпусков - 13 000,00 рублей.

Решение:

1) Величина ежемесячных отчислений на создание резерва на оплату отпусков составит: 11 000,00 * (11 000,00 / 147 000,00) = 823,13 руб.

2) В бухгалтерском учете необходимо сделать следующую проводку:

Дебет 20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» - Кредит 96 «Резервы предстоящих расходов» - 823,13 руб. - отнесена сумма ежемесячных отчислений на создание резерва на оплату отпусков.

Пример 24 В результате проведенной инвентаризации ООО «Премьера», по данным бухгалтерского учета, был выявлен остаток неиспользованного резерва на оплату отпусков в размере 8 438,00 рублей, также было выявлено, что количество дней неиспользованного отпуска по состоянию на 31 декабря 2011 года - 25 дней, при этом рассчитанная величина среднедневного заработка составляет 518,00 рублей.

Решение:

1) Неиспользованный резерв на оплату отпусков составляет:

(25 дней * 518 руб.) = 12 950,00 руб.

2) Превышение в этом случае составит:

12 950,00 руб. - 8 438,00 руб. = 4 512,00 рублей.

3) Следовательно, облагаемую базу по налогу на прибыль можно снизить на 4 512,00 руб. А остаток резерва в размер 8 438,00 рублей переноситься на 2012 год.

Пример 25 После проведенной инвентаризации руководством ООО «Премьера» было принято решение о необходимости создания резерва по сомнительным долгам в сумме 100 000,00 рублей, в связи с наличием неплатежного дебитора ООО «Альрам». Дебиторская задолженность ООО «Альрам» по договору купли-продажи бетона составляет 118 000,00 рублей (в том числе НДС ____?).

Решение:

1) В бухгалтерском учете необходимо сделать следующую проводку:

Дебет 62 «Расчеты с покупателями и заказниками» - Кредит 90 «Продажи», субсчет «Выручка» - 118 000,00 - отражена реализация бетона;

2) Сумма НДС: 118 000,00*18/118 = 18 000,00 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 90 «Продажи», субсчет «Налог на добавленную стоимость» - Кредит 68 «Расчеты по налогам и сборам», субсчет «Налог на добавленную стоимость» - 18 000,00 - отражен НДС от реализации бетона;

Дебет 68 «Расчеты по налогам и сборам», субсчет «Налог на добавленную стоимость» - Кредит 51 «Расчетные счета» - начисленный от реализации НДС оплачен в бюджет;

3) Сумма резерва по сомнительному долгу:

118 000,00 - 18 000,00 = 100 000,00 руб.

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы»» - Кредит 63 «Резервы по сомнительным долгам» - 100 000,00 - создан резерв по сомнительному долгу.

Пример 26 По итогам проведенной инвентаризации на 31 декабря 2011 года ООО «Премьера» было выявлено наличие сомнительной задолженности в сумме 145 000,00 рублей по договору купли-продажи № 14/10, срок исковой давности по которому истекает в феврале 2012 года и 27 500,00 рублей по договору купли продажи № 11/10 срок исковой давности по которому истекает в марте 2012 года.

Решение:

1) По итогам проведенной инвентаризации должно быть принято решение о создании резерва по сомнительным долгам в размере:

145 000,00 + 27 500,00 = 172 500 рублей.

2) В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 63 «Резервы по сомнительным долгам» - 172 500,00 - создан резерв по сомнительным долгам;

3) февраль 2012 года.

Дебет 63 «Резервы по сомнительным долгам» - Кредит 62 «Расчеты с покупателями и заказчиками» - 145 000,00 рублей - списание безнадежной задолженности по договору купли-продажи № 14/10 за счет созданного резерва;

Дебет 007 «Списана в убыток задолженность неплатежеспособных дебиторов» - 145 000,00 рублей - списанная за счет резерва задолженность отражена на забалансовом счете.

4) предположим, что в марте 2012 года, до наступления срока погашения задолженности по договору № 11/10 была произведена оплата, тогда в учете необходимо сделать следующие проводки:

Дебет 51 «Расчетный счет» - Кредит 62 «Расчеты с покупателями и заказчиками» - 27 500,00 рублей - через расчетный счет погашена задолженность по договору № 11/10 до наступления срока погашения;

Дебет 63 «Резервы по сомнительным долгам» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - 27 500,00 рублей - восстановлена неиспользованная часть резерва.

Пример 27 В сентябре 2011 г. ООО «Премьера» закупило товара на сумму 563 000,00 рублей. В результате проведенной на 31 декабря инвентаризации было выявлено, что текущая рыночная цена купленного товара составляет 470 000,00 рублей. Организацией был создан резерв под обесценение стоимости МПЗ.

Решение:

1) резерв под обесценение стоимости МПЗ:

563 000,00 - 470 000,00 = 93 000,00 рублей.

2) В бухгалтерском учете ООО «Премьера» необходимо сделать следующие проводки:

- сентябрь 2011 года:

Дебет 41 «Товары» - Кредит 60 «Расчеты с поставщикам и подрядчиками» - 563 000,00 - приобретен товар;

- декабрь 2011 года:

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 14 «Резервы под снижение стоимости материальных ценностей» - 93 000,00 - образован резерв под снижение стоимость товара по результатам проведенной на 31 декабря инвентаризации.

Естественная убыль списывается после тог, как по результатам проведенной инвентаризации буду выявлены недостачи товарно-материальных ценностей в приделах законодательно установленных норм естественной убыли, а также сверхнормативные потери.

Для определения величины естественной убыли, необходимо использовать следующую формулу:

Е = Т * Н / 100, (1)

Где Е - величина естественной убыли;

Т - количество перевозимых (переданных на склад) товаров за межинвентаризационный период;

Н - установленная норма естественной убыли.

Потери по нормам естественной убыли исчисляются в установленном порядке, в процентах на каждый товар в отдельности.

Пример 28 ООО «Премьера» занимается производством бетона и цементного раствора. Для производственных целей в октябре 2011 года было закуплено 60 тонн цемента на сумму 216 000,00 рублей (стоимость 1 тонны цемента навалом составляет 3 600, руб.). При перевозке речным транспортом по итогам инвентаризации была выявлена недостача цемента на сумму 16 200,00 рублей (4,5 тонн). Имеется документальное подтверждение того, что виновные лица не обнаружены.

Решение:

1) Норма естественной убыли при перевозке цемента речным транспортом навалом составит:

60 000 кг * 1,1 / 100 = 660 кг (0,66 т)

2) Для целей налогообложения, в целях исчисления налога на прибыль в составе материальных расходов организация сможет учесть потери в виде естественной убыли стоимостью 2376,00 руб. (0,66 тонн х 3 600,00 руб.).

Сверхнормативные потери, согласно подп. 5 п. 2 ст. 265 НК РФ, а именно расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены учитываются в составе внереализационных расходов.

Наличие документального подтверждения отсутствия виновных лиц у ООО «Премьера» имеется.

3) В бухгалтерском учете предприятия будут сделаны следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 10 «Материалы» - 16200,00 - отражена недостача, выявленная в результате инвентаризации, цемента, перевозимого речным транспортом;

Дебет 26 «Общехозяйственные расходы» - Кредит 94 «Недостачи и потери от порчи ценностей» - 2 376,00 - отражена недостача материалов, в приделах норм естественной убыли;

4) Выявленная при инвентаризации недостача, превышающая законодательно установленные нормы естественной убыли составит:

16 200,00 руб. - 2 376,00 руб. = 13 824,00 руб.

5) Так как оставшаяся недостача, в соответствии с НК РФ отнесена к внереализационным расходам, и виновные лица установлены не были, в бухгалтерском учете организации необходимо сделать следующую проводку:

Дебет 26 «Общехозяйственные расходы» - Кредит 94 «Недостачи и потери от порчи ценностей» - 13 824,00 руб. - отражена выявленная при инвентаризации недостача, превышающая законодательно установленные нормы естественной убыли.

В том случае, если, виновные лица были установлены, в бухгалтерском учете должна быть сделана следующая запись:

Дебет 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба» - Кредит 94 «Недостачи и потери от порчи ценностей» - 13 824,00 руб. - выявленная в результате инвентаризации недостача товарно-материальных ценностей отнесена на установленное виновное лицо.

6) Так как, в соответствии с действующим законодательством, сверхнормативные потери не приводят к уменьшению налогооблагаемой базы, то, возникает постоянное налоговое обязательство:

13824,00 * 20% = 2 764,80 руб.

а в бухгалтерском учете делается следующая запись:

Дебет 99 «Прибыли и убытки» - Кредит 68 «Налоги и сборы» - 2 764,80 руб. - отражено постоянное налоговое обязательство.

Пример 29 При проведении инвентаризации товаров ООО «Премьера» была выявлена недостача железобетонных изделий в приделах законодательно установленных норм естественной убыли. Стоимость по которой они могли были бы быть реализованы составляет 12 250,00 рублей. Сумма торговой наценки по недостающим товарам при этом составляет 4 820,00.

Решение:

1) Сумма недостачи по продажным ценам:

12 250,00 - 4 820,00 = 7 430,00 руб.

2) В бухгалтерском учете выявленная недостача железобетонных изделий будет отражена следующими проводками:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - на сумму 7 430,00 руб. - отражена сумма недостачи по продажным ценам;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 42 «Торговая наценка» - 4 820,00 рублей - сторнирована приходящаяся на недостающие железобетонные изделия сумма торговой наценки.

Размер реального ущерба, причиненного работником организации, выявленный по итогам инвентаризации, в результате утраты и порче имущества предприятия, следует определять по фактическим потерям, исчисляемым исходя из рыночных цен, действующих в данной местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества.

В соответствии с ТК РФ за причиненный организации ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено действующим законодательством.

Однако, с учетом конкретных обязательств, в результате которых работником был причинен прямой действительный ущерб, руководство организации может принять решение о том, что бы полностью или частично отказаться от возмещения ущерба.

Пример 30 В ходе проведенной инвентаризации на складе № 6 ООО «Премьера» были выявлены излишки речного песка в количестве 6 тонн (стоимость 1 тонны составляет 250,00 рублей), а также недостача материалов - щебня гранитного на сумму 6 740,00 рублей и недостача готовой продукции - блоков, на общую сумму 12 470,00 рублей. В результате проведенных мероприятий были установлены виновные в выявленной недостаче материалов, лица, полностью признавшие свою вину и согласившиеся возместить причиненные убытки. Виновные в недостаче блоков лица выявлены не были.

Решение:

1) стоимость выявленного в качестве излишка речного песка:

250,00 руб. * 6 тонн = 1 500,00 руб.

В бухгалтерском учете предприятия должны быть сделаны следующие проводки:

Дебет 10 «Материалы» - Кредит 91 «Прочие доходы и расходы», субсчет «Прочие доходы» - 1 500,00 руб. - отражена стоимость выявленного в качестве излишка речного песка;

2) недостача материалов и готовой продукции:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 10 «Материалы» - 6 740,00 руб. - отражена выявленная недостача щебня гранитного;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 12 470,00 руб. - отражена стоимость выявленных в качестве недостачи блоков;

3) возмещение ущерба:

Дебет 73 «Расчеты с персоналом по прочим операциям» - Кредит 94 «Недостачи и потери от порчи ценностей» - 6 740,00 руб. - выявленная недостача материалов отнесена на установленных виновных лиц.

Пример 31 По итогам проведенной инвентаризации ООО «Премьера» была выявлена недостача товара на общую сумму 20 700,00.

Установленное в соответствии с действующим законодательством виновное лицо - кладовщик Панкратов А.О. по взаимному согласию с руководством предприятия погасить часть причиненного ущерба путем передачи предприятию компьютера.

Рыночная стоимость компьютера, с учетом его износа составляет 14 740,00 рублей. Данная рыночная стоимость подтверждается справкой эксперта.

Оставшаяся часть задолженности будет внесена единовременно виновным лицом - Панкратовым А.О. в кассу организации.

Решение:

В бухгалтерском учете ООО «Премьера» будут сделан следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 41 «Товары» - 20 700,00 - отражена выявленная по итогам проведенной инвентаризации недостача товара

Дебет 73 «Расчеты с персоналом по прочим операциям» - Кредит 94 «Недостачи и потери от порчи ценностей» - 20 700,00 - сумма выявленной недостачи по итогам проведенной инвентаризации отнесена на виновное лицо.

Дебет 50 «Касса» - Кредит 73 «Расчеты с персоналом по прочим операциям» - 5 960,00 (20 700,00 - 14 740,00) - внесена часть задолженности виновным лицом - кладовщиком Панкратовым А.О., наличными деньгами в кассу организации.

Дебет 08 «Вложения во внеоборотные активы» - Кредит 73 «Расчеты с персоналом по прочим операциям» - 14 740,00 - виновным лицом внесен в счет покрытия выявленной по итогам инвентаризации недостачи компьютер;

Дебет 01 «Основные средства» - Кредит 08 «Вложения во внеоборотные активы» - 14 740,00 - полученный компьютер введен в эксплуатацию.

Пример 32 По итогам проведенной инвентаризации ООО «Премьера» был выявлен, причиненный работником организации ущерб в размере 145 000,00 рублей.

По решению руководства организации установленная сумма ущерба подлежит взысканию с виновного работника в полном объеме.

Сумма начисленной за отработанный работником месяц заработной платы составляет 12 740,00 рублей.

Решение:

1) Сумма начисленного НДФЛ составит:

12 740,00 * 13% = 1 656,20 рублей.

2) Сумма удержаний в возмещении ущерба:

12 740,00 * 20% = 2 548,00 рублей.

3) Сумма заработной платы, подлежащей выдачи работнику за отработанный месяц составит:

12 470,00 - 1 656,20 - 2 548,00 = 8 265,80 рублей.

Под чрезвычайными ситуациями следует понимать обстановку на определенной территории, сложившуюся в результате аварии, опасного природного явления, катастрофы, стихийного или иного бедствия, которые могут повлечь или повлекли за собой человеческие жертвы, ущерб здоровью людей или окружающей природной среде, значительные материальные потери и нарушение условий жизнедеятельности людей. К чрезвычайным ситуациям следует относить пожары, катастрофы, наводнения и другие различного рода стихийные бедствия.

Необходимо, что бы чрезвычайные обстоятельства, повлекшие за собой порчу или же полное исчезновение ценностей были документально подтверждены органами, непосредственно принимавших участие в ликвидации такого рода последствий.

Пример 33 Вследствие произошедшего пожара на складе № 3 ООО «Премьера» были уничтожены строительные материалы. Для оценки ущерба была произведена инвентаризация материалов хранящихся на складе.

Членами инвентаризационной комиссии было установлено, что материалы общей стоимостью 54 740,00, находившиеся в момент пожара на складе пришли в полную негодность. Органами пожарной инспекции было выдано соответствующее заключение, виновные в пожаре лица установлены не были.

Решение:

В бухгалтерском учете ООО «Премьера» будут сделаны следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 10 «Материалы» - 54740,00 - отражена стоимость, выявленная в результате проведенной инвентаризации согревших при пожаре материалов;

Дебет 91 «Прочие доходы и расходы», субсчет «Прочие расходы» - Кредит 94 «Недостачи и потери от порчи ценностей» - 54 740,00 - стоимость сгоревших при пожаре материалов отнесена в состав прочих расходов.

Пример 34 Вследствие произошедшего пожара на складе № 3 ООО «Премьера» были уничтожены строительные материалы. Для оценки ущерба была произведена инвентаризация материалов хранящихся на складе.

Членами инвентаризационной комиссии было установлено, что материалы общей стоимостью 54 740,00, находившиеся в момент пожара на складе пришли в полную негодность.

Органами пожарной инспекции было выдано соответствующее заключение. Виновным в возникновении пожара лицом является кладовщик Боев А.С., совершивший поджег. Вина его была установлена в соответствии с действующим законодательством.

Решение:

В бухгалтерском учете ООО «Премьера» будут сделаны следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 10 «Материалы» - 54740,00 - отражена стоимость, выявленная в результате проведенной инвентаризации согревших при пожаре материалов;

Дебет 73 «Расчеты с персоналом по прочим операциям», контрагент Боев А.С. - Кредит 94 «Недостачи и потери от порчи ценностей» - 54 740,00 руб.- сумма причиненного ущерба отнесена на виновное лицо.

По мере, осуществления своей обычной деятельности по реализации различного рода товаров, работ или услуг организация начисляет и уплачивает НДС, а при уплате его поставщикам - принимает к вычету. Для организаций, являющихся плательщиками налога на добавленную стоимость при проведении инвентаризации, а точнее на ее заключительном этапе возникает вопрос о необходимости восстановлении НДС.

Большинство специалистов придерживаются мнения, что нет. Законодательство такого требования не содержит.

Вопрос восстановления суммы НДС по товарам, которые при проведении инвентаризации имущества были выявлены как недостающие, является спорным.

Прямо Кодекс не требует восстанавливать НДС. Все случаи восстановления НДС перечислены в пункте 3 статьи 170 Налогового кодекса исчерпывающим образом. Списание недостачи товаров, выявленной в результате инвентаризации, в нем не указано.

Кроме того, первоначально товары приобретались для операций, облагаемых НДС, и, следовательно, имелись все основания применить налоговый вычет.

Таким образом, учитывая, что налоговое законодательство не содержит прямой нормы, указывающей восстанавливать суммы НДС, в случае списания выявленной при инвентаризации недостачи товаров, налогоплательщики не обязаны восстанавливать суммы налога, ранее правомерно принятые к вычету.

Однако налоговые органы настаивают на восстановлении НДС при недостаче товаров. Они основываются на пункте 2 статьи 171 Налогового кодекса, согласно которому вычетам подлежат суммы НДС по товарам, приобретенным для осуществления операций, облагаемых НДС. В случае недостачи товары уже не могут быть использованы для осуществления облагаемых НДС операций, поэтому «входной» НДС подлежит восстановлению.

Пример 35 По итогам проведенной инвентаризации ООО «Премьера» была выявлена порча части товара, хранящегося на складе № 2 на общую стоимость 450 000,00 рублей. Сумма НДС 81 000,00 была уплачена при покупке данного товара и возмещена из бюджета.

Решение:

1) В бухгалтерском учете ООО «Премьера» будут сделаны следующие проводки:

Дебет 94 «Недостачи и потери от порчи ценностей: - Кредит 41 «Товары» - 450 000,00 - отражена стоимость товара, порча которого была выявлена в результате проведенной инвентаризации на складе № 2;

Дебет 94 «Недостачи и потери от порчи ценностей» - Кредит 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС» - 81 000,00 - восстановлена ранее принятая к вычету сумма налога на добавленную стоимость.

2) Сумма выявленной порчи имущества отражена в составе прочих расходов:

450 000,00 + 81 000,00 = 531 000,00 руб.

Дебет 99 «Прибыли и убытки» - Кредит 94 «Недостачи и потери от порчи ценностей» - 531 000,00 - сумма выявленной порчи имущества отражена в составе прочих расходов.

Внимание! Налогоплательщиков в данной ситуации поддерживают арбитражные суды: по их мнению недостача товара, обнаруженная в процессе инвентаризации имущества, или имевшее место хищение товара к числу случаев, перечисленных в пункте 3 статьи 170 Налогового кодекса, не относятся, поэтому налогоплательщики не обязаны восстанавливать суммы налога, ранее правомерно принятые к вычету.

В целях исчисления налога на прибыль в состав материальных расходов включаются потери от недостачи и порчи при хранении и транспортировки материально-производственных запасов в пределах норм естественной убыли. Что касается потерь от порчи и недостачи ценностей сверх норм естественной убыли, то данные затраты не являются экономически оправданными и не могут быть учтены в составе расходов для целей исчисления налога на прибыль. При этом расходы по выявленной недостаче товарно-материальных ценностей могут включаться в состав внереализационных расходов могут включаться в том случае, если виновные лица, в порядке установленном действующем законодательством установлены не были. Однако для целей исчисления налога на прибыль такие расходы приниматься не будут.

Пример 36 В результате проведенной инвентаризации имущества и обязательств организации, проведенной на 31 декабря 2011 года, были выявлены излишки материалов, рыночная стоимость которых была учтена, в целях исчисления налога на прибыль организации, в соответствии с НК РФ в составе внереализационных доходов и составила 24 740,00 рублей.

Сумма налога была начислена и уплачена в бюджет.

В январе 2012 года выявленные в качестве излишка материалы были переданы в производство.

Решение:

1) Сумма налога по выявленному излишку ценностей составила:

24 740,00 * 24% = 5 937,60 руб.

2) В соответствии с НК РФ сумма материальных расходов по данным материалам составит 5 937,60 рублей.

3) сумма налога на прибыль, подлежащая доплате:

(24 740,00 - 5 937,60) * 20% = 3 760,48 руб.

Дебет 99 «Прибыли и убытки» - Кредит 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 3 760,48 руб. - отражена сумма налога на прибыль, подлежащая доплате.

Как правило, в процессе инвентаризации или подготовки годовой бухгалтерской отчетности выявляются те или иные ошибки, которые ранее были допущены в учете.

В 2010 году Минфином России было принято Положение по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

Данный документ должен применяться, начиная с отчетности за 2010 год.

Порядок исправления ошибки зависит от периода, когда она была допущена (в текущем году или предшествующих отчетных периодах), а также от ее существенности или несущественности.

Существенной считают ошибку, которая может «повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период».

При этом конкретные критерии существенности компания должна установить самостоятельно, закрепив их в качестве элемента бухгалтерской учетной политики. Например, существенной может быть признана ошибка, искажающая тот или иной показатель более чем на 5 процентов.

Существенные и несущественные ошибки, допущенные в текущем году, исправляют одинаково. Так, если погрешности обнаружены до завершения года, то их исправляют в том месяце, в котором они были фактически выявлены.

Пример 37 В ноябре 2012 г. в бухгалтерском учете обнаружена ошибка. В результате счетной погрешности стоимость материалов была завышена. Ошибка допущена в сентябре 2012 г. Ее исправляют в ноябре 2012 г. (то есть в том месяце, когда она выявлена).

Внимание! Если отчетный год закончился, но отчетность за него еще не подписана руководителем и главным бухгалтером, то корректирующие проводки датируют 31 декабря.

Пример 38 Условия аналогичны предыдущему примеру. При этом ошибка выявлена в феврале 2013 г. Отчетность за 2012 г. не была подписана. В такой ситуации исправления вносят в отчетность 2012 г. Корректирующую проводку датируют 31.12.2012.

Порядок исправления существенных ошибок прошлого года зависит от того, в какой момент они были выявлены. ПБУ 22/2010 предусматривает несколько вариантов:

1) после даты подписания отчетности, но до момента ее представления пользователям;

2) после даты подписания и представления отчетности, но до момента ее утверждения собственниками компании (акционерами в АО или участниками в ООО);

3) после момента подписания, представления пользователям и утверждения отчетности собственниками.

В первых двух случаях исправления вносят в отчетность прошлого года. Все корректирующие проводки датируют 31 декабря. При этом, если отчетность уже была представлена пользователям (второй случай), она подлежит замене. То есть организация обязана представить им новый, уже скорректированный вариант.

Пример 39 В феврале 2013 г. после реформации баланса и подписания бухгалтерской отчетности бухгалтер компании обнаружил, что в сентябре 2012 г. была занижена сумма расходов по аренде производственных помещений. Неотраженная сумма расходов в сентябре составила 18 000 руб. (в том числе НДС - 2746 руб.). Организация является плательщиком НДС.

Решение:

1 В бухгалтерском учете 31.12.2012 должны быть сделаны следующие исправительные записи:

Дебет 19 - Кредит 60 - 2746 руб. - учтен «входной» НДС по арендной плате;

Дебет 20 - Кредит 60 - 15 254 руб. (18 000 - 2746) - доначислена сумма арендной платы за сентябрь;

Дебет 68 - Кредит 19 - 2746 руб. - принят к вычету НДС с суммы арендной платы;

Дебет 90-2 - Кредит 20 - 15 254 руб. - списана сумма ранее не учтенной арендной платы;

Дебет 90-9 - Кредит 90-2 - 15 254 руб. - закрыт субсчет 2 «Себестоимость продаж» счета 90;

Дебет 99 - Кредит 90-9 - 15 254 руб. - закрыт субсчет 9 «Прибыль/убыток от продаж» счета 90;

Дебет 84 - Кредит 99 - 15 254 руб. - скорректирована сумма чистой прибыли компании.

2 В форме «Отчет о прибылях и убытках» показатель строки «Себестоимость продаж» необходимо увеличить на 15 254 руб. Это повлечет за собой изменение и других показателей формы (например, строк «Валовая прибыль», «Прибыль (убыток) от продаж» и т.д.).

В третьей ситуации (после момента подписания, представления пользователям и утверждения отчетности собственниками) ошибку исправляют в текущем году.

Исправительные записи делают по соответствующим счетам бухгалтерского учета в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

При этом бухгалтеру необходимо пересчитать и сравнительные показатели отчетности за периоды, отраженные в бухгалтерской отчетности текущего года. Для этого они исправляются так, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Исключение из этого порядка предусмотрено для случаев, когда невозможно установить связь допущенной ошибки с конкретным периодом либо ее влияние накопительным итогом на все предшествующие отчетные периоды. В такой ситуации ретроспективный пересчет не делают.

Пример 40 Вернемся к условиям предыдущего примера. Предположим, что ошибка была выявлена в июне 2013 г. после подписания, представления и утверждения бухгалтерской отчетности.

Организация является плательщиком НДС.

Решение:

Так как ошибка была выявлена в июне 2013 г. после подписания бухгалтерской отчетности, в июне 2013 г. ошибку исправляют записями:

Дебет 19 - Кредит 60 - 2746 руб. - учтен «входной» НДС по арендной плате;

Дебет 84 - Кредит 60 - 15 254 руб. (18 000 - 2746) - доначислена сумма арендной платы за сентябрь 2012 г.;

Дебет 68 - Кредит 19 - 2746 руб. - принят к вычету НДС с суммы арендной платы.

Внимание! Несущественные ошибки предшествующего года исправляют в следующем порядке.

1) Если погрешность выявлена после подписания отчетности, то исправительные записи вносят в текущий период (на дату ее обнаружения).

2) Если в результате этой ошибки занижены доходы (например, выручка) или завышены расходы, то их отражают как выявленную прибыль.

3) В обратной ситуации (то есть, завышены доходы или занижены расходы) их отражают как выявленный убыток.

4) Исправительные записи делают по соответствующим счетам бухгалтерского учета в корреспонденции со счетом 91 «Прочие доходы и расходы» (субсчет 1 «Прочие доходы» или 2 «Прочие расходы»).

Пример 41 В марте 2013 г. была выявлена ошибка, допущенная в ноябре 2012 г. Отчетность за 2012 г. была сформирована и подписана руководителем компании. Данная ошибка существенной не является.

Решение:

1) Ситуация 1

В результате допущенной ошибки расходы компании были завышены на 11 800 руб. (в том числе НДС - 1800 руб.). Сумма НДС по ним была ошибочно принята к вычету. При исправлении этой ошибки в марте 2013 г. бухгалтер должен сделать исправительные записи: