Сумма этих показателей равна единице. Рост коэффициента Кдпзс в динамике является, в определенном смысле, негативной тенденцией, означая, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов. В отношении степени привлечения заемных средств в зарубежной практике существуют различные мнения. Наиболее распространено мнение, что доля собственного капитала в общей сумме источников долгосрочного финансирования (Кфнки) должна быть достаточно велика, при этом нижний предел указывается на уровне 0,6 (60 %). При более низком уровне этого показателя рентабельность собственного капитала не будет отвечать признанным оптимальным значениям.

В тоже время в предприятие с высокой долей собственного капитала кредиторы вкладывают свои средства более охотно.

В нашем случае на начало года коэффициент Кдпзс равнялся нулю, так как долгосрочные обязательства у предприятия отсутствовали. Это, с одной стороны,

характеризовало высокую степень финансовой устойчивости предприятия, а с другой — свидетельствовало о недостаточно продуманной финансовой стратегии предприятия, и, как следствие, снижало уровень рентабельности собственного капитала предприятия. На конец года значение данных коэффициентов было следующим: Кдпзс= 0,039, Кфнки = 0,961.

Такая динамика указанных показателей в данном случае является положительной тенденцией, так как свидетельствует о более рациональном подходе к формированию финансовой стратегии предприятия.

Важным показателем, который характеризует финансовую устойчивость предприятия, является вид источников финансирования материальных оборотных средств.

Материальные оборотные средства предприятия представляют собой запасы, стоимость которых отражается во втором разделе актива баланса. Количественное значение данного показателя определяется суммированием данных по следующим балансовым статьям: производственные запасы, животные на выращивании и откорме, незавершенное производство, готовая продукция, товары. Формулу расчета стоимости материальных оборотных средств предприятия можно представить следующим образом:

3 = стр. 100 ф. 1 + стр.110 ф. 1 + стр. 120 ф. 1 + стр. 130 ф. 1 + стр. 140 ф. 1.

Для характеристики источников формирования материальных оборотных средств (запасов) используется несколько показателей, которые и характеризуют виды источников.

1. Собственные оборотные средства

Ксо6 = IП - IА = стр. 380 ф. 1 - стр. 080 ф. 1 = (IIА + IIIA) - (IIП + IIIП + IVП + VП) =

(стр. 260 ф. 1 + стр. 270 ф. 1) - (стр. 430 ф.1 + стр. 480 ф.1 + стр. 620 ф.1 + стр. 630 ф. 1).

2. Собственные оборотные средства и долгосрочные заемные источники формирования запасов (функционирующий капитал)

Ксдз = Ксоб + III П = (стр. 380 ф. 1 - стр. 080 ф. 1) + стр. 480 ф. 1.

3. Общая величина основных источников формирования запасов

Ко = Ксдз + Краткосрочные кредиты - Необоротные активы = стр. 380 ф. 1 + стр.480 ф. 1 + стр. 500 ф. 1 - стр: 080 ф. 1.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек ( + ) или недостаток (-) собственных оборотных средств:

2. Излишек ( + ) или недостаток (-) собственных оборотных средств и долгосрочных заемных источников формирования запасов:

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов:

![]()

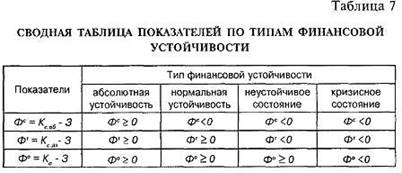

После проведения расчетов приведенных выше показателей по критерию финансовой устойчивости предприятие может быть отнесено к одному из четырех типов:

1. Абсолютная финансовая устойчивость (трехкомпонентный показатель типа финансовой устойчивости имеет следующий вид: S = {1,1,1}). Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т. е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности.

2. Нормальная финансовая устойчивость (показатель типа финансовой устойчивости

— S = {0,1,1}). В этой ситуации предприятие использует для покрытия запасов, помимо собственных оборотных средств, также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

3. Неустойчивое финансовое положение (показатель типа финансовой устойчивости имеет вид: S = {0,0,1}). Такая ситуация характеризуется недостатком у предприятия

«нормальных» источников для финансирования запасов. В этой ситуации еще существует возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

4. Кризисное финансовое состояние (S = {0,0,0}). Характеризуется ситуацией, при которой предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность. В этом случае можно говорить о том, что предприятие находится на грани банкротства.

|

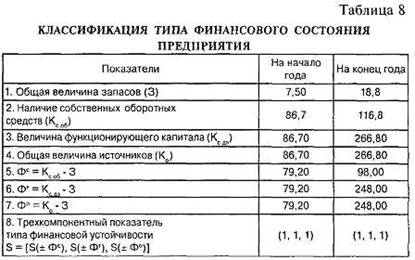

А теперь определим тип финансовой устойчивости анализируемого предприятия. Для этого рассчитаем необходимые показатели. Расчет представим в табл. 8.

Как следует из табл. 8, данное предприятие имеет абсолютный тип финансовой устойчивости, что свидетельствует о высокой степени независимости предприятия от внешних инвесторов и кредиторов. Более того, предприятию необходимо использовать в своей хозяйственной деятельности больше заемных средств долгосрочного финансирования, что повысит рентабельность собственного капитала. Сумма средств, которая может быть привлечена предприятием без потери финансовой устойчивости (финансовая устойчивость будет характеризоваться как нормальная) на конец года, составит 248 тыс. грн. (строка 6 табл. 8).

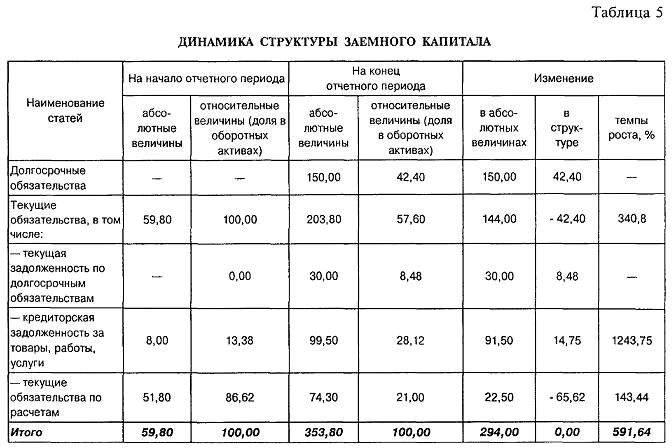

На начало отчетного периода обязательства предприятия на 100 % состояли из текущих, что является негативным фактом, свидетельствующим о нерациональной структуре баланса и о высоком риске потери финансовой устойчивости. В течение отчетного периода доля текущих обязательств снизилась на 42,4 п.п. с одновременным увеличением доли долгосрочных обязательств (также на 42,4 п.п.). Такая тенденция способствует снижению риска потери финансовой устойчивости. Привлечение долгосрочных кредитов для формирования имущества предприятия свидетельствует о продуманной финансовой стратегии предприятия. Положительный эффект при этом усиливается, если рентабельность предприятия превышает ставку процентов по банковскому кредиту.

Таким образом, увеличение источников формирования имущества предприятия произошло за счет увеличения:

— собственных средств на 19,63 % (71,8 : 365,8);

— долгосрочных обязательств на 41 % (150 : 365,8);

— текущих обязательств на 39,37 % (144 : 365,8).

Такие изменения являются в целом положительными, так как наблюдается рост собственного капитала. Кроме того, предприятие сумело привлечь долгосрочные кредиты банков, что может содействовать временному улучшению финансового состояния, при условии, что привлеченные средства не будут заморожены на продолжительное время в обороте.

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.