Раздел 4.

Оценка и учет финансовых инвестиций

4.1. Признание и оценка финансовых инвестиций

Основным нормативным документом, определяющим понятие и оценка финансовых инвестиций, является Положение (стандарт) бухгалтерского учета 12 “Финансовые инвестиции”, утвержденным приказом Министерства финансов Украины 17.05.2000 г. за № 284/4505.

Положение (стандарт) бухгалтерского учета 12 “Финансовые инвестиции” (далее - Положение (стандарт) 12) определяет методологические основы формирования в бухгалтерском учете информации о финансовых инвестициях и ее раскрытия в финансовой отчетности.

Нормы Положения (стандарта) 12 применяются предприятиями, организациями и другими юридическими лицами (далее - предприятия) независимо от форм собственности (кроме бюджетных учреждений).

Под капитальной инвестицией надо понимать хозяйственную операцию, которая предусматривает приобретение домов, сооружений, других объектов недвижимой собственности, других основных фондов и нематериальных активов, которые подлежат амортизации.

Под финансовой инвестицией надо понимать хозяйственную операцию, которая предусматривает приобретение корпоративных прав, ценных бумаг, деривативов и других финансовых инструментов. Финансовые инвестиции делятся на прямые и портфельные.

Прямая инвестиция - хозяйственная операция, которая предусматривает внесение средств или имущества в уставный фонд юридического лица в обмен на корпоративные права, эмитированные таким юридическим лицом.

Портфельная инвестиция - хозяйственная операция, которая предусматривает приобретение ценных бумаг, деривативов и других финансовых активов за средства на фондовом рынке (за исключением операций по скупке акций как непосредственно налогоплательщиком, так и связанными с ним лицами, в объемах, которые превышают 50 процентов общей суммы акций, эмитированных другим юридическим лицом, которые принадлежат к прямым инвестициям).

Под реинвестицией следует понимать хозяйственную операцию, которая предусматривает осуществление капитальных или финансовых инвестиций за счет дохода (прибыли), полученного от инвестиционных операций.

Согласно с Положением (стандартом) бухгалтерского учета № 2 “Баланс”, финансовые инвестиции - это активы, которые содержатся предприятием с целью увеличения прибыли (процентов, дивидендов т.д.), роста стоимости капитала или других выгод для инвестора.

В зависимости от того, на какой срок предприятие осуществляет инвестиции, они подразделяются на долгосрочные и краткосрочные (текущие).

Долгосрочные финансовые инвестиции - это инвестиции на период более одного года. Такие инвестиции относятся к необоротных активов, исходя из того, что вины не могут быть реализованными в любой момент.

Краткосрочные (текущие) финансовые инвестиции - это инвестиции на период до одного года. Эти инвестиции относятся к оборотным активам исходя из того, что они могут быть реализованы в любой момент.

Оценка финансовых инвестиций

Финансовые инвестиции первоначально оцениваются и отображаются в бухгалтерском учете по себестоимости. Себестоимость финансовой инвестиции состоит из:

- цены ее приобретения;

- комиссионных вознаграждений;

- пошлины;

- налогов;

- собрания;

- обязательных платежей и других расходов, непосредственно связанных с приобретением финансовой инвестиции.

Определение себестоимости финансовой инвестиции рассмотрим по

помощью примера 1.

Пример 1.

Предприятие приобрело 6000 акций по 8,00 грн. за акцию. Стоимость услуг брокерской фирмы с учетом налога на добавленную стоимость составила 4200 грн. Исходя из этого, себестоимость финансовой инвестиции составила, опираясь на представленные документы 51500 грн. (6000 х х8,00 + 4200 - 700 (НДС) = 51500).

Если приобретение финансовой инвестиции осуществляется путем обмена на ценные бумаги собственной эмиссии, то себестоимость финансовой инвестиции определяется по справедливой стоимости переданных ценных бумаг.

Если приобретение финансовой инвестиции осуществляется путем обмена на другие активы, то ее себестоимость определяется по справедливой стоимости этих активов.

Дивиденды, проценты, роялти и рента, подлежащие получению по финансовым инвестициям, отражаются как финансовый доход инвестора, кроме случаев, когда такие поступления не соответствуют критериям признания дохода, установленным Положением (стандартом) бухгалтерского учета 15 “Доход”, утвержденного приказом Министерства финансов Украины от 29 ноября 1999 года № 290.

Оценка финансовых инвестиций на дату баланса

Финансовые инвестиции (кроме инвестиций, которые содержатся предприятием до их погашения или учитываются по методом участия в капитале) на дату баланса отражаются по справедливой стоимостью.

Сумма увеличения или уменьшения балансовой стоимости финансовых инвестиций на дату баланса (кроме инвестиций, учитываются по методу участия в капитале) отражается в составе прочих финансовых доходов или прочих расходов соответственно.

Финансовые инвестиции, справедливую стоимость которых достоверно определить невозможно, отражаются на дату баланса по их себестоимости с учетом уменьшения полезности инвестиции.

Потери от уменьшения полезности финансовых инвестиций отражаются в составе прочих расходов с одновременным уменьшением балансовой стоимости финансовых инвестиций.

Финансовые инвестиции, удерживаемые предприятием до их погашения, отражаются на дату баланса по амортизированной себестоимости финансовых инвестиций.

Разница между себестоимостью и стоимостью погашения финансовых инвестиций (дисконт или премия при покупке) амортизируется инвестором в течение периода с даты приобретения до даты их погашения по методу эффективной ставки процента.

Сумма амортизации дисконта или премии начисляется одновременно с начислением процента (дохода от финансовых инвестиций), подлежащего получению, и отражается в составе прочих финансовых доходов или прочих финансовых расходов с одновременным увеличением или уменьшением балансовой стоимости финансовых инвестиций соответственно.

Рассмотрим методику определения суммы амортизации дисконта по инвестициям в облигации с помощью примера 2.

Пример 2.

Предприятие 3 января 2008 года приобрело облигации номинальной стоимостью 60000 грн. за 54200 грн., т.е. дисконт составлял 5800 грн. (60000-54200).

Фиксированная ставка процента по облигации установлена 8 процентов годовых. Дата погашения облигации состоится за 5 лет. Выплата процента осуществляется ежегодно в конце года, его номинальная сумма составляет 4800 грн. (60000 х 8%).

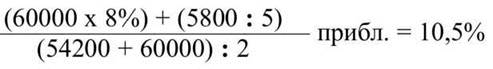

Эффективная ставка процента равна:

Расчет амортизации дисконта по инвестициями в облигации на протяжении пяти лет покажем с помощью таблицы 4.1.

Таблица 4.1.

Расчет амортизации дисконта по инвестициями в облигации

|

Дата |

Номинальная сумма процента, грн. |

Сумма процента по эффективной ставке, грн. * |

Сумма амортизации дисконта, грн. (гр.З-гр.2) |

Амортизированная себестоимость инвестиции, грн.** |

|

1 |

2 |

3 |

4 |

5 |

|

03.01.2008 |

|

|

|

54200 |

|

31.12.2008 |

4800 |

5691 |

891 |

55091 |

|

31.12.2009 |

4800 |

5785 |

985 |

56076 |

|

31.12.2010 |

4800 |

5888 |

1088 |

57164 |

|

31.12.2011 |

4800 |

6002 |

1202 |

58366 |

|

31.12.2012 |

4800 |

6434 |

1634 |

60000 |

* Определяется как произведение стоимости инвестиций на предыдущую дату и эффективной ставки процента.

** Определяется добавлением стоимости инвестиций на предыдущую дату и суммы амортизации дисконта по отчетный период.

Рассмотрим методику определения суммы амортизации премии по инвестициям в облигации с помощью примера 3.

Пример 3.

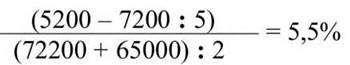

Облигации номинальной стоимостью 65000 грн. приобретены 3 января 2008 года по 72200 грн., то есть премия составила 7200 грн. (72200-65000). Фиксированная ставка процента по облигациям установлена 8 процентов годовых. Погашение облигаций состоится через 5 лет. Выплата процента осуществляется ежегодно в конце года, его номинальная сумма составляет 5200 грн. (65000 х 8%). Эффективная ставка процента равна:

Расчет амортизации премии по инвестициями в облигации на протяжении пяти лет покажем с помощью таблицы 4.2.

Таблица 4.2.

Расчет амортизации премии по инвестициями в облигации

|

Дата |

Номинальная сумма процента, грн. |

Сумма процента по эффективной ставке, грн.* |

Сумма амортизации премии, грн. (гр.2-гр.З) |

Амортизированная себестоимость инвестиции, грн.** |

|

1 |

2 |

3 |

4 |

5 |

|

03.01.2008 |

|

|

|

72200 |

|

31.12.2008 |

5200 |

3971 |

1229 |

70971 |

|

31.12.2009 |

5200 |

3903 |

1297 |

69674 |

|

31.12.2010 |

5200 |

3832 |

1368 |

68306 |

|

31.12.2011 |

5200 |

3757 |

1443 |

66863 |

|

31.12.2012 |

5200 |

3337 |

1863 |

65000 |

* Определяется как произведение стоимости инвестиций на предыдущую дату и эффективной ставки процента.

** Определяется как разница между стоимостью инвестиций на предыдущую дату и суммой амортизации премии по отчетный период.

Финансовые инвестиции в ассоциированные и дочерние предприятия и в совместную деятельность с созданием юридического лица (совместного предприятия) на дату баланса отражаются по стоимости, что определена по методу участия в капитале, кроме случаев, если:

а) финансовые инвестиции приобретены и содержатся исключительно для продажи в течение двенадцати месяцев с даты приобретения;

б) ассоциированное, дочернее или совместное предприятие ведет деятельность в условиях, ограничивающих его способность передавать средства инвестору в течение периода, превышающего двенадцать месяцев.

Финансовые инвестиции, учитываются по методу участия в капитале, на дату баланса отражаются по стоимости, которая определяется с учетом изменения общей величины собственного капитала объекта инвестирования, кроме тех, что являются результатом операций между инвестором и объектом инвестирования.

Балансовая стоимость финансовых инвестиций увеличивается (уменьшается) на сумму, являющуюся долей инвестора в чистой прибыли (убытке) объекта инвестирования за отчетный период, с включением этой суммы в состав дохода (потерь) от участия в капитале. Одновременно балансовая стоимость финансовых инвестиций уменьшается на сумму признанных дивидендов от объекта инвестирования.

Балансовая стоимость финансовых инвестиций увеличивается (уменьшается) на долю инвестора в сумме изменения общей величины собственного капитала объекта инвестирования за отчетный период (кроме изменений за счет чистой прибыли (убытка) с включением (исключением) этой суммы прочего дополнительного капитала инвестора или дополнительного вложенного капитала (если изменение величины собственного капитала объекта инвестирования возникло вследствие размещения (выкупа) акций (долей), что привело к возникновению (уменьшению) эмиссионного дохода объекта инвестирования). Если сумма уменьшения доли капитала инвестора в сумме изменения общей величины собственного капитала объекта инвестирования (кроме изменений за счет чистого убытка) больше другого дополнительного капитала или дополнительного вложенного капитала инвестора (если уменьшение величины собственного капитала объекта инвестирования возникло вследствие выкупа акций (долей), что привело к уменьшению эмиссионного дохода объекта инвестирования), то на такую разницу уменьшается (увеличивается) нераспределенная прибыль (непокрытый убыток).

Уменьшение балансовой стоимости финансовых инвестиций отражается в бухгалтерском учете только на сумму, что не приводит к отрицательному значению стоимости финансовых инвестиций. Финансовые инвестиции, вследствие уменьшения их балансовой стоимости достигают нулевой стоимости, отражаются в бухгалтерском учете в составе финансовых инвестиций по нулевой стоимости.

Оценка и учет финансовых инвестиций осуществляются по каждой финансовой инвестицией.

Учет и оценку финансовых инвестиций по методу участия в капитале рассмотрим с помощью примера 4.

Пример 4.

Предприятие А 3 января 2008 года приобрело долю (40%) в собственном капитале предприятия Б за 740 тыс. игры. Предприятие А ведет учет инвестиции в ассоциированное предприятие Б по методу участия в капитале. Собственный капитал ассоциированного предприятия Б характеризуется такими данными (таблица 4.3).

Таблица 4.3.

Структура собственного капитала ассоциированного предприятия Б,

тыс. грн.

|

Статьи собственного капитала ассоциированного предприятия Б |

На 01.01.2008 |

На 31.12.2008 |

Изменения в собственном капитале |

|

Уставный капитал |

1400 |

1400 |

- |

|

Резервный капитал |

350 |

350 |

- |

|

Дополнительный капитал |

420 |

504 |

84 |

|

Нераспределенная прибыль |

178 |

252 |

74 |

|

ВМЕСТЕ |

2348 |

2506 |

158 |

Таким образом, рост дополнительного капитала ассоциированного предприятия обусловлено дооценкой необоротных активов.

В составе нераспределенной прибыли на 31.12.2008 прибыль от реализации товаров предприятию А составляет 14 тыс. игры. Приобретенные предприятием А товары в 2008 году не реализованы.

Чистая прибыль за 2008 г. ассоциированного предприятия составляет 154 тыс. игры., сумма начисленных дивидендов - 80 тыс. грн.

Стоимость финансовой инвестиции предприятия А в ассоциированное предприятие Б, которая отражается в учете по методом участия в капитале, составит 797,6 тыс. грн., то есть 740,0 + 24,0 /56.0 - 32,0/ + 33,6 = 797,6 (см. таблицу 4.4).

Если инвестор (материнское (холдінгове) предприятие, контрольный участник, ассоциированное предприятие) приобрел активы в соответствии дочернего, совместного, ассоциированного предприятия, то сумма прибыли (убытка) объекта инвестирования от этой операции, что приходится на долю инвестора, отражается только после перепродажи этих активов другим лицам или в периодах амортизации приобретенных необоротных активов. Убытки, которые возникли вследствие уменьшения чистой стоимости реализации оборотных активов или снижение полезности необоротных активов, отражаются полностью в период осуществление операции.

Таблица 4.4.

Учет финансовых инвестиций по методом участия в капитале

|

Показатели |

Сумма, тыс. грн. |

Корреспонденция счетов |

|

|

Дебет |

Кредит |

||

|

Балансовая стоимость инвестиции на 01.01.2008 |

740,0 |

141 “Инвестиции связанным сторонам по методу учета участия в капитале” |

X |

|

Доля инвестора в чистой прибыли за 2008 год (154-14) х 40% |

56,0 |

141 “Инвестиции связанным сторонам по методу учета участия в капитале” |

721 “Доход от инвестиций в ассоциированные предприятия” |

|

Доля инвестора в дивидендах (80 х 40%) |

32,0 |

373 “Расчеты по начисленным доходам” |

141 “Инвестиции связанным сторонам по методу учета участия в капитале” |

|

Доля инвестора в сумме увеличение дополнительного капитала (84 х 40%) |

33,6 |

141 “Инвестиции связанным сторонам по методу учета участия в капитале” |

423 “Дооценка активов” |

|

Балансовая стоимость инвестиции на 31.12.2008 |

797,6 |

141 “Инвестиции связанным сторонам по методу учета участия в капитале” |

X |

Если инвестор (материнское (холдінгове) предприятие, контрольный участник, инвестор ассоциированного предприятия) вносит или продает активы дочернему, совместному, ассоциированному предприятию в соответствии и передает значительные риски и выгоды, связанные с их владением, то в составе финансовых результатов отчетного периода отражается только та часть прибыли (убытка), которая приходится на долю других инвесторов дочернего, совместного, ассоциированного предприятия соответственно.

Сумма прибыли (убытка) от взноса или продажи дочернему, совместному, ассоциированному предприятию активов, приходится на долю инвестора, включается в состав доходов (расходов) будущих периодов с признанием их прибылью (убытком) инвестора только после продажи дочерним, совместным, ассоциированным предприятием этого актива другим лицам или в периодах амортизации полученных или приобретенных необоротных активов. Этот актив считается проданным дочерним, совместным, ассоциированным предприятием в пределах количества и стоимости подобных активов, реализованных им после его получения.

Инвестор дочернего, совместного, ассоциированного предприятия отражает всю сумму полученных убытков, если вклад или продажа свидетельствует об уменьшении чистой стоимости реализации оборотных активов или снижение полезности необоротных активов.

Раздел 4.

Оценка и учет финансовых инвестиций

4.2. Учет финансовых инвестиций

Наряду с основным направлением своей деятельности каждое предприятие может также осуществлять и финансовые вложения. Непосредственно это выражается в покупке предприятием на финансовом рынке, с целью получения в будущем экономических выгод, разного рода ценных бумаг: акций, облигаций, векселей и др.

Для учета финансовых инвестиций в бухгалтерском учете предусмотрено использование счетов 14 “Долгосрочные финансовые инвестиции” и 35 “Текущие финансовые инвестиции”.

Счет 14 “Долгосрочные финансовые инвестиции” предназначен для обобщения информации о наличии и движении долгосрочных инвестиций (вложений) в ценные бумаги других предприятий, облигации государственных и местных займов, уставный капитал других предприятий, созданных на территории страны и за рубежом, и т.д.

Счет 14 “Долгосрочные финансовые инвестиции” имеет такие субсчета:

141 “Инвестиции связанным сторонам по методу учета

участия в капитале”;

142 “Прочие инвестиции связанным сторонам”;

143 “Инвестиции несвязанным сторонам”.

По дебету счета 14 “Долгосрочные финансовые инвестиции” отражается стоимость долгосрочных инвестиций, по кредиту - их выбытие (списание) или уменьшение стоимости, а также получения дивидендов от объекта инвестирования, если учет инвестиций ведется по методу участия в капитале.

Аналитический учет по счету 14 “Долгосрочные финансовые инвестиции” ведется по видам долгосрочных финансовых вложений и объектам инвестирования. При этом построение аналитического учета должна обеспечить возможность получения информации о долгосрочных финансовых вложения в объекты как на территории страны, так и за рубежом.

На счете 35 “Текущие финансовые инвестиции” ведется учет наличия и движения текущих финансовых инвестиций и эквивалентов денежных средств, в том числе депозитных сертификатов.

Счет 35 “Текущие финансовые инвестиции” имеет такие субсчета:

351 “Эквиваленты денежных средств”;

352 “Другие текущие финансовые инвестиции”.

По дебету счета 35 “Текущие финансовые инвестиции”

отображается приобретение (поступление) эквивалентов денежных средств и текущих финансовых инвестиций, по кредиту - уменьшение их стоимости и выбытия.

Аналитический учет ведется по видам финансовых инвестиций с обеспечением возможности получения информации о инвестиции как на территории страны, так и заграницей.

Типовую корреспонденцию бухгалтерских счетов по учету финансовых инвестиций приведены в таблице 4.5.

Таблица 4.5.

Корреспонденция бухгалтерских счетов по учету финансовых инвестиций

|

№ п/п |

Содержание хозяйственной операции |

Корреспондирующие счета |

|

|

Дебет |

Кредит |

||

|

1 |

2 |

3 |

4 |

|

1. |

Проведено предоплату продавцу при приобретении ценных бумаг |

371 “Расчеты по выданным авансам” |

30 “Касса” 31 “Счета в банках” |

|

2. |

Оплачено финансовому посреднику за услуги по покупке ценных бумаг |

685 “Расчеты с прочими кредиторами” |

30 “Касса” 31 “Счета в банках” |

|

3. |

Получено приобретенные ценные бумаги |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

371 “Расчеты по выданным авансам” |

|

4. |

Направлено расходы на оплату услуг посредника на увеличение стоимости приобретенных ценных бумаг |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

685 “Расчеты с прочими кредиторами” |

|

Отражено налог на добавленную стоимость по выставленному счету посредника |

64 “Расчеты за налогами и платежами” |

||

|

5. |

Переведено текущую финансовую инвестицию в долгосрочную |

14 “Долгосрочные финансовые инвестиции” |

35 “Текущие финансовые инвестиции” |

|

6. |

Переведено долгосрочную финансовую инвестицию в текущую |

35 “Текущие финансовые инвестиции” |

14 “Долгосрочные финансовые инвестиции” |

|

7. |

Отражено полученные финансовые инвестиции в обмен на акции собственной эмиссии |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

41 “Паевой капитал” 42 “Дополнительный капитал” 46 “Неоплаченный капитал” |

|

8. |

Приобретены ценные бумаги за счет полученного займа |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

50 “Долгосрочные займы” 60 “Краткосрочные займы” |

|

9. |

Отражено увеличение балансовой стоимости финансовой инвестиции, оцененной на дату баланса по справедливой стоимости |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

746 “Прочие доходы от обычной деятельности” |

|

10. |

Отражено дисконт по финансовой инвестицией |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

733 “Прочие доходы от финансовых операций” |

|

11. |

Отражено увеличение балансовой стоимости финансовой инвестиции на долю инвестора в чистой прибыли инвестируемого предприятия |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

72 “Доход от участия в капитале” |

|

12. |

Начислено доход от реализации финансовых инвестиций |

36 “Расчеты с покупателями и заказчиками” |

741 “Доход от реализации финансовых инвестиций” |

|

13. |

Получено предоплату при продаже финансовых инвестиций |

30 “Касса” 31 “Счета в банках” |

36 “Расчеты с покупателями и заказчиками” |

|

14. |

Отражено балансовая стоимость реализованных финансовых инвестиций |

971 “Себестоимость реализованных финансовых инвестиций” |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

|

15. |

Списана на финансовые результаты себестоимость реализованных финансовых инвестиций |

793 “Результат от прочей обычной деятельности” |

971 “Себестоимость реализованных финансовых инвестиций” |

|

16. |

Списана на финансовые результаты доход от реализации финансовых инвестиций |

741 “Доход от реализации финансовых инвестиций” |

793 “Результат от прочей обычной деятельности” |

|

17. |

Отражено премию за финансовой инвестицией |

952 “Прочие финансовые расходы” |

30 “Касса” 31 “Счета в банках” |

|

18. |

Отражено уменьшение балансовой стоимости финансовой инвестиции, оцененной на дату баланса по справедливой стоимости |

975 “Уценка необоротных активов и финансовых инвестиций” |

14 “Долгосрочные финансовые инвестиции” 35 “Текущие финансовые инвестиции” |

Синтетический и аналитический учет финансовых инвестиций находит свое отображение при журнально-ордерной форме учета в журнале-ордере №4, а при упрощенной форме учета в разделе II Сведения 4-М (см. прил. А 4).

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.