Лекция 4 Трендовый анализ бухгалтерской отчетности

1. Методы анализа финансовой отчетности.

2. Сущность трендового анализа финансовой отчетности.

1 Методы анализа финансовой отчетности

Международная практика разработала определенные методы анализа финансовой отчетности, основанные на различных абсолютных и относительных типовых показателях, которые дают возможность не только проводить анализ статей баланса предприятия, но и делать сравнительный анализ по ряду предприятий отдельной отрасли хозяйства или таких, которые занимаются аналогичными видами деятельности. Такие сопоставления обычно проводятся не только за отчетный период, но и за ряд лет, отражающий довольно длительный период деятельности предприятия. Это позволяет определять тенденции развития предприятия на перспективу, что имеет большое значение в практической деятельности, поскольку предприятия осуществляют как долгосрочное, так и среднесрочное и текущее планирование своей деятельности.

Для анализа показателей бухгалтерской (финансовой) отчетности используют общепринятые методы:

1. чтение отчетности;

2. горизонтальный анализ;

3. вертикальный анализ;

4. трендовый анализ;

5. сравнительный;

6. факторный анализ;

7. метод финансовых коэффициентов.

Чтение баланса – информационное ознакомление с финансовым положением субъекта анализ по данным баланса, приложений к нему и отчета о прибылях и убытках. Чтение отчетности является начальным этапом, в ходе которого пользователь предварительно знакомится с предприятием. В процессе чтения отчетности важно рассматривать показатели разных форм отчетности в их взаимосвязи и взаимообусловленности. В частности, изменения в активах предприятия необходимо увязывать с объемом деятельности и т.д.

В качестве примера можно привести отдельные приемы анализа при чтении отчетности. Например, читая бухгалтерский баланс можно отметить размер предприятия (по величине уставного капитала), определить, какими составляющими представлены активы (основные средства, финансовые вложения, запасы, денежные средства и др.), которые из них преобладают. Также можно описать изменения в составе активов (например, предприятие осуществило капитальные вложения, так как на конец года появился остаток незавершенного строительства). Те же процедуры проводятся и с пассивом баланса.

Чтение отчета о прибылях и убытках позволяет увидеть порядок формирования конечного финансового результата предприятия, величину этого результата как от реализации товаров, работ, услуг, так и от прочих операций, сумму причитающихся платежей бюджету по налогу на прибыль, а также сумму остающейся в распоряжении предприятия чистой прибыли. Все эти данные представлены в отчетности за два года, что обеспечивает еще возможность сравнения соответствующих показателей за два года.

Чтение отчетности дает пользователям большую, но не исчерпывающую информацию о предприятии. Для более детального рассмотрения деятельности предприятия используются и другие приемы анализа, например, анализ на основе относительных величин.

Для проведения анализа бухгалтерской (финансовой) отчетности с помощью других приемов составляются специальные аналитические таблицы. В эти таблицы заносятся данные, исчисленные по исходной отчетности и представленные в виде процентов или коэффициентов. При определенной взаимосвязи между двумя показателями, по относительным величинам этих показателей проводится сравнительный анализ.

Чтение отчетности - это изучение абсолютных показателей, представленных в отчетности. Путем чтения отчетности определяют имущественное положение предприятия, кратко и долгосрочные инвестиции, источники финансирования собственного капитала, оцениваются связи между поставщиками и покупателями, выручка от деятельности и прибыль отчетного года.

Горизонтальный анализ заключается в сравнении показателей бухгалтерской отчетности с показателями предыдущих периодов. В процессе анализа определяют абсолютные и относительные изменения величин различных статей баланса за отчетный период. Наиболее распространенными приемами горизонтального анализа являются:

- простое сравнение статей отчетности и изучение их резких изменений;

- анализ изменений статей отчетности в сравнении с колебаниями других статей.

Динамику отдельных показателей во времени можно изучить с помощью горизонтального анализа отчетности, которая заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста. Как правило, берут базисные темпы роста за ряд лет, что позволяет анализировать изменение отдельных статей, а также прогнозировать их значение.

Вертикальный анализ (структурный) – это представление бухгалтерской (финансовой) отчетности в виде относительных величин, которые характеризуют структуру итоговых показателей. Преимущества такого вида анализа отчетности очевидны при сравнении отчетов.

Все статьи баланса при вертикальном анализе приводится в процентах к итогу баланса. Структурный анализ баланса позволяет рассматривать соотношение оборотных и необоротных активов предприятия, а также структуру необоротных и оборотных активов; определять удельный вес собственного и заемного капитала, структуру капитала по видам.

Все показатели отчета о прибылях и убытках при проведении структурного анализа приводятся в процентах к объему выручки от реализации. Структурный анализ прибыли (доходов и расходов) можно провести по сферам деятельности (операционный, финансовый, инвестиционный). Вертикальный анализ доходов и расходов наглядно показывает удельный вес каждого вида полученных доходов и расходов в общей их сумме.

Вертикальный анализ проводится с целью определения удельного веса отдельных статей баланса в общем итоговом показателе (в общей валюте баланса), то есть изучение структуры статей актива и пассива на отчетную дату и последующего сравнения результатов с данными предыдущего периода.

В отличие от горизонтального анализа, показывает динамику статей финансовой отчетности за ряд лет, вертикальный анализ является анализом внутренней структуры отчетности. При проведении такого анализа целая часть принимается за 100% и исчисляется удельный вес каждой ее составляющей. Такими целыми частями может быть валюта баланса (Актив, Пассив), объем реализации в Отчете о финансовых результатах. С помощью этого метода анализа выясняют, какую долю в группе или подгруппе составляет конкретная статья, позволяющая определить влияние показателя этой статьи на деятельность предприятия.

Горизонтальный и вертикальный анализ дополняют друг друга и при построении аналитических таблиц могут применяться одновременно.

Сравнительный анализ проводится на основе внутрихозяйственного сравнения как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных фирм-конкурентов.

Факторный анализ - это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследований. При этом факторный анализ может быть как прямым (анализ), так и обратным (синтез).

Метод финансовых коэффициентов - с его помощью изучают уровень и динамику относительных показателей финансового состояния, рассчитываемых как отношение величин балансовых статей или других абсолютных показателей, которые можно получить на основе отчетности. Эти коэффициенты сравниваются с базовыми данными.

Финансовые коэффициенты можно условно разделить на четыре группы:

В зависимости от конкретных целей и задач можно выполнить финансовый анализ разной степени детализации. Единой методики нет, поэтому аналитики используют различные наборы показателей.

Чаще всего оценку финансового состояния проводят с помощью финансовых коэффициентов, рассчитанных на основании показателей баланса и Отчета о финансовых результатах. С помощью этого способа изучаются такие важные аспекты финансового состояния и результатов деятельности предприятия, как ликвидность, долгосрочная платежеспособность, рентабельность.

Однако, прежде чем пользоваться информацией бухгалтерских отчетов, надо убедиться в ее достоверности, убедиться в правильности их заполнения и точности сделанных арифметических подсчетов при выводе отдельных показателей. Согласованность показателей различных форм отчетности, в основном, проверяют сопоставлением. Некоторые показатели входящих в различных отчетных форм и, следовательно, при правильном составлении отчета обязательно должны совпадать.

Необходимо помнить, что любой вывод и наиболее эффективная рекомендация, сделанные по результатам анализа, могут быть поставлены под сомнение, если документы не проверены и должным образом не подготовлены.

Анализ с помощью финансовых показателей позволяет изучить взаимосвязи между различными элементами отчетности. Представляя собой относительные величины, финансовые коэффициенты позволяют оценить показатели в динамике и сопоставить результаты деятельности предприятия с отраслевыми и результатами предприятий-конкурентов, а также сравнить их со стандартами. Использование коэффициентов дает возможность достаточно быстро оценить финансовое состояние предприятия.

Показатели, рассчитанные с помощью какого-либо одного из приведенных приемов анализа, не дают полной картины и не могут выступать в качестве критерия для принятия решений пользователями без объяснения причин изменения анализируемых показателей.

Поэтому следует прибегать к совокупности всех методов анализа для наиболее достоверной оценки существующего финансового положения предприятия и определения стратегии и тактики его развития. Полный анализ бухгалтерской (финансовой) отчетности предполагает вертикальный, горизонтальный (трендовый) анализ, анализ коэффициентов, а также факторный анализ.

2. Сущность трендового анализа финансовой отчетности

Трендовый анализ является разновидностью горизонтального анализа, он используется в тех случаях, когда сравнение показателей производится более чем за три года. Этот вид анализа носит характер перспективного прогнозного анализа, используется в тех случаях, когда необходимо составить прогноз по отдельным финансовым показателям или по финансовому состоянию предприятия в целом.

Под трендовым (временным) анализом понимается анализ изменений показателей во времени, т.е. анализ их динамики. Основой трендового (временного) анализа является построение рядов динамики. Под динамическим рядом понимается ряд числовых значений статистического показателя, расположенных в хронологической последовательности и характеризующих изменение каких-либо явлений во времени.

Построение и анализ динамических рядов позволяет выявить и измерить изменение показателя. Основной задачей анализа динамических рядов является выявление основной тенденции, которая называется трендом.

Тенденция -- длительная динамика.

Тренд -- основная тенденция в изменении уровней динамических рядов.

По времени, отраженному в динамических рядах, их разделяют на моментные и интервальные.

Под моментным динамическим рядом понимается ряд, уровни которого характеризуют состояние явления на определенные даты (моменты времени).

Под интервальным динамическим рядом понимается ряд, уровни которого характеризуют явление за конкретный период времени. Значения уровней интервального ряда, в отличие от уровней моментного, не содержатся в предыдущих или последующих показателях, что позволяет их просуммировать и получить динамический ряд более укрупненного периода -- ряд с нарастающим итогом.

В западной практике горизонтальный и трендовый анализ не различаются. Это легко объяснимо. Оценка результатов деятельности компании по показателям одного года или даже двух лет не имеет большого смысла. Данных за один год недостаточно для того, чтобы можно было создать внутренний ориентир для сравнения. В литературе рекомендуется проводить анализ по данным за пять лет. При этом необходимо учитывать, что с увеличением рассматриваемого временного интервала возрастает и количество элементов, затрудняющих сравнение.

Отсюда, Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики (тренда) показателя с целью прогнозирования будущих значений. Это самый простой способ прогнозирования.

Для определения изменений в хозяйственной политике предприятия более чем за два последовательных года, применяется анализ тенденций развития (анализ тренда), который является вариантом горизонтального анализа.

Анализ тенденций развития предусматривает использование индексов. При расчете индексов значение базисного года принимается за 100%. Согласно этому рассчитываются индексы для других лет. Базисным годом избирается тот год, показатели которого являются типичными, характерными для осуществления предпринимательской деятельности при нормальных условиях. При этом следует выбирать только значимые показатели. С помощью тренда формируется возможные значения показателя в будущем, то есть осуществляется прогнозный анализ.

Трендовый анализ – часть перспективного анализа, необходим в управлении для финансового менеджмента. Определяет длительные тенденции изменения экономических показателей. Трендовый анализ позволяет произвести расчет относительных отклонений какой-либо статьи отчетности за ряд лет от уровня базового года, для которого значения всех статей принимаются за сто процентов. Строится график возможного развития организации. Определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя.

|

Актив |

Код строки |

На начало периода |

На конец периода |

Изменение |

Удельный вес, % |

Изменения в удельном весе,% |

|||

|

Абсолютное |

Относительное, % |

В % к изменению юбалансу |

Начало периода |

Конец периода |

|||||

|

I. Необоротные активы |

|

|

|

|

|

|

|

|

|

|

Незавершенные капитальные инвестиции |

1005 |

1,1 |

— |

-1,1 |

0,00 |

-0,32 |

2,91 |

0,00 |

-2,91 |

|

Основные средства: |

1010 |

5,3 |

12,0 |

6,7 |

226,42 |

1,96 |

14,02 |

3,16 |

-10,86 |

|

Первоначальная стоимость |

1011 |

11,8 |

23,0 |

11,2 |

194,92 |

3,28 |

31,22 |

6,07 |

-25,15 |

|

износ |

1012 |

(6,5) |

(11,0) |

-4,5 |

169,23 |

-1,32 |

-17,20 |

-2,90 |

14,29 |

|

Всего по разделу I |

1095 |

6,4 |

12,0 |

5,6 |

187,50 |

1,64 |

16,93 |

3,16 |

-13,77 |

|

II. Оборотные активы |

|

|

|

|

|

|

|

|

|

|

Запасы: |

1100 |

6,6 |

— |

-6,6 |

0,00 |

-1,93 |

17,46 |

0,00 |

-17,46 |

|

Денежные средства и их эквиваленты: |

1165 |

24,8 |

367,2 |

342,4 |

1480,65 |

100,29 |

65,61 |

96,84 |

31,23 |

|

Всего по разделу II |

1195 |

31,4 |

367,2 |

335,8 |

1169,43 |

98,36 |

83,07 |

96,84 |

13,77 |

|

Баланс |

1300 |

37,8 |

379,2 |

341,4 |

1003,17 |

100,0 |

100,0 |

100,0 |

0,00 |

|

Пассив |

|

|

|

|

|

|

|

|

|

|

I. Собственный капитал |

|

|

|

|

|

|

|

|

|

|

Нерасподеленная прибыль (непокритый убыток) |

1420 |

21,0 |

311,8 |

290,8 |

1484,76 |

85,18 |

55,56 |

82,23 |

26,67 |

|

Всего по разделу I |

1495 |

21,0 |

311,8 |

290,8 |

1484,76 |

85,18 |

55,56 |

82,23 |

26,67 |

|

III. Текущие обязательства |

|

|

|

|

|

|

|

|

|

|

По товарам, работам, услугам: |

1615 |

0,3 |

— |

-0,3 |

0,00 |

-0,09 |

0,79 |

0,00 |

-0,79 |

|

По расчетам с бюджетом |

1620 |

0,2 |

64,6 |

64,4 |

32300,00 |

18,86 |

0,53 |

17,04 |

16,51 |

|

у том числе по налогу на прибыль |

1621 |

— |

64,6 |

64,6 |

— |

18,92 |

0,00 |

17,04 |

17,04 |

|

С расчетами по страхаванию |

1625 |

0,6 |

— |

-0,6 |

0,00 |

-0,18 |

1,59 |

0,00 |

-1,59 |

|

С расчетами по оплате труда |

1630 |

1,2 |

2,8 |

1,6 |

233,33 |

0,47 |

3,17 |

0,74 |

-2,44 |

|

Прочие текущие обязательства |

1690 |

14,5 |

— |

-14,5 |

0,00 |

-4,25 |

38,36 |

0,00 |

-38,36 |

|

Всего по разделу III |

1695 |

16,8 |

67,4 |

50,6 |

401,19 |

14,82 |

44,44 |

17,77 |

-26,67 |

|

Баланс |

1900 |

37,8 |

379,2 |

341,4 |

1003,17 |

100,0 |

100,0 |

100,0 |

100,0 |

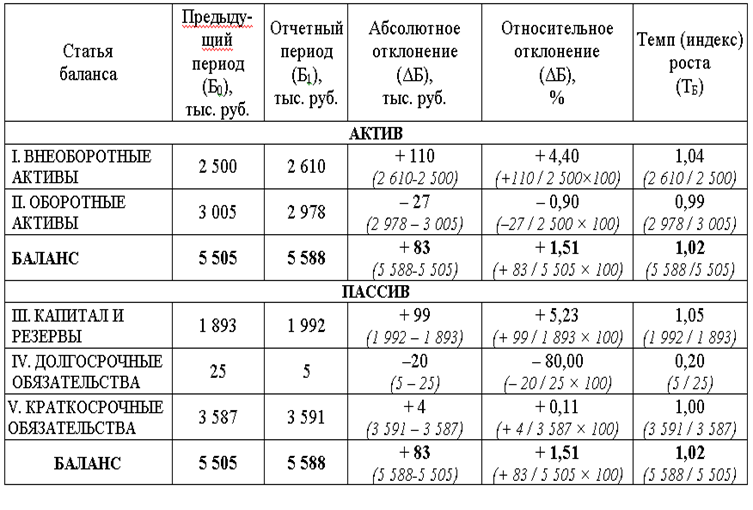

Горизонтальный анализ баланса – это оценка отдельных показателей (статей) в динамике за ряд равнозначных временных периодов (квартал, год). В его основе лежит принцип сравнения отчетных показателей (Б1) с предыдущими (Б0). Он позволяет определить тенденцию изменения отдельных статей финансового отчета, поэтому имеет второе называние «трендовый».

По степени сложности расчетов горизонтальный анализ самый доступный. Традиционно рассчитываются такие аналитические величины:

· Абсолютное отклонение (в денежных единицах):

ΔБ = Б1 — Б0;

· Относительное отклонение (в процентах):

ΔБ = (Б1 ‒Б0) / Б0 × 100;

· Индекс (темп) роста:

ТБ = Б1 / Б

Интерпретируют результаты расчетов так:

· если отклонение ΔБ имеет положительное значение или индекс ТБ ˃ 1, то статья баланса увеличилась;

· если отклонение ΔБ получилось со знаком «‒» или ТБ < 1, то статья уменьшилась.

Профессиональный бухгалтер-аналитик должен знать, когда позитивные отклонения – это хорошо, а когда – плохо. Например, увеличение денежных средств, прибыли, имущества – это позитивная тенденция. Но если параллельно с денежными средствами возрастает и кредиторская задолженность, а нераспределенная прибыль сокращается, что увеличивает финансовую зависимость компании, то денежная радость не так однозначна.

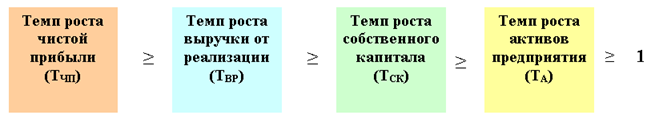

Горизонтальный анализ и «золотое правило экономики»

Горизонтальным методом оценивается не только бухгалтерский баланс предприятия, но и отчет о финансовых результатах. Данные этих отчетов используются для сравнения темпов развития компании по разным критериям.

«Золотое правило экономики» дает возможность оценить потенциал предприятия. Оно подразумевает такие принципы успешности:

· Прибыль, доходы, собственный капитал и активы должны расти, что свидетельствует о росте экономического потенциала;

· Прибыль должна расти быстрее выручки, что доказывает сокращение издержек;

· Доходы должны расти быстрее собственного капитала, что характеризует привлечение средств за счет покупателей, а не учредителей;

· Собственный капитал должен расти быстрее активов, потому что финансовая независимость очень важна для компании.

Рост чистой прибыли и собственного капитала – это хорошая тенденция. Но если прибыль растет медленнее, чем капитал, то предприятие не в полной мере использует возможности для повышения эффективности коммерческой деятельности.

Формальный анализ отклонений показателей не дает возможности сделать правильные выводы. Нужны специальные знания, чтобы оценивать изменения в отчете комплексно, во взаимосвязи разных показателей.

Пример расчетов при горизонтальном анализе баланса

Проанализируем баланс условного предприятия за сокращенной формой.

Проанализируем баланс условного предприятия за сокращенной формой.

Выводы после расчетов:

Укрупненный отчет не позволяет сделать более глубокие выводы. Будет правильно дополнить горизонтальный финансовый анализ вертикальным, чтобы оценить структуру баланса.

1. Относительные показатели финансовой устойчивости

Существуют два основных подхода к определению финансовой устойчивости. Согласно первому, финансовую устойчивость компании можно понять на основе определения соотношения заемного и собственного капитала. Согласно второму подходу, предприятие является финансово устойчивым, если у него достаточно собственных оборотных активов.

Также говоря о долгосрочной перспективе развития компании, следует помнить, что финансовая устойчивость зависит и от соотношения доходов и расходов. Даже если в компании есть определенные проблемы с текущей платежеспособностью, в будущем положительный финансовый результат позволит сбалансировать входящие и исходящие денежные потоки, сделает компанию финансово устойчивой. Из этого следует, что высокая рентабельность компании положительно влияет на способность компании проводить стабильную деятельность.

Значительное влияние на финансовую устойчивость имеет также размер заемного капитала по отношению к собственному капиталу или общей суммы финансовых ресурсов. Компания может стабильно функционировать в условиях высокой финансовой зависимости от средств кредиторов. Однако изменение рыночной ситуации, другие негативные воздействия внешней и внутренней среды могут привести к тому, что компания не сможет отвечать по процентным обязательствам и обязательствам по возврату тела кредита. Поэтому высокая доля обязательств создает угрозу финансовой устойчивости компании в средне- и долгосрочной перспективах.

Сущность относительных показателей финансовой устойчивости

Эта группа показателей указывает на уровень финансовых рисков для предприятий и уровень их зависимости от заемного капитала . Высокая финансовая устойчивость указывает на способность оперативно реагировать на внешние и внутренние стрессы без снижения финансового и производственного потенциала предприятия.

Методика расчета показателей финансовой устойчивости

Сумма собственных оборотных средств определяется как разница суммы собственного капитала и долгосрочных обязательств и внеоборотных активов. То есть формула имеет следующий вид:

В.О.К. =

строка 380 пассива баланса + строка 430 пассива баланса +

+ Строка 480 пассива баланса - строка 080 актива баланса

Новая годовая финансовая отчетность от 07.02.2013:

В.О.К. =

строка 1495 пассива баланса +

+ Строка 1595 пассива баланса - строка 1095 актива баланса

Коэффициент обеспечения оборотных активов собственными средствами является отношением собственных оборотных средств к оборотным активам, то есть формула имеет следующий вид:

Коэффициент обеспечения оборотных активов собственными средствами =

В.О.К.

(Строка 260 актива баланса + строка 270 актива баланса)

Новая годовая финансовая отчетность от 07.02.2013:

Коэффициент обеспечения оборотных активов собственными средствами =

В.О.К.

строка 1195 актива баланса

Маневренность рабочего капитала определяется как отношение запасов к собственным оборотных средств, то есть:

Маневренность рабочего капитала =

(Строка 100 актива баланса + строка 120 актива баланса + строка 130 актива баланса + строка 140 актива баланса)

В.О.К.

Новая годовая финансовая отчетность от 07.02.2013:

Маневренность рабочего капитала =

(Строка 1101 актива баланса + строка 1102 актива баланса + строка 1103 актива баланса + строка 1104 актива баланса)

В.О.К.

Маневренность собственных оборотных средств рассчитывается как отношение денежных средств к собственным оборотных средств:

Маневренность собственных оборотных средств =

(230 актива баланса + строка 240 актива баланса)

В.О.К.

Новая годовая финансовая отчетность от 07.02.2013:

Маневренность собственных оборотных средств =

1165 актива баланса

В.О.К.

Коэффициент обеспеченности собственными оборотными средствами запасов является соотношением собственных оборотных средств к сумме запасов, то есть:

Коэффициент обеспеченности собственными оборотными средствами запасов =

В.О.К.

(строка 100 актива баланса + строка 120 актива баланса +

+ строка 130 актива баланса + строка 140 актива баланса)

Новая годовая финансовая отчетность от 07.02.2013:

Новая годовая финансовая отчетность от 07.02.2013:

Коэффициент обеспеченности собственными оборотными средствами запасов =

В.О.К.

(строка 1101 актива баланса + строка 1102 актива баланса +

+ строка 1103 актива баланса + строка 1104 актива баланса)

Коэффициент покрытия запасов является соотношение нормативных источников покрытия запасов к сумме запасов, то есть формула имеет следующий вид:

Приклад результату розрахунку

Результат аналізу

Перелік отриманих результатів (крутити вниз):

- Горизонтальний аналіз звітності (Баланс, звіт про фінансові результати)

- Вертикальний аналіз звітності (Баланс, звіт про фінансові результати)

- Експрес аналіз фінансово-економічного стану підприємства

- Структура капіталу за різними ознаками

- Аналіз власного капіталу

- Аналіз залученого капіталу

- Аналіз майна підприємства

- Показники майнового стану

- Відносні показники фінансової стійкості

- Тип фінансової стійкості

- Відносні показники ліквідності

- Відносні показники ділової активності (ресурсовіддачі,оборотності капіталу, трансформації активів), розрахунок циклів

- Аналіз доходів, прибутку, фінансового результату

- Аналіз витрат

- Відносні показники рентабельності

- Зарубіжна система показників рентабельності

- Факторний аналіз рентабельності, модель Дюпона

- Імовірність банкрутства підприємства(моделі)

Таблиця 1. Горизонтальний аналіз активів підприємства, тис.грн.

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

Відносне відхилення, % |

||

|

2016 |

2017 |

2016 |

2017 |

||||

|

Нематеріальні активи: |

|||||||

|

- залишкова вартість |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Незавершене будівництво |

1 |

1 |

1 |

0 |

0 |

0 |

0 |

|

Основні засоби: |

|

|

|

|

|

|

|

|

- залишкова вартість |

8790 |

9223 |

10952 |

433 |

1729 |

4.93 |

18.75 |

|

- первісна вартість |

11454 |

11724 |

12057 |

270 |

333 |

2.36 |

2.84 |

|

- знос |

2024 |

2094 |

2017 |

70 |

-80 |

3.46 |

-3.82 |

|

Довгострокові біологічні активи: |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Довгострокові фінансові інвестиції: |

|||||||

|

- які обліковуються за методом участі в капіталі інших підприємств |

157 |

159 |

186 |

2 |

27 |

1.27 |

16.98 |

|

- інші фінансові інвестиції |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Довгострокова дебіторська заборгованість |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Справедлива (залишкова) вартість інвестиційної нерухомості |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Відстрочені податкові активи |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Гудвіл |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші необоротні активи |

755 |

856 |

857 |

101 |

1 |

13.38 |

0.12 |

|

Гудвіл при консолідації |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Необоротні активи |

9703 |

10239 |

11996 |

536 |

1757 |

5.52 |

17.16 |

|

Виробничі запаси |

846 |

3751 |

5373 |

2905 |

1622 |

343.38 |

43.24 |

|

Поточні біологічні активи |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Незавершене виробництво |

154 |

173 |

342 |

19 |

169 |

12.34 |

97.69 |

|

Готова продукція |

175 |

174 |

188 |

-1 |

14 |

-0.57 |

8.05 |

|

Товари |

31 |

41 |

47 |

10 |

6 |

32.26 |

14.63 |

|

Векселі одержані |

11 |

12 |

19 |

1 |

7 |

9.09 |

58.33 |

|

Дебіторська заборгованість за товари, роботи, послуги: |

|||||||

|

- чиста реалізаційна вартість |

481 |

461 |

565 |

-20 |

104 |

-4.16 |

22.56 |

|

- первісна вартість |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- резерв сумнівних боргів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Дебіторська заборгованість за рахунками: |

|||||||

|

- за бюджетом |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- за виданими авансами |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- з нарахованих доходів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- із внутрішніх розрахунків |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інша поточна дебіторська заборгованість |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Поточні фінансові інвестиції |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Грошові кошти та їх еквіваленти: |

|||||||

|

- в національній валюті |

14 |

82 |

19 |

68 |

-63 |

485.71 |

-76.83 |

|

- у т.ч. в касі |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- в іноземній валюті |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші оборотні активи |

128 |

68 |

44 |

-60 |

-24 |

-46.88 |

-35.29 |

|

Оборотні активи |

1840 |

4762 |

6597 |

2922 |

1835 |

158.8 |

38.53 |

|

Витрати майбутніх періодів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Необоротні активи та групи вибуття |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Баланс |

11543 |

15001 |

18593 |

3458 |

3592 |

29.96 |

23.95 |

Згідно даних таблиці 1 отримано наступні результати.

За першу половину досліджуваного періоду значення показника вартості нематеріальних активів залишається стабільним. Очевидно, що підприємство не володіє цим елементом активів періоду дослідження.

Станом на 2015 рік вартість незавершеного будівництва склала 1 тис.грн. За першу половину досліджуваного періоду значення показника залишається стабільним. На кінець 2017 року вартість незавершеного будівництва склала 1 тис.грн.

За перший досліджуваний рік сума довгострокових біологічних активів залишається стабільною. Підприємство не вкладає гроші в цей актив, що пов'язано із сферою діяльності, відмінною від тваринництва.

Станом на 2015 рік первісна вартість основних засобів складала 11454 тис.грн. Спочатку приріст показника становив 2.36 %. Наступного року первісна вартість основних засобів продовжує підвищуватися на 2.84 % в порівнянні з роком раніше. На кінець 2017 року сума первісної вартості основних засобів склала 12057 тис.грн.

Станом на 2015 загальна вартість залишкової вартості основних засобів становила 8790 тис. грн. За першу половину досліджуваного періоду приріст основних засобів становив 4.93 %. Це свідчить про підвищення виробничого та збутового потенціалу підприємства. У наступному періоді тенденція збереглася і приріст склав 18.75 %.

Так як сума дохідних вкладень в інвестиційну нерухомість дорівнює нулю, стверджуємо, що підприємство не інвестувало кошти в майно для подальшого надання в лізинг, оренди чи перепродажу.

Сума довгострокових фінансових вкладень, які обліковуються за методом участі в капіталі інших підприємства, постійно зростає, що призводить до підвищення фінансового потенціалу підприємства та його сили як материнської компанії. Як результат, слід очікувати підвищення процентних доходів підприємства, отриманих у зв'язку з правом на дивіденди.

На початок 2015 року загальна вартість необоротних активів становила 9703 тис.грн. Спочатку спостерігається приріст необоротних активів на 5.52 %. Цей факт свідчить про поліпшення майнового стану підприємства. У наступному періоді тенденція збереглася і приріст склав 17.16 %.

Щодо оборотних активів, то спостерігається наступна тенденція. На початку 2015 року сума виробничих запасів становила 846 тис.грн. Приріст запасів становив в 2016 році 343.38 % в порівнянні з роком раніше. У загальному випадку підвищення обсягу цього елементу активів позитивно впливає на безперервність виробничого і збутового процесу. Але проблемою може бути їх надмірне накопичення, яке веде до залучення додаткових позикових коштів. Наступного року спостерігається подальше збільшення суми запасів на 43.24 % в порівнянні з роком раніше. На кінець 2017 року сума виробничих запасів становила 5373 тис.грн.

На початок досліджуваного періоду, в 2015 році сума дебіторської заборгованості за товари, роботи та послуги становила 481 тис.грн. Значення показника демонструє зниження на -4.16 %. З одного боку, це стримує збут продукції і послуг, але з іншого боку - позитивно впливає на фінансові витрати, адже немає необхідності залучати додаткові кошти для фінансування цього елемента активів. Після цього спостерігаємо зміну тенденції і збільшення суми дебіторської заборгованості за товари, роботи та послуги на 22.56 %. На кінець 2017 року сума дебіторської заборгованості за товари, роботи та послуги становила 565 тис. грн.

Підприємство не здійснює короткострокових вкладень у фінансові інструменти.

Сума грошових коштів у гривні постійно коливається на розрахунковому рахунку та в касі, що нормально для будь-якого підприємства.

На початок 2015 року загальна вартість оборотних активів становила 1840 тис.грн. Спочатку спостерігається приріст оборотних активів на 158.8 %. У наступному періоді тенденція збереглася і приріст склав ще 38.53 %.

У першому році досліджуваного періоду загальна вартість активів складала 11543 тис.грн. Спочатку спостерігається приріст активів на 29.96 %. Цей факт свідчить про підвищення потенціалу підприємства генерувати прибуток для власників, адже сума активів, що приймає участь у виробничому, інвестиційному та фінансовому процесі росте. Тенденція залишалася незмінною протягом всього періоду і приріст склав 23.95 % на останній рік порівняно з попереднім.

Таблиця 2. Горизонтальний аналіз пасивів підприємства, тис.грн.

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

Відносне відхилення, % |

||

|

2016 |

2017 |

2016 |

2017 |

||||

|

Статутний капітал |

1418 |

1418 |

1418 |

0 |

0 |

0 |

0 |

|

Пайовий капітал |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Додатковий вкладений капітал |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інший додатковий капітал |

6310 |

6310 |

6310 |

0 |

0 |

0 |

0 |

|

Резервний капітал |

0 |

69 |

76 |

69 |

7 |

dil na 0 |

10.14 |

|

Нерозподілений прибуток (непокритий збиток) |

661 |

1647 |

2319 |

986 |

672 |

149.17 |

40.8 |

|

Неоплачений капітал |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Вилучений капітал |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Накопичена курсова різниця |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

I. Власний капітал |

8389 |

9444 |

10123 |

1055 |

679 |

12.58 |

7.19 |

|

Забезпечення виплат персоналу |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші забезпечення |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Сума страхових резервів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Сума часток перестраховиків у страхових резервах |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Цільове фінансування |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

II. Забезпечення наступних виплат та платежів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Довгострокові кредити банків |

508 |

2670 |

3708 |

2162 |

1038 |

425.59 |

38.88 |

|

Інші довгострокові фінансові зобов’язання |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Відстрочені податкові зобов’язання |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші довгострокові зобов’язання |

11 |

41 |

53 |

30 |

12 |

272.73 |

29.27 |

|

ІІІ. Довгострокові зобов’язання |

519 |

2711 |

3761 |

2192 |

1050 |

422.35 |

38.73 |

|

Короткострокові кредити банків |

42 |

71 |

31 |

29 |

-40 |

69.05 |

-56.34 |

|

Поточна заборгованість за довгостроковими зобов’язаннями |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Векселі видані |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Кредиторська заборгованість за товари, роботи, послуги |

683 |

957 |

1570 |

274 |

613 |

40.12 |

64.05 |

|

Поточні зобов’язання за розрахунками: |

|||||||

|

- з одержаних авансів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- з бюджетом |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- з позабюджетних платежів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- зі страхування |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- з оплати праці |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- з учасниками |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

- із внутрішніх розрахунків |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші поточні зобов'язання |

1057 |

1049 |

1947 |

-8 |

898 |

-0.76 |

85.61 |

|

ІV. Поточні зобов’язання |

2635 |

2846 |

4709 |

211 |

1863 |

8.01 |

65.46 |

|

V. Доходи майбутніх періодів |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Баланс |

11543 |

15001 |

18593 |

3458 |

3592 |

29.96 |

23.95 |

В 2015 році сума статутного капіталу становила 1418 тис.грн. В 2016 році сума статутного капіталу була незмінною. На кінець 2017 року вартість елементу пасиву дорівнює 1418 тис. грн.

В 2016 році сума додатково вкладеного капіталу залишається стабільною. Те ж стосується і наступного року, адже підприємство не володіє додатково вкладеним капіталом.

В 2015 році сума нерозподіленого прибутку становила 661 тис. грн. В 2016 році показник збільшується на 149.17 % порівняно з попереднім роком. Позитивне значення показника є хорошим явищем, яке свідчить, що зростання власного капіталу суб'єкта господарювання відбувається за рахунок ефективної роботи менеджменту. Напрямок тенденції був таким же як і роком раніше. Тож можемо стверджувати, що менеджмент здатний виконувати поставлені перед ним завдання і досягати цілей зростання добробуту інвесторів. На кінець 2017 року сума нерозподіленого прибутку становила 2319 тис.грн.

На самому початку 2015 року сума власного капіталу підприємства становила 7728 тис.грн., а на кінець року 8389 тис.грн. В 2016 році цей показник збільшився на 12.58 % порівняно з попереднім. Це позитивна динаміка, яка свідчить про підвищення добробуту інвесторів і власників підприємства. Після цього сума власного капіталу продовжує зростати – на 7.19 % порівняно з роком раніше, що є однозначно позитивною тенденцією. На кінець 2017 року сума власного капіталу підприємства становила 10123 тис.грн.

На початок досліджуваного періоду, а саме у 2015 році сума позикових довгострокових коштів від банку становила 508 тис.грн. Приріст цього елемента пасивів становив в 2016 році 425.59 % порівняно з попереднім роком. В 2017 році сума збільшується на 149.17 % порівняно з попереднім роком, тобто на протязі всього періоду підприємство активно залучає довгострокові позикові кошти банку. У загальному випадку наявність довгострокових фінансових ресурсів позитивно впливає на ліквідність підприємства і створює грунт для проведення гнучкої фінансової політики. На кінець 2017 року сума позикових довгострокових коштів становила 3708 тис.грн.

У підприємства не було інших довгострокових фінансових зобов'язань протягом всього періоду.

Відстрочені податкові зобов’язання на протязі досліджуваного періоду на підприємстві не формувалися.

В 2015 році сума інших довгострокових зобов'язань становила 11 тис.грн. В 2016 році значення показника збільшується на 272.73 % порівняно з попереднім роком. Наступного року приріст залишається позитивним. Наприкінці 2017 року сума інших довгострокових зобов'язань становила 53 тис.грн.

Сума довгострокових зобов'язань постійно зростає, що з одного боку зменшує ризики втрати поточної ліквідності, але з іншого боку збільшує рівень процентних платежів.

На початок досліджуваного періоду 2015 сума позикових короткострокових коштів банків становила 42 тис.грн. Приріст цього елемента пасивів становив в 2016 році 69.05 % порівняно з попереднім роком. У другій половині досліджуваного періоду напрямок динаміки змінюється і негативний приріст склав -56.34 % в порівнянні з роком раніше. На кінець 2017 року сума позикових короткострокових коштів банку становила 31 тис.грн.

В 2015 році сума кредиторської заборгованості за товари, роботи та послуги (тобто товарні кредити від інших підприємств, які не оформлені векселем) становила 683 тис.грн. В 2016 році сума збільшується на 40.12 % порівняно з попереднім роком. Наступного року приріст залишається позитивним. Наприкінці 2017 року сума кредиторської заборгованості, в тому числі і товарних кредитів від інших підприємств, становила 1570 тис.грн.

В 2015 році сума інших короткострокових зобов'язань становила 1057 тис. грн. Значення показника зменшується в 2016 році на -0.76 %. Сума цього елемента пасивів коливалася і в другій половині досліджуваного періоду збільшилася на 85.61 %. Наприкінці 2017 року сума інших короткострокових зобов'язань становила 1947 тис.грн.

Сума короткострокових зобов'язань постійно зростає, що негативно впливає на поточну ліквідність.

Підприємство не формує резервів майбутніх витрат і платежів.

Сума доходів майбутніх періодів залишається на стабільному рівні. Підприємство не розпоряджається доходами майбутніх періодів на протязі періоду дослідження.

У першому році загальна вартість пасивів становила 11543 тис.грн. Спочатку спостерігається приріст показника на 29.96 %. Цей факт свідчить про підвищення загальної суми фінансових ресурсів підприємства, що використовується для здійснення своєї діяльності. Тенденція залишалася незмінною протягом всього періоду і приріст склав 23.95 % в останньому році порівняно з попереднім.

Таблиця 3. Горизонтальний аналіз звіту про фінансові результати підприємства, тис.грн.

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

Відносне відхилення, % |

||

|

2016 |

2017 |

2016 |

2017 |

||||

|

Доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

48602 |

53462 |

58835 |

4860 |

5373 |

10 |

10.05 |

|

Податок на додану вартість |

7062 |

7768 |

8549 |

706 |

781 |

10 |

10.05 |

|

Акцизний збір |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші вирахування з доходу |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

41540 |

45694 |

50286 |

4154 |

4592 |

10 |

10.05 |

|

Собівартість реалізації продукції (товарів, робіт, послуг) |

29078 |

31994 |

35200 |

2916 |

3206 |

10.03 |

10.02 |

|

Валовий прибуток(збиток) |

12462 |

13700 |

15086 |

1238 |

1386 |

9.93 |

10.12 |

|

Інші операційні доходи |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Адміністративні витрати |

8157 |

14729 |

13529 |

6572 |

-1200 |

80.57 |

-8.15 |

|

Витрати на збут |

41 |

55 |

58 |

14 |

3 |

34.15 |

5.45 |

|

Інші операційні витрати |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Фінансові результати від операційної діяльності: |

1680 |

15 |

-801 |

-1665 |

-816 |

-99.11 |

-5440 |

|

Доход від участі в капіталі |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші фінансові доходи |

1 |

2 |

3 |

1 |

1 |

100 |

50 |

|

Інші доходи |

11 |

23 |

5 |

12 |

-18 |

109.09 |

-78.26 |

|

Фінансові витрати |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Втрати від участі в капіталі |

0 |

0 |

0 |

0 |

0 |

dil na 0 |

dil na 0 |

|

Інші витрати |

4 |

35 |

42 |

31 |

7 |

775 |

20 |

|

Фінансові результати від звичайної діяльності до оподаткування: |

1687 |

3 |

-838 |

-1684 |

-841 |

-99.82 |

-28033.33 |

|

Податок на прибуток від звичайної діяльності |

311 |

2 |

134 |

-309 |

132 |

-99.36 |

6600 |

|

Фінансові результати від звичайної діяльності: |

1376 |

1 |

-972 |

-1375 |

-973 |

-99.93 |

-97300 |

|

Чистий прибуток(збиток) |

1376 |

1 |

-972 |

-1375 |

-973 |

-99.93 |

-97300 |

ІІ.Операційні витрати

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

Відносне відхилення, % |

||

|

2016 |

2017 |

2016 |

2017 |

||||

|

Матеріальні затрати |

7270 |

8365 |

8628 |

1095 |

263 |

15.06 |

3.14 |

|

Витрати на оплату праці |

4788 |

5163 |

6142 |

375 |

979 |

7.83 |

18.96 |

|

Відрахування на соціальні заходи |

3332 |

3630 |

4059 |

298 |

429 |

8.94 |

11.82 |

|

Амортизація |

5365 |

4642 |

5143 |

-723 |

501 |

-13.48 |

10.79 |

|

Інші операційни витрати |

8323 |

10194 |

11229 |

1871 |

1035 |

22.48 |

10.15 |

|

Разом |

29078 |

31994 |

35200 |

2916 |

3206 |

10.03 |

10.02 |

Опис суті, методики та розуміння результатів горизонтального аналізу

В 2015 році сумарний обсяг чистого доходу склав 41540 тис.грн. В 2016 році приріст склав 10 % порівняно з роком раніше. В 2017 році сумарний обсяг чистого доходу збільшується на 10.05 % порівняно з попереднім роком. Приріст обсягу наданих товарів та послуг позитивно впливає на фінансове становище підприємства, збільшує його частку ринку. На кінець 2017 року сумарний обсяг чистого доходу становив 50286 тис. грн.

В 2016 році приріст собівартості продукції перевищує приріст виручки. Це однозначно негативна тенденція, яка вказує на те, що в підприємства залишається менше коштів для здійснення інших витрат. У другій половині періоду ситуація протилежна і собівартість змінюється більш повільним темпом порівняно з сумою виручки. Приріст значення показника становить 10.02 % порівняно з роком раніше.

В 2015 році сума валового прибутку становила 12462 тис.грн. У загальному випадку позитивне значення показника свідчить про ефективний контроль за собівартістю продукції. Зворотне явище означає перевищення собівартості над доходами від реалізації товарів і послуг підприємства. В 2016 році сума валового прибутку склала 13700 тис.грн., а в останньому -15086 тис.грн.

Спочатку, а саме у 2015 році сума витрат на збут становила 41 тис.грн. Приріст витрат на збут становив у 2016 році 34.15 % в порівнянні з роком раніше. Витрати на збут вкрай необхідні для просування продукції, нарощування об'єму продажу . Наступного року спостерігається подальше збільшення суми витрат на збут на 5.45 % в порівнянні з роком раніше. На кінець 2017 року сума комерційних витрат становила 58 тис. грн.

На початок 2015 року сума адміністративних витрат становила 8157 тис.грн. Приріст статті витрат становив у 2016 році 80.57 % в порівнянні з попереднім періодом. Після цього спостерігаємо зміну тенденції та зменшення суми управлінських витрат на -8.15 %. На кінець 2017 року сума управлінських витрат становила 13529 тис.грн.

В 2015 році сума фінансового результату від операційної діяльності становила 1680 тис.грн. Позитивне значення показника свідчить про ефективну основну діяльність підприємства, яка здатна генерувати прибуток. Негативне значення показника означає низьку ефективність операційного процесу. В 2016 році сума прибутку (збитку) від операційної діяльності склала 15 тис.грн., а в останньому — -801 тис.грн.

Станом на 2015 рік обсяг доходів від участі в інших організаціях склав 0 тис.грн. За першу половину досліджуваного періоду значення показника обсягу доходів від участі в інших організаціях залишається стабільним. Очевидно, що підприємство не отримує прибутку від інвестування фінансових ресурсів у цінні папери, що свідчать про участь у статутному фонді інших підприємств.

Фінансова політика підприємства дозволила отримати йому в 2015 році 1 тис.грн. Приріст відсотків, які підприємство отримало в 2016 році, становить 100 % в порівнянні з роком раніше. Фінансова політика підприємства націлена на отримання процентних доходів від інвестування в боргові цінні папери та надання фінансових ресурсів в користування іншим учасникам фінансового ринку. У другій половині періоду спостерігається подальший приріст обсягу відсотків до отримання - на 50 % в порівнянні з роком раніше. За 2017 рік сума процентних доходів склала 3 тис.грн.

Значення інших доходів коливається з року в рік.

Сума відсотків до сплати залишається на стабільному рівні. Підприємство не використовує дорогі джерела позичок, тому сума процентних витратою дорівнює нулю.

Щорічно сума інших витрат росла.

В 2015 році сума фінансового результату до оподаткування становила 1687 тис.грн. Позитивне значення показника свідчить про ефективну діяльність підприємства. Негативне або низьке значення показника вказує на необхідність шукати шляхи зниження витрат і підвищення доходів підприємства. В 2016 році сума прибутку (збитку) до оподаткування склала 3 тис.грн., а в останньому році — -838 тис.грн.

Значення показника поточного податку на прибуток коливається з року в рік.

Як результат розглянутих вище факторів підприємство сформувало позитивний чистий фінансовий результат в 2015 році, який склав 1376 тис.грн. Сума чистого прибутку в 2016 році, становить 1 тис.грн. Це позитивне явище, яке свідчить про те, що підприємство діє ефективно і може генерувати прибуток для своїх інвесторів. У другій половині періоду ситуація змінюється і підприємство отримує збиток. За 2017 рік сума чистого фінансового результату від діяльності підприємства склала -972 тис.грн.

Таблиця 4. Вертикальний аналіз активів підприємства, %

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

|

|

2016 |

2017 |

||||

|

Нематеріальні активи: |

|||||

|

- залишкова вартість |

0 |

0 |

0 |

0 |

0 |

|

Незавершене будівництво |

0.01 |

0.01 |

0.01 |

-0 |

-0 |

|

Основні засоби: |

76.15 |

61.48 |

58.9 |

-14.67 |

-2.58 |

|

Довгострокові біологічні активи: |

0 |

0 |

0 |

0 |

0 |

|

Довгострокові фінансові інвестиції: |

|||||

|

- які обліковуються за методом участі в капіталі інших підприємств |

1.36 |

1.06 |

1 |

-0.3 |

-0.06 |

|

- інші фінансові інвестиції |

0 |

0 |

0 |

0 |

0 |

|

Довгострокова дебіторська заборгованість |

0 |

0 |

0 |

0 |

0 |

|

Справедлива (залишкова) вартість інвестиційної нерухомості |

0 |

0 |

0 |

0 |

0 |

|

Відстрочені податкові активи |

0 |

0 |

0 |

0 |

0 |

|

Гудвіл |

0 |

0 |

0 |

0 |

0 |

|

Інші необоротні активи |

6.54 |

5.71 |

4.61 |

-0.83 |

-1.1 |

|

Гудвіл при консолідації |

0 |

0 |

0 |

0 |

0 |

|

Необоротні активи |

84.06 |

68.26 |

64.52 |

-15.8 |

-3.74 |

|

Виробничі запаси |

7.33 |

25 |

28.9 |

17.68 |

3.89 |

|

Поточні біологічні активи |

0 |

0 |

0 |

0 |

0 |

|

Незавершене виробництво |

1.33 |

1.15 |

1.84 |

-0.18 |

0.69 |

|

Готова продукція |

1.52 |

1.16 |

1.01 |

-0.36 |

-0.15 |

|

Товари |

0.27 |

0.27 |

0.25 |

0 |

-0.02 |

|

Векселі одержані |

0.1 |

0.08 |

0.1 |

-0.02 |

0.02 |

|

Дебіторська заборгованість за товари, роботи, послуги: |

|||||

|

- чиста реалізаційна вартість |

4.17 |

3.07 |

3.04 |

-1.09 |

-0.03 |

|

- первісна вартість |

0 |

0 |

0 |

0 |

0 |

|

- резерв сумнівних боргів |

0 |

0 |

0 |

0 |

0 |

|

Дебіторська заборгованість за рахунками: |

|||||

|

- за бюджетом |

0 |

0 |

0 |

0 |

0 |

|

- за виданими авансами |

0 |

0 |

0 |

0 |

0 |

|

- з нарахованих доходів |

0 |

0 |

0 |

0 |

0 |

|

- із внутрішніх розрахунків |

0 |

0 |

0 |

0 |

0 |

|

Інша поточна дебіторська заборгованість |

0 |

0 |

0 |

0 |

0 |

|

Поточні фінансові інвестиції |

0 |

0 |

0 |

0 |

0 |

|

Грошові кошти та їх еквіваленти: |

|||||

|

- в національній валюті |

0.12 |

0.55 |

0.1 |

0.43 |

-0.44 |

|

- у т.ч. в касі |

0 |

0 |

0 |

0 |

0 |

|

- в іноземній валюті |

0 |

0 |

0 |

0 |

0 |

|

Інші оборотні активи |

1.11 |

0.45 |

0.24 |

-0.66 |

-0.22 |

|

Оборотні активи |

15.94 |

31.74 |

35.48 |

15.8 |

3.74 |

|

Витрати майбутніх періодів |

0 |

0 |

0 |

0 |

0 |

|

Необоротні активи та групи вибуття |

0 |

0 |

0 |

0 |

0 |

|

Баланс |

100 |

100 |

100 |

0 |

0 |

В 2015 році активи підприємства складалися на 84.06 % із необоротних активів і на 15.94 % з оборотних активів. Найбільш важливими елементами оборотних активів були виробничі запаси (7.33 % від загальної суми активів), товарні кредити, що не оформлені векселем (дебіторська заборгованість за товари, роботи та послуги) (4.17 % від загальної суми активів), . Головними необоротними активами протягом року були основні засоби (76.15 % від загальної суми активів), інші необоротні активи (6.54 % від загальної суми активів),.

Щодо 2016 року, то активи складалися з 68.26 % необоротних активів і 31.74 % з оборотних активів. Найбільш важливими елементами оборотних активів були виробничі запаси (25 % від загальної суми активів), товарні кредити, що не оформлені векселем (дебіторська заборгованість за товари, роботи та послуги) (3.07 % від загальної суми активів), . Головними необоротними активами протягом року були основні засоби (61.48 % від загальної суми активів), інші необоротні активи (5.71 % від загальної суми активів).

Станом на 2017 рік активи підприємства складаються з необоротних активів на 64.52 % . Решта 35.48 % припадає на оборотні активи. Найбільш важливими елементами оборотних активів були виробничі запаси (28.9 % від загальної суми активів), товарні кредити, що не оформлені векселем (дебіторська заборгованість за товари, роботи та послуги) (3.04 % від загальної суми активів), . Головними необоротними активами протягом року були основні засоби (58.9 % від загальної суми активів), інші необоротні активи (4.61 % від загальної суми активів).

Таблиця 5. Вертикальний аналіз пасивів підприємства, %

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

|

|

2016 |

2017 |

||||

|

Статутний капітал |

12.28 |

9.45 |

7.63 |

-2.83 |

-1.83 |

|

Пайовий капітал |

0 |

0 |

0 |

0 |

0 |

|

Додатковий вкладений капітал |

0 |

0 |

0 |

0 |

0 |

|

Інший додатковий капітал |

54.67 |

42.06 |

33.94 |

-12.6 |

-8.13 |

|

Резервний капітал |

0 |

0.46 |

0.41 |

0.46 |

-0.05 |

|

Нерозподілений прибуток (непокритий збиток) |

5.73 |

10.98 |

12.47 |

5.25 |

1.49 |

|

Неоплачений капітал |

0 |

0 |

0 |

0 |

0 |

|

Вилучений капітал |

0 |

0 |

0 |

0 |

0 |

|

Накопичена курсова різниця |

0 |

0 |

0 |

0 |

0 |

|

I. Власний капітал |

72.68 |

62.96 |

54.45 |

-9.72 |

-8.51 |

|

Забезпечення виплат персоналу |

0 |

0 |

0 |

0 |

0 |

|

Інші забезпечення |

0 |

0 |

0 |

0 |

0 |

|

Сума страхових резервів |

0 |

0 |

0 |

0 |

0 |

|

Сума часток перестраховиків у страхових резервах |

0 |

0 |

0 |

0 |

0 |

|

Цільове фінансування |

0 |

0 |

0 |

0 |

0 |

|

II. Забезпечення наступних виплат та платежів |

0 |

0 |

0 |

0 |

0 |

|

Довгострокові кредити банків |

4.4 |

17.8 |

19.94 |

13.4 |

2.14 |

|

Інші довгострокові фінансові зобов’язання |

0 |

0 |

0 |

0 |

0 |

|

Відстрочені податкові зобов’язання |

0 |

0 |

0 |

0 |

0 |

|

Інші довгострокові зобов’язання |

0.1 |

0.27 |

0.29 |

0.18 |

0.01 |

|

ІІІ. Довгострокові зобов’язання |

4.5 |

18.07 |

20.23 |

13.58 |

2.16 |

|

Короткострокові кредити банків |

0.36 |

0.47 |

0.17 |

0.11 |

-0.31 |

|

Поточна заборгованість за довгостроковими зобов’язаннями |

0 |

0 |

0 |

0 |

0 |

|

Векселі видані |

0 |

0 |

0 |

0 |

0 |

|

Кредиторська заборгованість за товари, роботи, послуги |

5.92 |

6.38 |

8.44 |

0.46 |

2.06 |

|

Поточні зобов’язання за розрахунками: |

|||||

|

- з одержаних авансів |

0 |

0 |

0 |

0 |

0 |

|

- з бюджетом |

0 |

0 |

0 |

0 |

0 |

|

- з позабюджетних платежів |

0 |

0 |

0 |

0 |

0 |

|

- зі страхування |

0 |

0 |

0 |

0 |

0 |

|

- з оплати праці |

0 |

0 |

0 |

0 |

0 |

|

- з учасниками |

0 |

0 |

0 |

0 |

0 |

|

- із внутрішніх розрахунків |

0 |

0 |

0 |

0 |

0 |

|

Інші поточні зобов'язання |

9.16 |

6.99 |

10.47 |

-2.16 |

3.48 |

|

ІV. Поточні зобов’язання |

22.83 |

18.97 |

25.33 |

-3.86 |

6.35 |

|

V. Доходи майбутніх періодів |

0 |

0 |

0 |

0 |

0 |

|

Баланс |

100 |

100 |

100 |

0 |

0 |

Опис суті, методики та розуміння результатів вертикального аналізу

Щодо структури пасивів, то вона мала наступний вигляд протягом досліджуваного періоду. В 2015 році пасиви складалися на 72.68 % з власного капіталу, на 4.5 % з довгострокових зобов'язань і на 22.83 % з короткострокових зобов'язань. Частка власного капіталу була вкрай високою. При позитивному значенні ефекту фінансового левереджа доцільно зменшити цей показник. Основу власного капіталу становили статутний капітал (12.28 % від загальної суми пасивів), інший додатковий капітал (54.67 % від загальної суми пасивів), нерозподілений прибуток (5.73 % від загальної суми пасивів).

Основу зобов'язань підприємства становили довгострокові кредити банків (4.4 % від загальної суми пасивів), кредиторська заборгованість за товари, роботи та послуги (5.92 % від загальної суми пасивів), інші короткострокові зобов'язання (9.16 % від загальної суми пасивів).

В 2016 році пасиви складалися на 62.96 % з власного капіталу, на 18.07 % з довгострокових зобов'язань і на 18.97 % з короткострокових зобов'язань. Частка власного капіталу була високою. Основними джерелами власного капіталу були статутний капітал (9.45 % від загальної суми пасивів), інший додатковий капітал (42.06 % від загальної суми пасивів), нерозподілений прибуток (10.98 % від загальної суми пасивів). Основними джерелами зобов'язань були довгострокові кредити банків (17.8 % від загальної суми пасивів), кредиторська заборгованість за товари, роботи та послуги (6.38 % від загальної суми пасивів), інші короткострокові зобов'язання (6.99 % від загальної суми пасивів).

В 2017 році пасиви складалися на 54.45 % з власного капіталу, на 20.23 % з довгострокових зобов'язань і на 25.33 % з короткострокових зобов'язань. Частка власного капіталу знаходиться в нормативних межах. Власний капітал формували статутний капітал (7.63 % від загальної суми пасивів), інший додатковий капітал (33.94 % від загальної суми пасивів), нерозподілений прибуток (12.47 % від загальної суми пасивів). Основні зобов'язання становили довгострокові кредити банків (19.94 % від загальної суми пасивів), кредиторська заборгованість за товари, роботи та послуги (8.44 % від загальної суми пасивів), інші короткострокові зобов'язання (10.47 % від загальної суми пасивів).

Таблиця 6. Експрес-аналіз фінансового стану підприємства

|

Показники |

2015 |

2016 |

2017 |

Абсолютне відхилення, +,- |

|

|

2016 |

2017 |

||||

|

Частка основних засобів в активах |

0.76 |

0.61 |

0.59 |

-0.15 |

-0.03 |

|

Коефіцієнт зносу основних засобів |

0.18 |

0.18 |

0.17 |

0 |

-0.01 |

|

Оборотність активів (обороти), ресурсовіддача, коефіцієнт трансформації |

3.9 |

3.44 |

2.99 |

-0.46 |

-0.45 |

|

Фондовіддача |

4.73 |

5.07 |

4.98 |

0.35 |

-0.09 |

|

Коефіцієнт оборотності запасів (обороти) |

48.22 |

11.97 |

6.98 |

-36.25 |

-4.99 |

|

Коефіцієнт оборотності дебіторської заборгованості (обороти) |

168.86 |

94.7 |

95.15 |

-74.16 |

0.45 |

|

Рентабельність активів за чистим прибутком, % |

12.93 |

0.01 |

-5.79 |

-0.13 |

-0.06 |

|

Період окупності власного капіталу |

5.86 |

8916.5 |

-10.07 |

8910.64 |

-8926.57 |

|

Коефіцієнт забезпечення власними обіговими коштами запасів |

-0.66 |

0.46 |

0.32 |

-1.12 |

-0.15 |

|

Коефіцієнт фінансової незалежності (автономії) |

0.73 |

0.63 |

0.54 |

-0.1 |

-0.09 |

|

Коефіцієнт фінансової стійкості |

0.77 |

0.81 |

0.75 |

0.04 |

-0.06 |

|

Коефіцієнт ліквідності поточної (покриття) |

0.7 |

1.67 |

1.4 |

0.97 |

-0.27 |

|

Коефіцієнт ліквідності абсолютної |

0.01 |

0.03 |

0 |

0.02 |

-0.02 |

|

Співвідношення короткострокової дебіторської та кредиторської заборгованості |

0.72 |

0.49 |

0.37 |

-0.23 |

-0.12 |

Опис суті, методики та розуміння результатів проведення експрес-аналізу фінансово-економічного стану

Експрес-аналіз передбачає розрахунок декілької показників, що свідчать про різні сфери фінансової діяльності підприємства - ліквідність, стійкість, рентабельність, ділова активність тощо. Щодо показника частки основних засобів в активах в 2015 році 76.15 % пасивів було інвестовано в основні засоби підприємства. В 2016 році значення показника знижується на -14.67 % в порівнянні з роком раніше. В 2017 році тенденція залишається незмінною і частка основних засобів продовжує знижуватися. Тобто в умовах збільшення доходів знижується частка основних засобів. Це вказує на оптимізацію структури основних засобів.

Протягом 2015 року значення показника оборотності активів становило 3.9. Це означає, що за допомогою використання кожної гривні активів було вироблено продукції та надано послуг на суму 3.9 гривень. В 2016 році значення показника знижується і кожна вкладена в активи гривня дозволила отримати 3.44 гривень виручки. Тобто знижується ефективність використання активів загалом. В 2017 році продовжується зниження показника і на кожну гривню вкладену в активи підприємство отримало 2.99 гривень доходу від операційної діяльності. Це вказує на постійне зниження ефективності використання активів протягом усього періоду.

Щодо показника фондовіддачі, то він вказує на те, що в 2015 році кожна гривня вкладена в основні засоби принесла підприємству 4.73 грн. виручки. В 2016 році ефективність використання виробничих і збутових основних засобів збільшується на 0.35. В 2016 році відбувається зниження ефективності використання основних засобів і на кожну гривню основних засобів, залучену до операційного процесу підприємства, було виготовлено продукції та надано послуг на суму 4.98 грн.

В 2015 році запаси здійснили 48.22 оборотів. Якщо коефіцієнт значно перевищує середньогалузеві норми, то це створює ризик, пов'язаний з недостатнім розміром запасів, наслідком якого буде зниження обсягу виручки від реалізації. Занадто високий коефіцієнт може бути ознакою нестачі вільних коштів і сигналом про можливу неплатоспроможність підприємства. Нормальне значення коефіцієнта може коливатися для різних сфер бізнесу від 4 до 8. В 2016 році значення показника знижується на -36.25 у порівнянні з попереднім роком. Це вказує на зниження ефективності управління запасами і може бути ознакою зниження збутової активності. В 2017 році тенденція залишається незмінною і відбувається зниження ефективності використання запасів. В 2017 році вони здійснили 6.98 оборотів.

Оборотність дебіторської заборгованості в 2015 році склала 168.86, тобто протягом 2015 року дебіторська заборгованість здійснила 168.86 оборотів. В 2016 році значення показника знизилося на -74.16. Це вказує на зниження ефективності управління дебіторською заборгованістю. В 2017 році тенденція змінюється і на кінець досліджуваного періоду дебіторська заборгованість здійснила 95.15 оборотів.

Рентабельність активів в 2015 році склала 12.93 %, тобто на кожну гривню активів підприємство отримало 12.93 копійок чистого прибутку. В 2016 році на кожну вкладену в активи гривню було отримано 0.01 копійок чистого прибутку. В 2017 році значення показника рентабельності активів дорівнювало -5.79 %.

За умови, що підприємство діяло б на рівні 2015 року його власний капітал окупився б протягом 5.86 років . Якби компанія діяла на рівні 2016 року власний капітал окупився б протягом 8916.5 років. Значення показника окупності було негативним в 2017 році і тому не має економічного пояснення.

В 2015 році на кожну гривню запасів припадає -0.66 грн. власних оборотних коштів. Це означає, що негативна сума власних обігових коштів не дозволяє фінансувати запаси за свій рахунок. Для цього підприємство залучає позикові ресурси. В 2016 році значення показника становило 0.46.На кінець досліджуваного періоду значення показника становило 0.32 проти 0.46 в 2016 році, тобто сума власних обігових коштів знижується.

В 2015 році частка власного капіталу становила 0.73, тобто була вкрай високою. При позитивному значенні ефекту фінансового левереджа доцільно зменшити цей показник. В 2016 році значення показника було вищим нормативного. На кінець досліджуваного періоду значення показника становило 0.54.

Коефіцієнт фінансової стійкості враховує не тільки власний капітал, але і довгострокові зобов'язання і характеризує рівень фінансової стабільності в перспективі більше 1 року. В 2015 році 77.17 % активів фінансувалося за рахунок постійних або довгострокових джерел фінансування. Нормативним значенням є 0,8 і більше. В 2016 році значення показника залишається на високому рівні і в найближчій перспективі ризик недостатності фінансування для ефективного здійснення діяльності відсутній. Що стосується значення на кінець року, то воно нижче нормативного.

Значення показника ліквідності нижче нормативного, тобто підприємство не здатне погасити всі свої зобов'язання протягом року. В 2016 році на кожну гривню поточних зобов'язань припадає 1.67 грн. оборотних активів. В 2017 році ліквідність була в межах норми і на кожну гривню поточних зобов'язань припадає 1.4 грн. оборотних активів.

Щодо показника абсолютної ліквідності, то в 2015 році підприємство могло негайно погасити 0.01 грн. поточних зобов'язань. В 2016 році значення показника становило 0.03, а на кінець досліджуваного періоду - 0.

Так як значення показника співвідношення дебіторської та кредиторської заборгованості в 2015 році менше одиниці, це означає, що підприємство отримує більше фінансових ресурсів у формі кредиторської заборгованості (у тому числі товарних кредитів), ніж направляє на формування дебіторської заборгованості (в тому числі, товарних кредитів). В 2016 році значення показника становило 0.49. В 2017 році політика управління кредиторсько-дебіторською заборгованістю була ефективною, адже на кожну гривню кредиторської заборгованості припадає 0.37 гривень дебіторської заборгованості.

Таблиця 7. Динаміка капіталу підприємства за ознакою тривалості участі у діяльності, тис.грн.

|

Показники |

2015 |

2016 |

2017 |

Відносне відхилення, % |

|

|

2016 |

2017 |

||||

|

Постійний капітал |

8389 |

9444 |

10123 |

12.58 |

7.19 |

|

Сталі зобов’язання |

519 |

2711 |

3761 |

422.35 |

38.73 |

|

Мобільні зобов’язання |

2635 |

2846 |

4709 |

8.01 |

65.46 |

Опис суті, методики та розуміння результатів аналізу структури капіталу за різними ознаками

Згідно результатів розрахунків отримані наступні дані.

В 2015 році сума постійного капіталу підприємства становила 8389 тис.грн. В 2016 році цей показник збільшився на 12.58 % порівняно з попереднім. Це позитивна динаміка, яка свідчить про підвищення фінансової стійкості підприємства, адже збільшується обсяг капіталу, який буде в розпорядженні підприємства незалежно від умов на фінансовому ринку. В останньому періоді сума постійного капіталу продовжує зростати - на 7.19 % в порівнянні з роком раніше, що є позитивною тенденцією, яка свідчить про підвищення стійкості підприємства до коливань на ринку капіталу. На кінець 2017 року сума постійного капіталу підприємства становила 10123 тис.грн.

Сума постійних зобов'язань зростає, що з одного боку зменшує ризики втрати поточної ліквідності, але з іншого боку може збільшити рівень процентних платежів. Сума мобільних зобов'язань постійно зростає, що негативно впливає на поточну ліквідність. Як бачимо з результатів оцінки капіталу протягом досліджуваного періоду відбувається постійне підвищення суми всіх елементів капіталу підприємства.

Таблиця 8. Динаміка показників власного капіталу

|

Показники |

2015 |

2016 |

2017 |

|

Коефіцієнт захисту власного капіталу |

0 |

0.01 |

0.01 |

|

Коефіцієнт ризику власного капіталу |

dil na 0 |

135.87 |

132.2 |

|

Коефіцієнт захисту статутного капіталу |

0 |

0.05 |

0.05 |

|

Коефіцієнт розвитку підприємства за рахунок самофінансування господарської діяльності |

0.48 |

1055 |

-0.7 |

|

Рентабельність власного капіталу, % |

17.08 |

0.01 |

-9.94 |

|

Оборотність власного капіталу |

5.15 |

5.12 |

5.14 |

|

Приріст власного капіталу, тис.грн. |

661 |

1055 |

679 |

|

Вартість власного капіталу згідно прибуткового підходу |

0.17 |

0 |

-0.1 |

Опис суті, методики та розуміння результатів аналізу власного капіталу

В 2015 році 0 резервний фонд відсутній, тобто власний капітал чутливий до форс-мажорних обставин. В 2016 році рівень захисту власного капіталу зріс до 0.01 у порівнянні з попереднім роком. В 2017 році рівень захисту власного капіталу продовжує зростати. На кінець досліджуваного періоду 0.75 % активів використовувалися для захисту власного капіталу.

Коефіцієнт ризику власного капіталу показує рівень ризику втрати підприємством статутного капіталу та наявного чистого прибутку. Нормативне значення показника 5. Значення вище свідчить про високий ризик вкладення коштів у підприємство. В першому році коефіцієнт не може бути розрахований через відсутність фондів захисту власного капіталу. Тобто рівень ризику втрати власного капіталу високий Ризик втрати вартості власним капіталом, як видно з таблиці, є високим, адже значення показника в 2016 році склало 135.87 . В 2017 році значення показника становило 132.2.

В 2015 році на кожну гривню статутного капіталу припадало 0 гривень резервного. Згідно законодавством цей показник для акціонерних товариств повинен бути не менше 15%. В 2016 році захист власного капіталу підвищується і частка резервного капіталу в загальній сумі статутного становила 0.05. В 2017 році тенденція продовжується і рівень захисту статутного капіталу зріс до 0.05.