Міністерство освіти і науки України

Харківський національний університет

радіоелектроніки

МЕТОДИЧНІ ВКАЗІВКИ

до лабораторних робіт з курсу

" Інформаційний бізнес "

для студентів усіх форм навчання

спеціальності “Економічна кібернетика”

Затверджено

кафедрою ЕК

Протокол № 1

від 30.08.2010 р.

В електронному вигляді

м. Харків 2010 р.

Лабораторна робота №1

на тему: «Вибір оптимального варіанту інформаційного проекту»

Мета роботи: розрахувати основні показники оцінки вкладання коштів в інформаційний проект та обрати оптимальний.

Початкові дані:

Інвестиції та грошові потоки за варіантами наведено в таблиці 1 (базовий варіант). Ставка дисконтування складає 12%.

Таблиця 1 – Початкові дані

|

Варіант |

0-й |

1-й |

2-й |

3-й |

4-й |

5-й |

|

Інвестиції, млн. грн. |

Грошові потоки (чистий прибуток +амортизаційні відрахування), млн.грн. |

|||||

|

1 |

13000 |

5316 |

5654 |

4215 |

5416 |

5316 |

|

2 |

15321 |

5555 |

4899 |

4888 |

4590 |

5231 |

|

3 |

18025 |

4569 |

5963 |

5963 |

4500 |

5100 |

|

4 |

19389 |

4569 |

5783 |

5916 |

4564 |

4789 |

|

5 |

20000 |

4698 |

4888 |

6666 |

5222 |

5321 |

|

6 |

14789 |

5158 |

4259 |

5641 |

6000 |

4788 |

|

7 |

18080 |

4789 |

5122 |

5316 |

4885 |

5616 |

|

8 |

15646 |

6000 |

5369 |

5555 |

4966 |

6856 |

|

9 |

14689 |

5647 |

6000 |

4569 |

5111 |

5300 |

|

10 |

13111 |

5999 |

5616 |

5487 |

5668 |

5478 |

|

11 |

15333 |

4988 |

6856 |

4233 |

5789 |

4895 |

|

12 |

14369 |

5456 |

5300 |

5666 |

5895 |

5412 |

Для визначення оптимального грошового потоку необхідно:

1. Розрахувати чисту поточну вартість (NPV);

2. Розрахувати термін окупності (h);

3. Розрахувати норму рентабельності (PI);

4. Обрати оптимальний варіант.

Для розрахунку терміну окупності, рекомендується використовувати наступну таблицю (табл.1):

Таблиця 2 – Розрахунок дисконтованого терміну окупності

|

Грошовий потік |

Проект 1 |

|||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

5-й |

|

|

Чистий |

|

|

|

|

|

|

|

Чистий дисконтований |

|

|

|

|

|

|

|

Чистий накопичений дисконтований |

|

|

|

|

|

|

|

Грошовий потік |

Проект 2 |

|||||

|

0-й |

1-й |

2-й |

3-й |

4-й |

5-й |

|

|

Чистий |

|

|

|

|

|

|

|

Чистий дисконтований |

|

|

|

|

|

|

|

Чистий накопичений дисконтований |

|

|

|

|

|

|

Лабораторна робота №2

на тему: «Оцінка ефективності вкладання коштів в інформаційний проект»

Мета роботи: розрахувати основні показники оцінки вкладання коштів в інформаційний проект та обрати оптимальний.

Початкові дані:

Перед керівництвом ТОВ «Реформа» стоїть задача вибору інформаційного проекту із трьох альтернативних. Вихідні дані за даними проектами наведено в таблиці 1.

Таблиця 1 – Вихідні дані

|

Перший проект |

|||||||

|

Показник |

Рік, млн. грн. |

||||||

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Чистий прибуток |

0 |

10,41125 |

14,14475 |

30,34825 |

43,3844 |

19,2365 |

19,00235 |

|

Амортизаційні відрахування |

0 |

2 |

2 |

2 |

2 |

2 |

2 |

|

Сума інвестицій |

60 |

|

|

|

|

|

|

|

Ставка дисконтування,% |

18 |

|

|

|

|

|

|

|

Сума власного капіталу |

10 |

|

|

|

|

|

|

|

Сума позикового капіталу |

50 |

|

|

|

|

|

|

|

Другий проект |

|||||||

|

Показник |

Рік, млн. грн. |

||||||

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Чистий прибуток |

0 |

5,48257 |

6,152399 |

18,05268 |

24,02668 |

35,05588 |

54,2558 |

|

Амортизаційні відрахування |

0 |

1,8 |

1,8 |

1,8 |

1,8 |

1,8 |

1,8 |

|

Сума інвестицій |

55 |

|

|

|

|

|

|

|

Ставка дисконтування,% |

18 |

|

|

|

|

|

|

|

Сума власного капіталу |

10 |

|

|

|

|

|

|

|

Сума позикового капіталу |

45 |

|

|

|

|

|

|

|

Третій проект |

|||||||

|

Показник |

Рік, млн. грн. |

||||||

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|

Чистий прибуток |

0 |

0 |

17,02365 |

19,56258 |

25,25698 |

38,05588 |

56,02567 |

|

Амортизаційні відрахування |

0 |

0 |

1,7 |

1,7 |

1,7 |

1,7 |

1,7 |

|

Сума інвестицій |

50 |

|

|

|

|

|

|

|

Ставка дисконтування,% |

18 |

|

|

|

|

|

|

|

Сума власного капіталу |

10 |

|

|

|

|

|

|

|

Сума позикового капіталу |

40 |

|

|

|

|

|

|

Методичні вказівки:

Оцінка ефективності інформаційного проекту буде здійснюватися на підставі розрахунку наступних критеріїв: чиста поточна вартість (NPV), внутрішня норма окупності (IRR), термін окупності (DPP), коефіцієнт фінансової незалежності (Kf). Окрім оцінки ефективності окремого проекту, пропонується модель вибору найбільш ефективного інформаційного проекту. При виборі оптимального проекту в якості критерію оптимальності вибирається один з розрахованих раніше показників або вибір здійснюється шляхом оптимізації декількох показників.

Якщо підприємство віддає перевагу якому-небудь одному показнику ефективності, то остаточний вибір проводиться на підставі цього показника, а решта показників служить для допоміжної оцінки. Вибраний критерій остаточної оцінки інформаційних проектів розглядається як пріоритетний.

У випадку, якщо передбачається збалансованість окремих напрямів оцінки, то вибір інформаційного проекту повинен бути скорегований шляхом оптимізації значень розрахованих показників.

Перш за все необхідно розрахувати критерії, за якими буде здійснюватися оцінка ефективності інформаційного проекту.

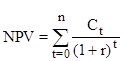

Розрахунок чистої поточної вартості (NPV) здійснюється за формулою:

,

(1)

,

(1)

де Сt - чистий грошовий потік в кінці періоду t;

n - життєвий цикл інформаційного проекту;

r - ставка дисконтування;

(1+r) t - поточна вартість грошової одиниці, яка буде одержана в кінці періоду t при ставці дисконтування r.

Чистий грошовий потік визначається як різниця між доходами і витратами від реалізації інвестиційного проекту. Сt враховує в якості доходів прибуток від виробничої діяльності і амортизаційні відрахування, а в якості витрат – інвестиції у виробництво, відтворення основних фондів, що вибувають в період виробництва, а також витрати на створення та накоплення оборотних засобів. Чистий грошовий потік розраховується:

Сt=PN+A-I, (2)

де PN – сума чистого прибутку, розрахованого без урахування амортизаційних відрахувань;

A – сума амортизаційних відрахувань;

I – сума інвестицій.

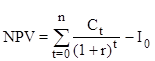

У разі, коли інформаційний

проект припускає одноразове вкладення капіталу, NPV проекту

визначатиметься:  (3)

(3)

де Сt – надходження грошових коштів (грошовий потік) в кінці періоду t;

I0 - первинне вкладення засобів.

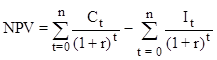

Інвестор може зіткнутися з ситуацією, коли проект припускає не “разові витрати - тривалу віддачу”, а “тривалі витрати - тривалу віддачу”, тобто коли інвестиції здійснюються не одноразово, а по частинах - впродовж декількох місяців або навіть років. Тоді формула (2.2) прийме вигляд:

,

(4)

,

(4)

де It - інвестиційні витрати у періоді t.

Внутрішня норма окупності (IRR)

Внутрішня норма окупності визначається як найвища ставка відсотка, яку може заплатити інвестор, не втративши при цьому грошових коштів, якщо всі фонди для фінансування інформаційного проекту були узяті у борг, і загальна сума (основна сума плюс відсотки) повинна бути виплачена із доходів від інформаційного проекту після того, як вони будуть одержані.

Внутрішню норму окупності інформаційного

проекту можна знайти, вирішивши наступне рівняння щодо r:  (5)

(5)

Для визначення дисконтованого періоду окупності (DPP) можна використовувати наступний вираз:

,

(6)

,

(6)

де h – термін окупності;

Сt - грошові надходження від реалізації інформаційного проекту;

I – сумарні капіталовкладення в інформаційний проект.

У цьому рівнянні t=0 відповідає моменту закінчення будівництва. Величина h визначається шляхом послідовного підсумовування членів ряду дисконтованих доходів доти поки не буде одержана сума, рівна обсягу інвестицій або що перевищує його.

Коефіцієнт фінансової незалежності розраховується як відношення суми власних коштів для реалізації проекту до загальної потреби в капіталі для даного інформаційного проекту:

,

(2.7)

,

(2.7)

де Квл. – сума власних коштів, грн.;

Кзаг. – загальна потреба в капіталі, грн.

Рекомендоване значення для даного коефіцієнта (0,5 ÷ 1,0). В цьому випадку кредитори відчуватимуть себе спокійно, усвідомлюючи, що весь позиковий капітал може бути компенсований власністю підприємства. По даному показнику роблять висновок, наскільки підприємство незалежно від позикового капіталу.

Розглянутим критеріям відповідають свої розмірності, які визначаються їх природою. Ці розмірності не співпадають. Приведення локальних критеріїв до безрозмірного виду досягається шляхом нормалізації, яка здійснюється, виходячи з наступних міркувань: оцінка “1” відповідає деякому ідеальному значенню критерія (наприклад NPV*),а оцінка “0” - незадовільному значенню критерія (наприклад NPV0). Кожна з цих оцінок належить відрізку {0,1}, причому нормалізація проводиться так, що великі значення відповідають кращим значенням критерію.

Для визначення оцінок NPV0, DPP0, NPV*, DPP* прийнято:

![]() , (8)

, (8)

![]() ,

(9)

,

(9)

![]() ,

(10)

,

(10)

![]() ,

(11)

,

(11)

де А – безліч можливих інноваційних проектів.

Показники приводяться до безрозмірного вигляду за формулами:

![]() , (12)

, (12)

![]() .

(13)

.

(13)

Кожна з цих оцінок належить відрізку {0,1}, причому нормалізація проводиться так, що більші значення відповідають кращим значенням критерію. Вагові коефіцієнти встановлені експертним шляхом.

Щоб вибрати остаточний варіант капітальних вкладень, пропонується розрахувати узагальнену оцінку інформаційних проектів (Оз) за формулою:

![]() ®

max, (14)

®

max, (14)

де n - число оцінюваних критеріїв;

Kv - ваговий коефіцієнт значущості кожного критерію;

Or - оцінка інформаційного проекту за i-м критерієм (у безрозмірному вигляді).

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.