Методика анализа необоротных активов предприятия на примере ЧАО "Донецксталь" - металлургический завод"

Анализ необоротных активов ЧАО "Донецксталь" - металлургический завод" дает возможность определить тип стратегии развития предприятия относительно долгосрочных вложений. Высокий удельный вес нематериальных активов может свидетельствовать об инновационном характере стратегии предприятия, о вложении капитала в лицензии, патенты и другую интеллектуальную собственность. Такая стратегия способствует укреплению финансового состояния любого предприятия.

Высокие показатели долгосрочных финансовых вложений отражают инвестиционную стратегию развития предприятия. Отметим, что в 2010 году наибольший удельный вес в составе необоротных активов предприятий Украины занимали основные средства - 94,3% и 5,7% приходилось на незавершенное строительство, хотя в 2013 и 2014 годах необоротые активы предприятия на 100% были сформированы основными средствами.

В процессе анализа необоротных активов ЧАО "Донецксталь" - металлургический завод" необходимо выявить долю необоротных активов в структуре активов.

Таблица 1 - Анализ структуры активов ЧАО "Донецксталь" - металлургический завод" 2014 -2015 г.г.

|

Актив |

2014 год |

2015 год |

||

|

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Необоротные активы: |

|

|

|

|

|

1. нематериальные активы |

6740 |

0,03 |

5540 |

0,02 |

|

2. незавершенные капитальные инвестиции |

3081884 |

11,62 |

2959934 |

8,87 |

|

3. основные средства |

3668136 |

13,83 |

3583176 |

10,74 |

|

4. долгосрочные финансовые инвестиции |

938582 |

3,54 |

950060 |

2,85 |

|

5. долгосрочная дебиторская задолженность |

48080 |

0,18 |

38328 |

0,11 |

|

6. отсроченные налоговые активы |

72830 |

0,27 |

145640 |

0,44 |

|

всего по разделу 1 |

7816252 |

29,46 |

7682678 |

23,03 |

|

Оборотные активы: |

|

|

|

|

|

1. запасы |

1504798 |

5,67 |

1348368 |

4,04 |

|

2. текущие биологические активы |

92 |

0,00 |

90 |

0,00 |

|

3. векселя полученные |

1849292 |

6,97 |

1822548 |

5,46 |

|

4. дебиторская задолженность за продукцию, товары, работы, услуги |

8027778 |

30,26 |

14020616 |

42,04 |

|

5. дебиторская задолженность по расчетам: по выданным авансам |

4591790 |

17,31 |

3755210 |

11,26 |

|

6. с бюджетом |

264740 |

1,00 |

97202 |

0,29 |

|

7. по начисленным доходам |

17674 |

0,07 |

12832 |

0,04 |

|

8. другая текущая дебиторская задолженность |

1235186 |

4,66 |

2671678 |

8,01 |

|

9. текущие финансовые инвестиции |

1181660 |

4,45 |

1689392 |

5,06 |

|

10. деньги и их эквиваленты |

36982 |

0,14 |

96752 |

0,29 |

|

11. другие оборотные активы |

1628 |

0,01 |

156936 |

0,47 |

|

итого по разделу 2 |

18711620 |

70,54 |

25671624 |

76,97 |

|

необоротные активы, удерживаемые для продажи, и группы выбытия |

10 |

0,00 |

0 |

0,00 |

|

баланс |

26527882 |

100,00 |

33354302 |

100,00 |

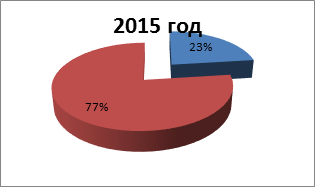

В структуре активов предприятия наименьший удельный вес занимают необоротные активы (2014 г. – 29%, 2015 г. – 23,03). То есть предприятие имеет легкую структуру активов, что свидетельствует о мобильности имущества предприятия. Структура активов предприятия отражена на рисунке 3.3.

Рис. 1 Структура активов предприятия в 2014 – 2015 годах, %

При этом следует отметить, что по сравнению с предыдущим отчетным периодом доля необоротных активов в имуществе предприятия снизилась на 6,43%. Такие изменения способствуют ускорению оборачиваемости.

Для оценки наличия и изменения объема основных средств используем данные табл. 2.

Таблица 2. Структура основных средств ЧАО "Донецксталь" – металлургический завод.

|

Наименование показателя |

2014 год |

2015 год |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

||

|

дома, сооружения и передаточные устройства; |

1904583,88 |

51,92 |

2640576 |

43,70 |

|

|

машины и оборудование; |

1393952 |

38,00 |

2806514 |

46,45 |

|

|

транспортные средства; |

251430 |

6,85 |

395534 |

6,55 |

|

|

инструменты, приборы, инвентарь (мебель); |

43278 |

1,18 |

124072 |

2,05 |

|

|

другие основные средства; |

74750 |

2,04 |

75766 |

1,25 |

|

|

другие необоротные материальные активы; |

142 |

0,00 |

88 |

0,00 |

|

|

Всего |

3668135,88 |

100,00 |

6042550 |

100,00 |

|

Результаты анализа динамики состава основных средств предприятия за два года выявили существенные изменения в изменении объема и состава основных средств предприятия, а именно: объем вырос на 2374414,12 тыс. руб., Пассивная часть основных средств составляет более половины стоимости общего объема. Такая структура основных средств негативно сказывается на производственной мощности, так как машины и оборудование составляют лишь треть от общей их суммы.

На изменение объема, состава и структуры основных средств могли иметь влияние следующие факторы:

- Характер и особенности производственного процесса;

- Технология, уровень организации и кооперирования труда;

- Методы организации производства.

Анализ движения основных средств предприятия представим табл. 4. Таблица 4. Анализ движения основных средств ЧАО «Донецксталь» – металлургический завод» по 2014-2015 г.г.

|

Показатели |

Значение |

|

|

2014 год |

2015 год |

|

|

Коэффициент обновления |

0,0538 |

0,0416 |

|

Коэффициент выбытия |

0,0587 |

0,0044 |

|

Коэффициент прироста |

0,0859 |

0,0641 |

|

Коэффициент износа |

0,3804 |

0,4175 |

|

Коэффициент годности |

0,6196 |

0,5825 |

По данным таблицы отразим динамику изменения показателей движения основных средств предприятия.

Оценка соотношения рассчитанных показателей и динамика их изменения обнаружила следующее:

- Интенсивное обновление основных средств в 2014 году и менее интенсивные в 2015 году;

- Коэффициент выбытия меньше коэффициент обновления, но имеет несколько иную, чем коэффициент износа тенденцию;

- Динамика изменения коэффициента прироста совпадает с динамикой изменения коэффициента обновления;

- Увеличение коэффициента износа отрицательно характеризует деятельность предприятия;

- Низкий уровень износа обусловил высокий уровень годности основных средств.

Оценим уровень износа основных средств предприятия по данным баланса предприятия по данным табл. 5.

Таблица 5 Анализ износа основных средств ЧАО «Донецксталь - металлургический завод» по 2014-2015 г.

|

Показатели |

Значение |

Отклонения |

|

|

2014 год |

2015 год |

||

|

Остаточная стоимость |

3668136 |

3583176 |

-84960 |

|

Первоначальная стоимость |

5920110 |

6151522 |

231412 |

|

Износ, тыс. руб. |

2251974 |

2568346 |

316372 |

|

Износ, % |

0,380393945 |

0,41751391 |

0,037119964 |

По данным табл. 3.5 можно констатировать, что, в общем, уровень износа очень низкий и основные средства не требуют более интенсивного обновления.

Этап анализа обеспеченности предприятия основными средствами предусматривает проведение сравнения показателей фондовооруженности труда, которые определяют по соотношениям среднегодовой стоимости промышленно-производственных средств и среднесписочной численности работников. Коэффициент технической вооруженности труда рассчитывают, как соотношение среднегодовой стоимости производственного оборудования и среднесписочной численности работников.

В процессе анализа уровень фондовооруженности и технической вооруженности составляют за несколько смежных периодов, а при наличии информации — с уровнем этих показателей на аналогичных по типу производства предприятиях и в отрасли или регионе.

Анализ фондовооруженности и технической вооруженности предприятия приведен в табл. 6.

Табл. 6 Анализ фондовооруженности и технической вооруженности труда ЧАО «Донецксталь» - металлургический завод» за 2014-2015 г.г.

|

Показатели |

2014 |

2015 |

Изменения 2014-2015 |

|

Объем произведенной продукции тыс. руб. |

422868 |

183126 |

-239742 |

|

Среднегодовая стоимость основных средств, тыс. руб |

3698962 |

3625656 |

-73306 |

|

В том числе активной части, тыс. руб. |

1645382 |

3202048 |

1556666 |

|

Среднегодовая численность работников, человек |

8678 |

7764 |

-914 |

|

Вооруженность труда, руб. |

|||

|

общая (ФВ) тыс. руб. |

426,25 |

466,98 |

40,74 |

|

техническая |

189,60 |

412,42 |

222,82 |

|

Производительность труда 1-го работника, тыс. руб./чел. |

48,73 |

23,59 |

-25,14 |

|

Фондоотдача, руб. |

0,11 |

0,05 |

-0,06 |

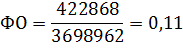

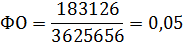

По данным табл. 6 вооруженность труда существенно не изменилась, а именно выросла на 40,74 тыс. руб., а техническая вооруженность труда выросла на 222,82 тыс. руб., фондоотдача основных средств снизилась на 0,06 руб. Объем основных средств на предприятии вырастает интенсивнее, чем объем производства.

Фондоотдачу проанализируем по факторам производительности труда и вооруженности фондами.

где Q – годовой объем выпуска продукции предприятия, руб.;

![]() –

среднегодовая стоимость основных фондов, руб.

–

среднегодовая стоимость основных фондов, руб.

2014 г.:

2015 г.:

В период с 2014 по 2015 год уровень фондоотдачи снизился за счет производительности труда на 25,14 руб., а за счет фондовооруженности увеличился на 40,74 руб.

В процессе анализа исследуется динамика перечисленных показателей, выполнение задания по их уровню, проводятся межхозяйственные сравнения.

Обобщающие показатели прибыльности использования основных средств приведены в табл. 7.

Табл. 7 Обобщающие показатели прибыльности использования основных средств.

|

Показатели |

2014 г. |

2015 г. |

Изменения |

|

Среднегодовая стоимость основных средств, тыс. руб. |

3698962 |

3625656 |

-73306 |

|

Прибыль (убыток), тыс. руб. |

-9743066 |

-12471416 |

-2728350 |

|

Рентабельность основных средств, % |

- |

- |

- |

|

Объем производства, тыс. руб. |

422868 |

183126 |

-239742 |

Сравнивать показатель прибыльности или рентабельности основных средств предприятия в 2014 и 2015 годах не представляется возможным, поскольку в этих годах предприятие не имело прибыли.

Для объективного понимания финансового состояния Общества и результатов его деятельности за 2015 год проведем анализ в динамике с учетом хозяйственной деятельности 2013 - 2015 годов. В процессе анализа для характеристики разных аспектов финансового состояния использованы как абсолютные показатели, так и расчетные параметры - финансовые коэффициенты.

Таблица 8 Анализ хозяйствования Общества за последние 3 года в соответствии с финансовой отчетностью.

|

Показатели (тыс. руб.) |

Год |

||

|

2013 |

2014 |

2015 |

|

|

Чистый доход от реализации продукции |

28551210 |

21232566 |

23089452 |

|

Себестоимость реализованной продукции |

24140814 |

16390328 |

15901660 |

|

Валовая прибыль |

4410398 |

4842238 |

7187792 |

|

Рентабельность реализованной продукции |

0,308 |

0,456 |

0,622 |

|

Административные расходы |

1 633 564 |

1 211 830 |

1 061 452 |

|

Расходы на сбыт |

1 748 486 |

1134706 |

2014132 |

|

Другие операционные доходы |

1 374 342 |

2632644 |

5615228 |

|

Другие операционные расходы |

964240 |

1630774 |

6007518 |

|

Чистая прибыль (убыток) |

166644 |

-9743066 |

-12471416 |

|

Дебиторская задолженность |

11832240 |

16964592 |

20557538 |

|

Текущие обязательства и обеспечение |

8717960 |

19028262 |

39350818 |

Чистый доход от реализации продукции несколько увеличился в сравнении с 2014. за счет увеличения объемов продаж, повышение цен на сырье и сформирован уровень оптово-отпускных цен на готовую продукцию. Данные факторы не позволили компенсировать все расходы хозяйственной деятельности и обеспечить рентабельность производства. Негативное влияние на финансовый результат предприятия в 2015 г. оказал рост курса валют. В результате пересчета валютной задолженности по кредитным средствам увеличилась статья "Другие расходы", в которой отражены расходы от неоперационной курсовой разницы.

Анализ финансовых коэффициентов Общества в динамике за последние 3 года: 2013. 2014. 2015г.

|

Коэффициент |

Год |

||

|

2013 |

2014 |

2015 |

|

|

Коэффициент абсолютной ликвидности |

0,069 |

0,002 |

0,045 |

|

Коэффициент общей ликвидности |

1,871 |

0,983 |

0,652 |

|

Коэффициент финансовой устойчивости |

0,258 |

-0,128 |

-0,179 |

|

Коэффициент структуры капитала |

0,348 |

-0,114 |

- 3,101 |

Коэффициент абсолютной ликвидности (норма 0,2-0,25) показывает, какая часть краткосрочных обязательств Общества может быть немедленно погашена высоколиквидными средствами. Коэффициент общей ликвидности определяет способность Общества к погашению краткосрочных обязательств оборотными средствами, и, таким образом, чем он выше, тем выгоднее оценивать в перспективе мере платежеспособности Общества. Только если текущие активы превышают по величине текущие обязательства, Общество можно рассматривать как успешно функционирующее. Оптимальным значением данного коэффициента принято считать уровень 2,0-2,5. Анализируя значение коэффициента общей ликвидности в динамике, можно утверждать, что общество неспособно погасить свои краткосрочные обязательства за счет оборотных средств. Коэффициент финансовой устойчивости дает наиболее общую оценку финансовой устойчивости Общества - показывает, какая часть активов Общества финансируется за счет собственного капитала (норма больше 0,5). Значение данного коэффициента свидетельствует о зависимости Общества от кредиторов и внешних источников финансирования. Коэффициент структуры капитала показывает соотношение собственного и привлеченного капитала, используемого для финансирования хозяйственной деятельности Общества.

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.