ОПЕРАЦИИ С НДС-ОБЛИГАЦИЯМИ

Чтобы погасить задолженность по возмещению НДС перед субъектами предпринимательства, Минфин 8 июля 2014 года выпустил облигации внутреннего государственного займа (далее – НДС-облигации). Первый транш выпуска бумаг составил 3,5 млрд грн. В консультации рассмотрим, как отражаются в учете владельца НДС-облигаций операции с такими ценными бумагами (далее – ЦБ).

![]() Что такое НДС-облигации?

Что такое НДС-облигации?

Порядок и основные условия выпуска НДС-облигаций определены Постановлением № 139. Облигации выпускаются в бездокументарной форме и имеют следующие характеристики:

· срок обращения – 5 лет;

· номинальная стоимость – 1 000 грн.;

· ставка доходности – 9,5 %.

В течение пяти лет со дня выпуска каждые шесть месяцев осуществляется частичное погашение облигаций в размере 10 % их номинальной стоимости и выплата процентов. Проценты начисляются и выплачиваются исходя из амортизационной стоимости облигации, которая представляет собой разницу между ее номинальной стоимостью и общей суммой погашения за период.

Платежи в виде постепенного погашения основной суммы долга и выплата процентного дохода по НДС-облигациям проводятся в безналичной форме.

Покажем в таблице, как в течение пяти лет с момента выпуска НДС-облигаций первого транша распределяются платежи по таким облигациям.

Расчет платежей по НДС-облигации, выпущенной 8 июля 2014 года

|

Период владения НДС- облигацией |

Дата частичного погашения облигации и выплаты процентов |

Количество календарных дней в расчетном периоде |

Амортизационная стоимость облигации |

Сумма выплаты |

|

|

Частичное погашение номинальной

стоимости облигации |

Проценты, начисленные на амортизационную стоимость облигации за расчетный период (гр. 4 х гр. 3 х 9,5 % х х 365* к. д.) |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Второе полугодие 2014 года (с 08.07.14 г.) |

06.01.15 г. |

182 |

1 000,00 |

100,00 |

47,37 |

|

|

|

|

|

|

|

|

Первое полугодие 2015 года |

07.07.15 г. |

182 |

900,00 |

100,00 |

42,63 |

|

Второе полугодие 2015 года |

05.01.16 г. |

182 |

800,00 |

100,00 |

37,90 |

|

Первое полугодие 2016 года |

05.07.16 г. |

182 |

700,00 |

100,00 |

33,07* |

|

Второе полугодие 2016 года |

03.01.17 г. |

182 |

600,00 |

100,00 |

28,34* |

|

Первое полугодие 2017 года |

04.07.17 г. |

182 |

500,00 |

100,00 |

23,68 |

|

Второе полугодие 2017 года |

02.01.18 г. |

182 |

400,00 |

100,00 |

18,95 |

|

Первое полугодие 2018 года |

03.07.18 г. |

182 |

300,00 |

100,00 |

14,21 |

|

Второе полугодие 2018 года |

01.01.19 г. |

182 |

200,00 |

100,00 |

9,47 |

|

Первое полугодие 2019 года |

02.07.19 г. |

182 |

100,00 |

100,00 |

4,73 |

|

* За периоды 2016 года для расчета берем 366 к. д. – високосный год (к. д. – календарные дни). |

|||||

![]() Кто может получить НДС-облигации?

Кто может получить НДС-облигации?

НДС-облигации могут получить налогоплательщики, у которых на 1 января 2014 года имеются задекларированные к возмещению суммы НДС. При этом такие суммы должны быть подтверждены проверкой и не возмещены на дату вступления в силу Закона № 719 (т. е. на

21.01.14 г.).

Для получения НДС-облигаций налогоплательщик должен подать в орган доходов и сборов по месту своей регистрации соответствующее заявление и открыть в своем банке счет в ЦБ.

![]() Какие операции можно проводить с НДС-облигациями?

Какие операции можно проводить с НДС-облигациями?

С НДС-облигациями можно проводить такие же операции, как и с другими облигациями, а именно:

· удерживать до срока погашения;

· продавать;

· предлагать в качестве обеспечения обязательств по банковскому кредиту;

· использовать в операциях репо.

Остановимся подробнее на последних из перечисленных операций. Операция репо – это операция, в ходе которой происходит временный обмен ЦБ на деньги с обязательным обратным обменом (Постановление № 104). При этом:

· сторона, передающая ЦБ, не утрачивает права собственности на них;

· сторона, получающая ЦБ, приобретает право получать доходы от их использования и зарабатывает на разнице между ценой первоначального и обратного обмена.

По сути, это операция кредитования банком клиента под залог ЦБ (п. 2.7 гл. 2 разд. III Положения № 259). А разница между ценой продажи и ценой обратного выкупа ЦБ представляет собой сумму процентов по кредиту, начисленных за период пользования таким кредитом. При этом:

· владелец ЦБ не списывает со своего баланса проданные банку ЦБ, так как он остается их собственником;

· банк не зачисляет на свой баланс приобретенные у клиента ЦБ на протяжении срока договора.

Поскольку НДС-облигации выпущены Минфином, операции с ними не подлежат обложению ценнобумажным акцизом (пп. 213.2.3 НК). Кроме того, операции с НДС-облигациями не облагаются НДС (пп. 196.1.1, 196.1.2 НК).

Рассмотрим на примере, как отражаются такие операции в учете владельца НДС-облигаций.

ПРИМЕР

В июле 2014 года предприятие получило 1 000 НДС-облигаций на общую сумму 1 000 000 грн. и осуществило с ними следующие операции:

· 100 облигаций предложило банку в качестве залога под обеспечение обязательств по краткосрочному кредиту (получение кредита в примере не приводим);

· 150 штук продало банку по договору репо с условием обратного выкупа через 90 к. д. Плата за пользование денежными средствами составляет 28 % годовых.

В январе 2015 года предприятие получило проценты и часть основного долга по облигациям, а затем 50 облигаций продало по справедливой стоимости через банк (торговца ЦБ) другому предприятию за 33 750 грн. (675 грн. за 1 шт.).

Условимся, что НДС-облигации не обращаются на фондовом рынке (бирже). В учете выполненные операции отражаются так:

(грн.)

|

№ п/п |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

Налоговый учет |

|||

|

Дт |

Кт |

Сумма |

Доход |

Расходы |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1 |

14.07.14 г. Зачислены на спецсчет в |

Выписка со счета в ЦБ |

143 |

641 |

1 000 0001 |

– |

– |

|

|

банке НДС-облигации (1 000 шт. х 1 000) |

|

|

|

|

|

|

|

1 Финансовая инвестиция приобретена в результате обмена на другой актив (дебиторскую задолженность по НДС), поэтому первоначальная стоимость облигации определяется в сумме справедливой стоимости такой задолженности (п. 4, 6 П(С)БУ 12). |

|||||||

|

2 |

15.07.14 г.Передана часть НДС-облигаций банку в качестве залога под кредит (100 шт. х 1 000) |

Договор залога |

05 |

– |

100 0001 |

– |

– |

|

3 |

Переведена на отдельный субсчет стоимость заложенных НДС-облигаций |

Бухгалтерская справка |

1431 |

143 |

100 000 |

– |

– |

|

4 |

16.07.14 г. Заключен с банком договор репо на пакет НДС-облигаций (150 шт. х 1 000).Облигации переведены на отдельный субсчет |

Договор репо, бухгалтерская справка |

1432 |

143 |

150 000 |

– |

– |

|

5 |

Учтено за балансом обеспечение обязательства по обратному выкупу облигаций |

05 |

– |

120 2672 |

– |

– |

|

|

6 |

Получены от банка денежные средства согласно договору репо |

Выписка банка |

311 |

601 |

112 5002 |

–3 |

–3 |

|

7 |

Произведен обратный выкуп облигаций (через 90 к. д.) |

601 |

311 |

112 5002 |

–3 |

–3 |

|

|

8 |

Начислены проценты за пользование денежными средствами |

Договор репо, бухгалтерская справка |

951 |

684 |

7 7672 |

– |

7 7674 |

|

9 |

Уплачены проценты в сумме выкупа облигаций |

Выписка банка |

684 |

311 |

7 767 |

– |

– |

|

10 |

Переведены НДС-облигации после выкупа на обычный счет учета |

Бухгалтерская справка |

143 |

1432 |

150 000 |

– |

– |

|

11 |

Списано забалансовое обязательство по договору репо |

– |

05 |

120 267 |

– |

– |

|

|

12 |

Начислены и оплачены расходы по обслуживанию сделки репо |

Акт (отчет) банка, бухгалтерская справка |

949 |

685 |

113 |

– |

1135 |

|

Выписка банка |

685 |

311 |

113 |

– |

– |

||

|

13 |

30.09.14 г., 31.12.14 г., 06.01.15 г. Начислены проценты (общая сумма) на амортизируемую стоимость НДС-облигаций (на 1 000 шт.) |

Условия выпуска облигаций, бухгалтерская справка |

373 |

732 |

47 370 |

47 3706 |

– |

|

|

|||||||

|

1 Отражается стоимость, указанная в договоре о залоге. Уменьшение стоимости на счете 05 происходит при погашении задолженности, на которую было сформировано обеспечение, либо при переносе обязательств на балансовый счет. 2 При заключении сделок репо облигации покупаются банком по справедливой стоимости, но не выше номинальной (п. 2.2 гл. 2 разд. 3 Положения № 259). Справедливой стоимостью наших облигаций является их экспертная оценка (стр. 1 таблицы приложения к П(С)БУ 19). Допустим, что эксперт оценил пакет облигаций (150 шт.) в 112 500 грн. Именно эта величина будет предельной суммой кредита, который банк может выдать при покупке облигаций.Рассчитаем сумму процентов за 90 к. д.: (112 500 грн. х 28 % х 90 к. д. : 365 к. д.) = 7 767,12 грн.Таким образом, при обратном выкупе облигаций предприятие должно вернуть банку 120 267,12 грн. (112 500,00 грн. + 7 767,12 грн.). 3 Финансовый налоговый результат по операциям репо определяется по правилам П(С)БУ и облагается налогом на прибыль в общем порядке. И только если налогоплательщик не выкупит ЦБ в срок, установленный договором репо, операция с такими ЦБ будет облагаться налогом как торговая по правилам п. 153.8 НК (п. 153.9 НК). В нашем случае предприятие уложилось в установленный срок. В декларации по налогу на прибыль, форма которой утверждена Приказом № 872 (далее – декларация), эта операция не отражается. 4 Разница между ценой продажи и ценой обратного выкупа ЦБ считается процентами (пп. 14.1.206 НК). Сумма таких процентов признается финансовыми расходами (пп. 138.10.5 НК) и отражается в стр. 06.3 декларации в периоде их начисления (п. 141.1 НК). 5 Расходы по обслуживанию сделки репо включаются в расходы согласно пп. «ж» пп. 138.10.2 НК. 6 Проценты по облигациям относятся к составу доходов предприятия в периоде их начисления по правилам бухучета (пп. 135.5.1, п. 137.8 НК). Сумма процентов отражается в стр. 03.2 приложения IД к декларации. |

|||||||

|

14 |

06.01.15 г. Получены проценты |

Выписка банка |

311 |

373 |

47 370 |

– |

– |

|

15 |

Выплачена часть стоимости облигаций (100 х 1 000 шт.) |

311 |

377 |

100 000 |

–1 |

– |

|

|

16 |

Отражено уменьшение амортизационной стоимости НДС-облигаций: – находящихся в залоге у банка (100 шт. х 100) |

Бухгалтерская справка |

377 |

1431 |

10 000 |

– |

– |

|

– остальных (900 шт. х 100) |

377 |

143 |

90 000 |

– |

– |

||

|

17 |

06.01.15 г.Продан пакет НДС- облигаций (50 шт. х 675) |

Договор, выписка со счета в ЦБ, отчет торговца ЦБ (банка) |

361 |

741 |

33 750 |

–2 |

– |

|

18 |

Списана балансовая стоимость облигаций (50 шт. х 900) |

Бухгалтерская справка |

971 |

143 |

45 000 |

– |

–2 |

|

19 |

Отражен финансовый результат от продажи облигаций |

741 |

793 |

33 750 |

– |

– |

|

|

793 |

971 |

45 000 |

– |

– |

|||

|

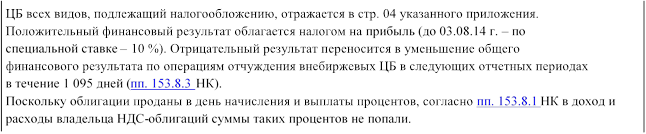

1 Не включаются в доход денежные средства, полученные в связи с возвратом основной суммы долга (пп. 153.4.1 НК). 2 Доход и расходы от продажи НДС-облигаций приводятся в строках 01.3 и 02.3 таблицы 2 приложения ЦП к декларации. Общий финансовый результат от операции торговли внебиржевыми |

|||||||

ВЫВОДЫ

НДС-облигации могут получить налогоплательщики, у которых на 1 января 2014 года имеются задекларированные к возмещению суммы НДС. Такие суммы должны быть подтверждены проверкой и не возмещены на дату вступления в силу Закона № 719 (т. е. на

21.01.14 г.).

НДС-облигации отражаются на субсчете 143 «Инвестиции несвязанным сторонам». При этом с ними проводятся такие же операции, как и с другими облигациями. В частности, их можно удерживать до срока погашения, продавать, предлагать в качестве обеспечения обязательств по банковскому кредиту, а также использовать в операциях репо.

Поскольку НДС-облигации выпущены Минфином, операции с ними не подлежат обложению ценнобумажным акцизом (пп. 213.2.3 НК). Кроме того, такие операции не облагаются НДС (пп. 196.1.1, 196.1.2 НК), но облагаются налогом на прибыль согласно п. 153.8, 153.9 НК.

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.