Тема 3.1 ФОРМИРОВАНИЕ ИМУЩЕСТВЕННОЙ ОСНОВЫ

ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ

Для осуществления предпринимательской деятельности хозяйствующий субъект должен обладать определенным имуществом, так как оно является, с одной стороны, средством для осуществления предпринимательской деятельности, а с другой стороны, необходимым условием для занятия предпринимательской деятельностью.

Имущество, используемое в предпринимательской деятельности - материальные и нематериальные элементы, используемые предприятием в производственной деятельности. Имущество предприятия включает все виды имущества, которые необходимы для осуществления хозяйственной деятельности.

Исходя из экономических критериев, имущество, используемое в предпринимательской деятельности, делят на:

1) движимое и недвижимое имущество;

Недвижимое имущество - земельные участки недр, обособленные водные объекты и всё, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению, невозможно, в том числе лес, многолетние насаждения, здания, сооружения.

Движимые имущество составляют вещи, не относящиеся к недвижимым, включая деньги и ценные бумаги.

2) в зависимости от степени участия имущества в процессе производства продукции, стоимости и длительности использования:

Основные средства – это материальные объекты, которые длительно используются организацией в процессе производства продукции (выполнения работ, оказания услуг) либо для управленческих нужд (здания и сооружения, машины и оборудование, вычислительная техника, транспортные средства и т.д.)

Оборотные средства – это средства предприятия для осуществления своей деятельности (производственные запасы предприятия, запасы готовой продукции, наличные деньги в кассе и средства на счетах предприятия).

3) в зависимости от возможности использования имущества в процессе производства продукции:

Имущество производственного назначения - фонды, которые принимают участие в производственном процессе непосредственно (станки, оборудование) или создают условия для производственного процесса (здания и сооружения производственного назначения и т. п.).

Имущество непроизводственного назначения - объекты культурно-бытового назначения (клубы, столовые и т. п.). Они предназначены для обслуживания нужд жилищно-коммунального хозяйства, здравоохранения, просвещения, культуры предприятия.

4) в зависимости от наличия или отсутствия овеществленной формы имущества:

Материальные активы - земельные участки, здания, сооружения, машины, оборудование, сырье, полуфабрикаты, готовые изделия, денежные средства.

Нематериальные активы - создаются в процессе жизнедеятельности предприятия (название фирмы и используемые товарные знаки, запатентованные способы производства, ноу-хау, авторские права, контракты и т.п., которые могут быть проданы или переданы).

5) в зависимости от целевой направленности имущества - фонды различного назначения.

Объем полномочий лиц в отношении принадлежащего им имущества зависит, прежде всего, от вида прав на это имущество.

Для формирования имущественной основы в целях ведения предпринимательской деятельности организация или индивидуальный предприниматель могут приобретать имущество в собственность или во временное владение и пользование по различным основаниям, например по договору аренды, лизинга и пр.

Основными источниками формирования имущества субъекта предпринимательства являются:

1) Денежные и материальные вклады учредителей;

2) Прибыль, полученная от реализации продукции, услуг, других видов хозяйственной деятельности;

3) Прибыль от ценных бумаг;

4) Амортизационные отчисления;

5) Кредиты банков и прочих кредиторов;

6) Капиталовложения и дотации из бюджетов;

7) Имущество, приобретённое у других субъектов хозяйствования, организаций и граждан в установленном законодательством порядке; 8) Другие источники, не противоречащие законодательству.

Источники финансирования предприятия делят на внутренние (собственный капитал) и внешние (заемный и привлеченный капитал).

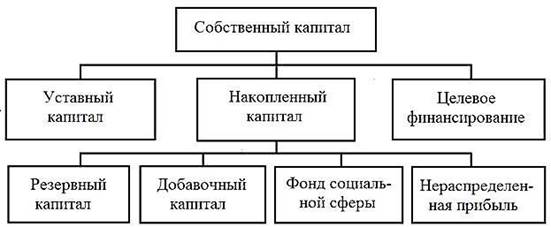

Внутреннее финансирование предполагает использование собственных средств (рис.1).

Рисунок 1 – Собственный капитал

В составе собственного капитала учитываются:

- уставный капитал (формируется в результате взноса учредителей фирмы при ее создании)

- добавочный капитал (формируется в результате переоценки основных фондов организации)

- резервный капитал (формируется за счет отчислений от прибыли организации на последующие непредвиденные нужды).

- безвозмездно полученные денежные и материальные ценности на производственные цели, ассигнования из бюджета на финансирование капитальных вложений, средства на пополнение оборотных фондов.

Уставный капитал является основным источником собственных средств предприятия.

Внешнее финансирование предусматривает использование средств государства, финансово-кредитных организаций, нефинансовых компаний и граждан. Заемные средства - это капитал организации, формируемый за счет внешних источников.

Заемные средства - это активы предприятия в виде долговых обязательств, которые привлекаются со стороны в виде кредитов, финансовой помощи, сумм, полученных под залог, и других внешних источников на конкретный срок, на определенных условиях под какие-либо гарантии (рис.2).

Рисунок 2 – Заемный капитал

Источниками заемных средств предприятия являются:

- банковские кредиты - характеризуют суммы задолженности по занятым у банков под проценты средствам.

- займы - это задолженность по полученным от других предприятий займам. К ним можно отнести и авансы покупателей и заказчиков.

- факторинговые и лизинговые сделки являются разновидностью коммерческого кредита. Обеспечивают организацию основными и оборотными средствами.

- кредиторская задолженность - может возникать вследствие существующей системы расчетов между предприятиями, когда долг одного предприятия другому возвращается по истечении определенного периода после возникновения задолженности.

Заемные средства для предприятия являются платным источником финансирования и возвращаются за счет прибыли предприятия.

Привлеченные средства - это средства, предоставленные на постоянной основе, имеют двойственный характер. С одной стороны, они находятся в обороте предприятия, в его распоряжении; с другой стороны, их средства предназначены работникам предприятия, т.е. принадлежат им, или отражают средства, относящиеся к будущим периодам.

На разных стадиях производственного процесса предприятие может столкнуться с потребностью привлечения заемных источников финансирования. Несмотря на многочисленность вариантов привлечения заемных средств, наиболее доступными для малого бизнеса остаются кредиты и займы.

Кредит (от лат. creditum - долг, ссуда) - ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование ссудой.

Кредиты предоставляются коммерческими банками на условиях срочности, платности, возвратности, обеспеченности и целевого использования.

Основными видами кредитов предприятиям малого и среднего предпринимательства являются банковские кредиты.

Банковский кредит – одна из форм финансовой помощи организациям и частным лицам, который предоставляется на основании оценки платежеспособности клиента и на условиях платности (то есть при взимании процентов за использование средств).

Виды банковских кредитов:

Потребительские кредиты для физических лиц – займы на приобретение любых товаров или услуг повседневного спроса. Они предоставляются разовой выдачей на срок до 5-10 лет в зависимости от программы кредитования и условий конкретного банка. Особенность таких ссуд – отсутствие отчетности для банка о направлении использования средств.

Ипотечный кредит предоставляется не только на покупку жилого имущества, но и для ремонта, строительства, приобретения коммерческой недвижимости и других нужд. В качестве залога может использоваться как приобретаемое недвижимое имущество, так и имеющееся у клиента.

Инвестиционные кредиты – ссуды, которые предоставляются для покупки/реконструкции/строительства основных фондов предприятия. Также инвестиционными могут считаться кредиты сроком свыше 5 лет, которые предоставляются на реализацию конкретного проекта и используются на погашение всех трат, связанных с ним.

Кредитные карты открываются исключительно физическим лицам и представляют собой кредитную линию с возможностью получения траншей без согласования с банком путем оплаты услуг и товаров с банковской карты.

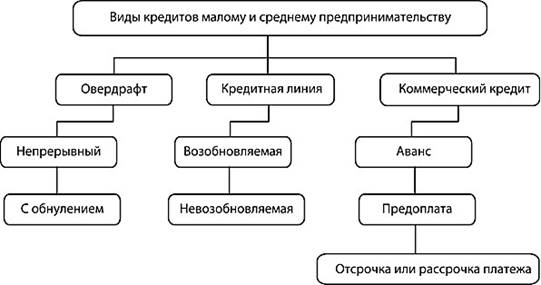

Овердрафт — форма предоставления краткосрочного кредита (3-7 дней) клиенту банка в случае недостаточности или временного отсутствия средств на его расчетном (текущем) счете, т.е. когда величина платежа превышает остаток средств на счете. В этом случае банк списывает средства со счета клиента в полном объеме, т.е. автоматически предоставляет клиенту кредит на сумму, превышающую остаток средств. В отличие от обычных ссуд, на погашение задолженности направляются все суммы, поступающие на расчетный (текущий) счет клиента. Право пользования овердрафтом предоставляется наиболее надежным клиентам банка по договору, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита и порядок его погашения. Срок, на который выдается овердрафт, обычно не превышает 30 дней.

Различают овердрафт с обнулением и непрерывный. Овердрафт с обнулением предусматривает, что в течение срока овердрафта клиент должен полностью погасить задолженность по основному долгу. Непрерывный овердрафт предполагает погашение задолженности в течение срока овердрафта отдельными траншами в пределах установленного лимита.

Договор лизинга можно заключить, если клиент заинтересован в приобретении в аренду автомобиля или оборудования. Банки часто являются посредниками между лизинговыми компаниями-собственниками объектов лизинга и клиентом. При получении заявления на лизинг, банк рассматривает возможность приобретения оборудования или автотранспортного средства у лизинговой компании. Затем, после оформления купли-продажи, банк отдает в долгосрочную аренду клиенту данный объект на условиях выплаты арендных платежей. Если после окончания срока договора лизинга клиент хочет приобрести объект в собственность, он выплачивает банку остаточную стоимость объекта за вычетом арендных платежей.

Каждый банк предлагает «индивидуальные» программы кредитования малому и среднему бизнесу, по-разному их называя: кредит на открытие бизнеса, кредит на развитие бизнеса, кредит на покупку основных средств и др.

Банковский кредит оформляется кредитным договором. Согласно ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Порядок погашения кредита определяет, с какой периодичностью и в каком размере будет осуществляться уплата процентов и погашение суммы задолженности:

Дифференцированные платежи (ежемесячные, реже ежеквартальные), предполагающие погашение долга равными долями с уплатой процентов, начисленных на остаток долга (менее привлекательная для заемщика схема ввиду высокой платежной нагрузки в первые периоды пользования кредитом).

Аннуитетные платежи (ежемесячные, реже ежеквартальные), предполагающие постоянную величину периодических платежей, структура которых меняется от преобладания процентной составляющей в начале срока до преобладания долговой составляющей в конце срока. Данная схема в отношении юридических лиц применяется редко, однако по сравнению с дифференцированными платежами более привлекательна.

Нефиксированные платежи, предполагающие погашение долга в конце срока или ранее в произвольном порядке с начислением и уплатой процентов на остаток долга (наиболее распространенная схема).

Процентная ставка – цена пользования заемным капиталом, выраженная в процентах годовых.

Исходя из этого, кредиты могут выдавать:

- под фиксированную процентную ставку;

- под плавающую процентную ставку (процентная ставка рассчитывается периодически в течение срока действия кредитного договора на основе какого-либо рыночного индикатора).

В процессе предпринимательской деятельности организации осуществляют взаимное кредитование. Происходит это в связи с разницей во времени между отгрузкой продукции, товаров, выполнением работ, оказанием услуг и их фактической оплатой. Поэтому в денежном обороте предприятий, наряду с кредитами банков, присутствуют средства и других кредиторов, в том числе предприятий-поставщиков, постоянных деловых партнеров по коммерческим сделкам.

Коммерческий кредит - это разновидность кредита, предоставляемого в товарной форме продавцом покупателю в виде отсрочки платежа за проданные товары, выполненные работы, оказанные услуги. Для договора коммерческого кредита существенными условиями являются указание цены товара и сроков его оплаты. Если данные условия отсутствуют, такой договор будет считаться незаключенным. Особенно востребован это продукт тогда, когда время производства и время обращения капитала партнеров не совпадают: у одних предпринимателей товар произведен и готов к реализации, тогда как другие, заинтересованные в данном товаре, не располагают наличными деньгами. В таких случаях продажа товара в кредит способствует непрерывности процесса производства, обеспечивает ускорение оборота и увеличение прибыли. Коммерческий кредит обычно является краткосрочным: предоставляется всего на несколько месяцев. Как правило, оформляется специальным документом - коммерческим векселем.

Наиболее популярные среди предпринимателей следующие виды кредитов

(рис.3):

Рисунок 3 – Виды кредитов малому и среднему предпринимательству

Одним из принципов организации финансов и функционирования предпринимательства является финансовое самообеспечение хозяйствующего субъекта.

Финансовое самообеспечение хозяйствующего субъекта - это совокупность условий, созданных хозяйствующим субъектом, и мер (методов, приемов), используемых им для обеспечения финансовой устойчивости и конкурентоспособности.

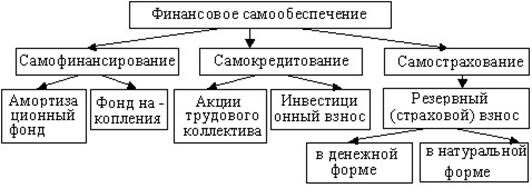

Финансовое самообеспечение включает в себя следующие три элемента (рис.4):

самофинансирование; самокредитование, самострахование.

Самофинансирование - это финансирование хозяйствующим субъектом своего производственно-торгового процесса за счет собственных источников финансовых ресурсов. К этим источникам относятся амортизационные отчисления и прибыль, направляемая в фонд накопления. Другими словами, самофинансирование означает денежные средства, которые хозяйствующий субъект может повторно инвестировать, не обращаясь к кредиту или к акционерам.

Рисунок 4 - Структурная схема финансового самообеспечения

Самокредитование означает участие работников данного хозяйствующего субъекта в развитии его производственно-торговой деятельности и строительстве объектов социально-культурного назначения путем передачи ему взаймы своих собственных средств. Самокредитование может быть реализовано через выпуск и распространение акций трудового коллектива, а также через инвестиционный взнос.

Самострахование означает, что хозяйствующий субъект сам себя защищает от возможных потерь и убытков. При самостраховании хозяйствующий субъект предпочитает подстраховаться сам, чем покупать страховку в страховой компании. Тем самым он экономит на затратах капитала по страхованию своего имущества и интересов.

Основная задача самострахования заключается в оперативном преодолении временных затруднений финансово-коммерческой деятельности.

Самострахование выражается через создание хозяйствующим субъектом обособленного фонда возмещения возможных убытков в производственно-торговом процессе. Такой фонд может создаваться под разным названием (резервный, страховой, фонд коммерческого риска) как в натуральной, так и в денежной формах.

Резервные денежные фонды создаются, прежде всего, на случай покрытия непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта и др.

Материалы на данной страницы взяты из открытых источников либо размещены пользователем в соответствии с договором-офертой сайта. Вы можете сообщить о нарушении.